本周末券商界传来一则爆炸性消息。

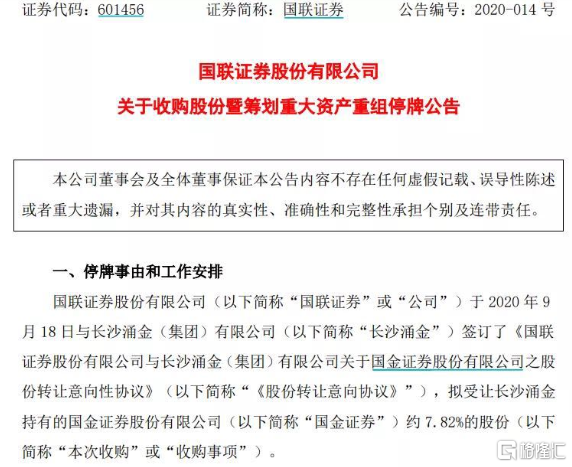

9月20日下午,国联证券、国金证券均公告称,国联证券拟受让长沙涌金持有的国金证券约7.82%股份,同时国联证券向国金证券全体股东发行A股股票的方式换股吸收合并国金证券。

此外,经公司向上海证券交易所申请,公司股票自2020年9月21日起停牌,预计停牌时间不超过10个交易日。

数据来源:官方公告

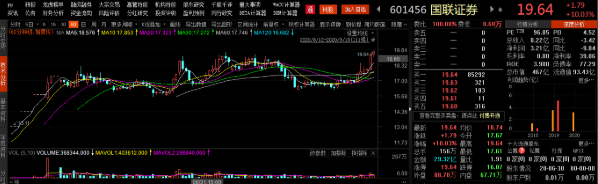

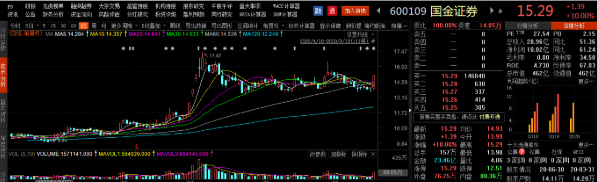

数据来源:官方公告玩味的是,上周五(9月18日),跟随券商板块大爆发,国联证券与国金证券双双涨停,目前二者股价分别为19.64元、15.29元,最新总市值分别为467亿元、462亿元。

数据来源:Choice

数据来源:Choice 数据来源:Choice

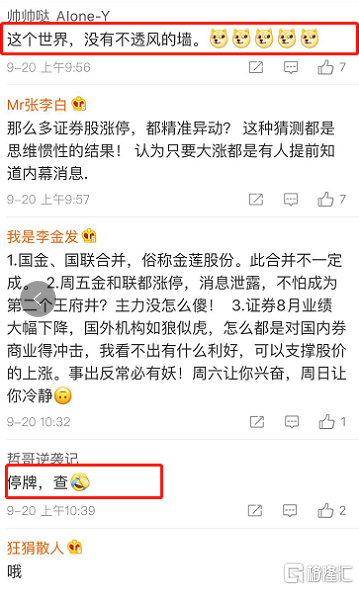

数据来源:Choice而双方公司早在上周五(18日)签署了关于本次合并的意向协议,结合两股双双涨停,这一现状引发股民吐槽,或存在内幕交易的嫌疑。

数据来源:微博

数据来源:微博倘若两家券商合并落地,新的券商总市值或将达到930亿元,这将在A股券商股中排位第13,逼近光大证券的当前市值(1063亿元),向第一梯队券商稳步迈进。

事实上,今年以来,券商合并的传闻已屡见不鲜,前有中信证券与中信建投,后有第一创业与首创证券,但最终都被辟谣。而本次国联证券与国金证券的“携手”给了市场充足的想象空间。

要知道这一合并不仅仅是一场“蛇吞象”的交易,也或为我国发展航母级券商带来新的基底。

上市不到两个月的“鲸吞”

回顾这大半年,无论是2019年底重启回A上市计划,不到半年被批,还是今年7月底正式回A,再次传来合并...不得不说国联证券的雄心壮志不小。

尤其是本次的合并,无疑是券商行业首次出现的“蛇吞象”交易。

毕竟从基本面来看,“被合并”的国金证券的整体规模超过国联证券。

根据《证券公司2020年上半年度经营业绩排名情况》数据显示,从总资产来看,截至2020年6月末,国金证券总资产为611.74亿元,在行业133家证券公司中排名第31位;国联证券总资产为354.90亿元,排名行业第52位;从净资产来看,国金证券的净资产为210.37亿元,排名行业第22位;而国联证券净资产为82.46亿元,排名行业第60位。

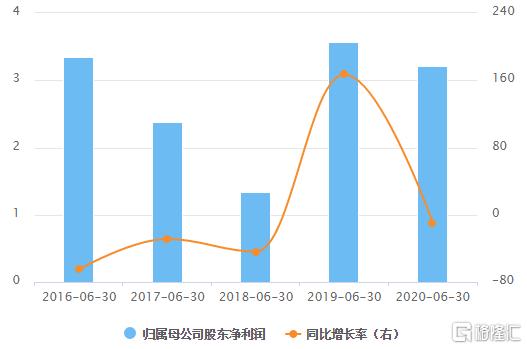

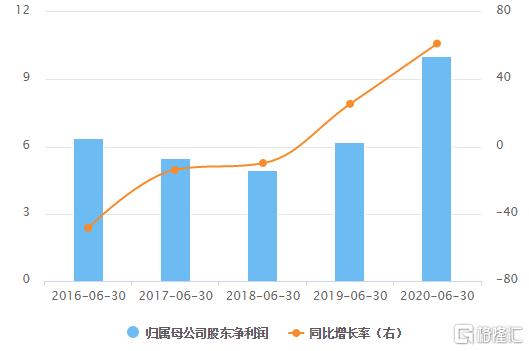

具体到业绩上,今年上半年国联证券实现营收8.22亿元,同比下降3.42%,实现归母净利润3.21亿元,同比下降9.84%;而国金证券今年上半年营业收入28.96亿元,同比增长 51.36%;归属于母公司股东的净利润10.02亿元,同比增长61.24%。

国联证券归属母公司股东净利润情况

数据来源:Choice

国金证券归属母公司股东净利润情况

数据来源:Choice

数据来源:Choice而这一看似“不自量力”的合并举措或是在中信证券前任董事长王东明(目前担任)的助力之下成为可能,目前“中信系”已占据国联证券高管梯队的半壁江山,分别是总裁葛小波,董秘兼人力资源部总经理王捷,公司首席信息官汪锦岭,公司副总裁兼首席财富官尹红卫,首席风险官李钦。

合并的目的无非是为了做大做强,不仅提升机构业务经营效率,也能在投资交易上展现规模优势,国联证券的出发点更是如此,尤其是国金证券或为其提供业务增量。

目前来看,国联证券擅长经纪业务,尤其是在成为行业内首批获得基金投顾牌照的券商后,率先推出基金投顾业务,经纪业务也跟随其继续立足于无锡及江苏市场,深耕华东市场(上半年的“经纪及财富管理业务”收入为3.07亿元),发展动能较为强劲。

而国金证券在投行业务方面表现稳定,今年上半年投行业务收入7.48亿,同比增长200.37%,占比26%,业务收入排在行业第9位,同比上升13个位次。此外,截至2020年6月末,国金证券共有注册保荐代表人144名,在全部保荐机构中排名第8位。

同时,对于“被合并”的国金证券来说,这或许也是行业发展至今的大势所趋。

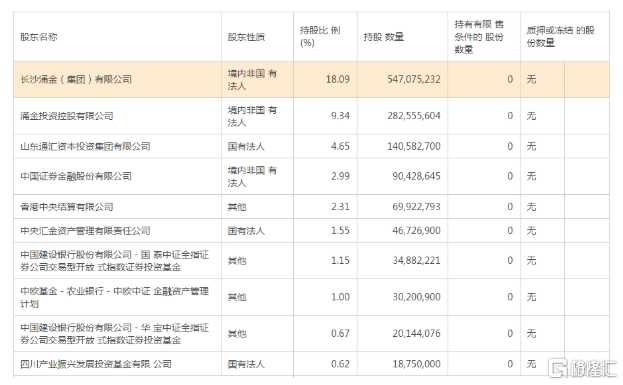

国金证券隶属于“涌金系”,控股股东为长沙涌金(集团)有限公司,实际控制人是陈金霞,即涌金系教父魏东之妻,是典型的民营券商(公司第一大股东和第二大股东均为“涌金系”企业,合计持有国金证券27.43%的股份)。

数据来源:Choice

数据来源:Choice而如今在行业洗牌和管控之下,伴随产融结合而出现的民营金控的野蛮生长已然不再,安邦系、华信系等大型民营资本频出问题,相继退出历史舞台,国金证券选择“卖身”国企也不难想象。

国联证券的实际控制人为无锡市国资委,公司第一大股东为无锡市国联发展(集团)有限公司,是无锡市人民政府出资设立并授予国有资产投资主体资格的国有独资企业集团,其直接持有国联证券28.59%的股份,并通过其控制的国联信托、国联电力、民生投资、一棉纺织、华光环能间接持有本公司43.76%股份,合计持有国联证券72.35%股份。

数据来源:Choice

数据来源:Choice打造航母级券商是必然

整体来说,出于互利互惠,这一合并是颇受期待的,这也恰好符合近来政策发力航母级券商的初衷,颇有天时地利人和的意味。

如今我国已成为全球第二大资本市场,在面对日益复杂的国内外环境之时,当前券商数量“多小散”,经营同质化显著,并不利于行业的良性发展,也无法满足我国企业和个人的全球资产配置需求,更难以强化我国在国际资本市场的话语权与定价权,因此,航母级券商的出世是十分必要的,而由头部券商进行的外生并购则是打造航母级券商的上乘选择。

而目前就整个行业来看,随着受A股市场降温影响,8月券商业绩冲劲不足(证券公司行业营收环比下降42.46%,净利润环比下降52.77%)。

但证券板块作为资本市场的关键一环,在目前监管政策不变和流动性充裕背景下,行业的投资机会依然存有,尤其在打造航母级券商政策的政策利好下,行业马太效应更为凸显(8月行业平均净利润1.05亿元,基本上仅为行业净利润最高额10.3亿元的10%左右),头部券商有望继续通过其资本实力和风控能力巩固投资价值,继续加速走向航母级券商的进程。

结语

对于这一场合并,市场是充满遐想的。

一旦国联证券与国金证券合并,其规模与实力或跻身于大型券商梯队,不仅为自身发展拓宽一定的机遇,也为中小券商今后的发展指明了必要方向,即在我国经济置身于内外双循环的新格局之下,航母级券商的诞生迫在眉睫,先行将会刺激头部证券标的进行整合,加速发展,优化竞争格局。

国联证券与国金证券的携手或许只是个开始,先行踏出的这一步,市场反应如何也耐人寻味,尤其是合并一旦落地,两家体制、文化不同的公司如何融合也是看点 ,这也为后期券商合并的持续性带来驱动力,毕竟人们还在等着中信证券和中信建投的王炸合并呢。