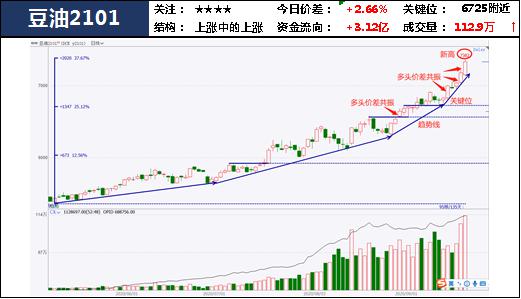

01 豆油&棕榈

■ 策略:老仓多单继续持有,新仓等待回调进场机会,不宜追高

■ 技术分析:

1. 现货:9月18日国内双油价格均全线大涨,豆油涨幅约130元/吨,棕榈油涨幅70-100元/吨。

2. 盘面:双油今日均大涨并连续第二日达到多头价差共振。

■ 热点信息:

1. 中国对美豆需求强劲,进口成本继续提高(多)

截至9月17日,USDA连续10个工作日确认中国向美国民间出口商订购大豆,累计订购量达到266.4万吨。9月18日美国大豆进口成本价为3669.63元,较上日涨53.99元,再度刷新6个半月高位;巴西大豆进口成本价为3503.63元,较上日跌102.56元;阿根廷大豆进口成本价为3591.74元,较上日涨52.7元。

2. 进口大豆连续三周全部满额成交(多)

9月18日国储进口大豆拍卖火爆延续,四地全部实现100%成交,成交均价一步跃升至3470元/吨,较8月末的拍卖大增近300元。

3. 马棕榈产量增幅放缓,出口继续增长(多)

据南部半岛棕榈油压榨商协会估计,9月1-15日马来西亚部分地区的棕榈油产量较上月同期增加2.93%,增幅远低于9月1-10日的增幅8.84%。9月1-15日马来西亚棕榈油产品出口较上月同期增长12%。9月18日马棕榈进口成本价为6554.5元,较上日涨229.03元。

4. 拉尼娜现象威胁(多)

NOAA已宣布,拉尼娜现象已出现,且持续到冬天结束的可能性为75%。拉尼娜现象会导致美国西南部和南美洲西岸变得异常干燥,并使印尼、马来西亚等东南亚地区产生异常多的降雨,会同时威胁南北美大豆产量及东南亚棕榈油产量。当前巴西已遭遇干旱天气,阿根廷农户亦对干旱表示担忧。

■ 后市分析:

8月以来油脂板块持续上涨的最主要原因一直是美豆持续上涨,而后者的主要逻辑一是中国对美豆的强劲需求,二是美豆产区干旱带来的减产预估。从USDA的报告以及出口数据来看,九月美豆单产和期末库存预计都将减少,而中国买家仍在大力进口美豆,进口成本也不断攀升,因此支撑美豆上涨的逻辑仍然未变,美豆还会继续上涨,带动油脂板块一起上涨。马棕榈增产幅度降低以及出口强劲也支撑着棕榈油价格提升。此外拉尼娜现象的威胁亦是一个重要利多因素。操作上,建议老仓多单继续持有,新仓不建议盲目追高,可以等待回调时机入场。

■ 预期偏差:

美豆产量变化;拉尼娜现象影响;中国后续进口美豆力度

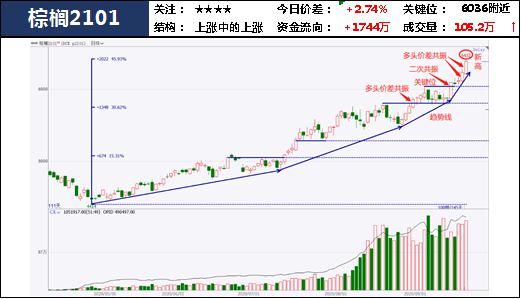

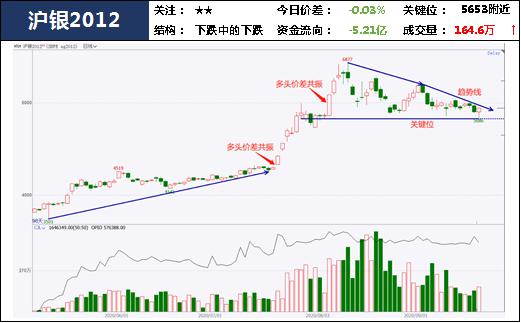

02 沪银

■ 策略:关注关键位附近表现,在下方可试空

■ 技术分析:

1. 现货:9月18日上海金属网稀贵金属现货价格大面积下跌。

2. 盘面:在关键位上方震荡下行,今日开跌后回升,收涨。

■ 热点信息:

1. 美联储不够鸽派(空)

尽管美联储整体态度是鸽派的,但目前美联储没能给出进一步刺激政策,市场普遍对此表示失望。

2. 美联储上调年内经济预期(空)

美联储大幅上调了2020年经济预期,2021年和2022年则被小幅下调,同时下调了2020年至2022年失业率预测。

3. 中印友好会谈(空)

9月10日中国国务委员兼外交部长王毅同印度外交部长苏杰生在莫斯科举行双边会见。两国外长坦诚和建设性地讨论了中印边境形势发展及中印关系。

■ 后市分析:

受到美联储缺乏新的强力刺激政策,以及美联储上调2020年经济预期并按时维持利率在当前水平至2023年底影响,美债收益率与美指上扬打压沪市白银价格下降。此外,近日中印外长举行友好会谈,释放中印边界之争缓和的信号,中印地缘政治风险有所消化,使得白银价格下方支撑减弱。沪银主力在关键位下方可以适当做空。

■ 预期偏差:

美联储是否有新政策;中印地缘政治风险有所消化

03 原油

■ 策略:短期看多,关注价差共振信号做多,同时做好防守

■ 技术分析:

1. 盘面:继上周大跌后本周不断回升,今日持续上涨。

■ 热点信息:

1. 飓风“萨利”威胁(多)

受飓风萨利(Sally)影响,美墨西哥湾约27%的石油产量和28%的天然气产量被迫削减。此外,根据飓风中心的预计,风暴中心将在路易斯安那州的东南部沿岸登录。壳牌美国公司位于路易斯安那州诺科(Norco)的炼厂已将日产量削减至最低水平。

2.美原油库存大降(多)

EIA在周三早些时候公布报告称,截至9月11日当周美国原油库存减少440万桶,此前分析师预期该周原油库存减少180万桶。

3. OPEC减产态度强硬(多)

OPEC JMMC会议整体偏好,此前市场担忧的增产建议并未提及,且沙特公开表态,若油价持续低迷,OPEC可能于10月召开特别会议,沙特对减产协议坚定支持。

■ 后市分析:

目前原油期价的上涨是多重因素共同作用的结果。基本面上,美国遭受风暴“萨利”的袭击导致美墨西哥湾原油产量大减,且随着风暴的移动,美路易斯安那州原油产量也将减少。此外,有消息称新的风暴正在成型。美原油库存减少幅度也高于预期。OPECJMMC会议以及沙特的表态亦给市场打了一剂强心针,此前投资者们一直担心OPEC无法按约减产。基本面之外,连日的大跌已基本消耗了市场上的空头情绪,多头情绪则不断累积,如今利好消息一出,积压的多头情绪得到释放机会,支撑原油上行。综上,短期内看好原油期价继续上升,建议抓住机会做多,同时做好防守。此外建议关注原油需求端变化情况。

■ 预期偏差:

飓风后续影响;OPEC实际减产幅度;疫情防控与疫苗研发进度

04 沪铝

■ 策略:关注多头价差共振信号试多

■ 技术分析:

1.现货:9月18日A00铝报价14770-14810元/吨,均价14790,+190元/吨。

■ 热点信息:

1.美国初请失业金人数居高不下,美元高位回落(多)

美国至9月12日当周初请失业金人数,前值:89.3预期:85公布:86,周度初请人数仍居高不下,同时房屋开工和费城联储制造业指数均有所下降,隔夜美元回落。

2.LME与社会库存下降(多)

9月17日LME铝锭库存减少0.40万吨至150.64万吨,国内铝锭社会库存较周四减少0.8万吨至72.9万吨。

3.铝材产量同比上升(中性)

中国8月原铝产量同比增长5.5%至317.1万吨,1-8月产量同比增加2.3%至2430.4万吨;8月铝材产量同比增长11.4%至486万吨,1-8月产量同比增长5.5%至3498.5万吨。

■ 后市分析:

铝消费进入消费旺季,外需有好转预期,同时供给端产能逐步释放,未来存在供需两旺预期。美国初请失业金人数居高不下、美元走软,支撑有色板块上行。沪铝偏多看,盘面接近震荡上沿,留意14675附近高位,若上破可以关注做多机会。

■ 预期偏差:

美元走势,外需情况

05 玻璃

■ 策略:关键位下方偏空,短空为主

■ 技术分析:

1.现货:9月18日华中地区、华北地区玻璃价格维持不变。

■ 热点信息:

1.上游纯碱提价(多)

昨日天津小规模会议表示下个月纯碱价格将继续提升200~250元/吨,下游刚需采购持续进行,企业逐步接受高价纯碱。

2.玻璃生产企业库存增加(中性)

本周重点监测省份生产企业库存总量为3264万重量箱,较上周增加142万重量箱,增幅4.54%。

3.房地产销售与开发面积下降(空)

统计局:1-8月固定资产投资同比增速由-1.6%继续回升至-0.3%,1-8月份,全国房地产开发投资88454亿元,同比增长4.6%,增速比1-7月份提高1.2%,1-8月份,商品房销售面积98486万平方米,同比下降3.3%,降幅比1-7月份收窄2.5%,房地产开发企业房屋新开工面积下降3.6%,降幅收窄0.9个百分点。

■ 后市分析:

经济内循环政策主旋律对房地产行业形成压力,“三道红线”对房企融资压力增大,房地产行业数据不及预期、反映行业下行态势,利空消息偏多;但原料端纯碱提价,削减其下行动力;玻璃基本面偏空为主,操作上短空,关注空头价差共振信号试空。

■ 预期偏差:

去库顺畅支撑价格上行

--中粮期货-尹中堃

策略群:18600093622

中粮期货策略交易部主要负责全域资产管理模型及策略研发,并提供期货经纪、投资咨询、交易培训、付费研报等业务。团队成员主要由金融、经济、数学、计算机等专业博士、硕士、学士构成,博士、硕士比例超过60%,年轻活力、专业化、高素质、是团队标志。连续多年被评为公司优秀部门,是中粮期货发展最快的部门之一。

团队自2012年进入市场以来,广受好评,具有较高的知名度和影响力。团队联合多方共同推出的SCJY《职业交易能力训练》课程,以交易实战为目的,提供了从入门到资深专家的不同阶段课程,致力于交易能力的培养与训练,已帮助众多客户改善交易状况,走上职业交易道路,从人员规模上已成为期货行业第一培训品牌。利用人工智能技术研发的K线聚类模型和行情结构的图像识别模型在期货行业中处于领先地位,引领该领域的研究潮流。

风险揭示:

1.王君 投资咨询资格证号:Z0013698;

2.本策略观点系研究员依据掌握的资料做出,因条件所限实际结果可能有很大不同。请投资者务必独立进行交易决策。公司不对交易结果做任何保证;

3.市场具有不确定性,过往策略观点的吻合并不保证当前策略观点的正确。公司及其他研究员可能发表与本策略观点不同的意见;

4.在法律范围内,公司或关联机构可能会就涉及的品种进行交易,或可能为其他公司交易提供服务。

中粮期货