刚刚过去的9月,上市银行进入密集发债期,而二级资本债已成为银行“补血”的重要途径。

Wind数据显示,9月上市银行共成功发行二级资本债2400亿元,而今年1-8月,上市银行二级资本债发行规模为2380亿元。中证君注意到,9月以来,主要是国有大行在积极发债,中国银行、建设银行、工商银行9月二级资本债发行总额均超600亿元,同时,建行还有1600亿元在路上。

业内人士认为,中国商业银行资本缓冲垫减小,面临较大的资本补充压力。随着TLAC(总损失吸收能力)监管的逼近,进一步加剧了国有大行资本补充的迫切性。

单月发行2400亿元

二级资本债又火了!

Wind数据显示,9月上市银行共发行二级资本债2400亿元,涉及股份制银行和国有大行,包括建设银行、浦发银行、中国银行、工商银行。

来源:Wind

从发行金额来看,中国银行、建设银行、工商银行等大行发行总额均超600亿元,浦发银行发行规模总计为400亿元。

中证君统计发现,今年1-8月,上市银行二级资本债发行规模为2380亿元,去年9月同期为805亿元。这意味着,光2020年9月一个月,上市银行二级资本债发行规模便超过今年前8个月。

与此同时,9月22日,当月刚成功发行650亿元二级资本债的建设银行又公告称,董事会同意建设银行在取得股东大会及相关监管机构批准的条件下,拟发行不超过1600亿元人民币等值的二级资本工具,用于补充该行二级资本。

太平洋证券分析师董春晓认为,建设银行连续发行二级资本债,有三大原因:一是上半年信贷投放力度大,资本消耗快,建设银行资本充足率水平有所下降。二是内源性资本增速难以满足业务发展需求,外部融资势在必行,为保证资本充足率处于较高水平,发行二级资本工具进行资本补充势在必行。三是当前二级资本工具发行利率低于去年,资本补充利于银行长期发展,不但可以补充资本,还可以适当降低负债利率。

中证君注意到,国盛证券分析师张伟今年5月曾预测,今年银行要继续发行5000亿左右的二级资本债。从目前进度来看,5000亿的目标已经超过。

TLAC监管压力渐行渐近

受疫情影响,今年银行补充资本的意愿十分强烈。国盛证券称,疫情已经对实体部门造成了巨大冲击,实体经济需要更多的信贷支持。银行作为我国信贷投放的主要渠道,资产端将加速扩容,给资本金带来压力。

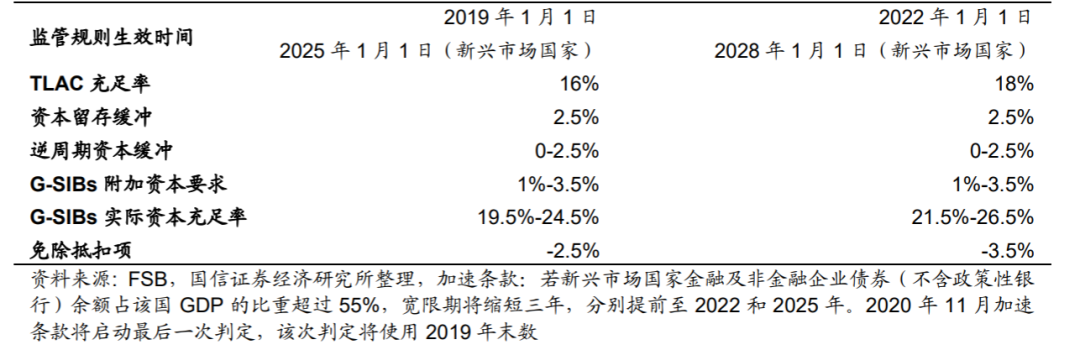

除疫情因素和让利实体经济外,国信证券认为,非标回表以及TLAC监管的逼近也提高了银行补充资本的紧迫性,“在疫情的冲击下,上半年银行表外理财压降等进度有一定程度的放缓,同时央行宣布延长资管新规过渡期至2021年底,但整体来看非标回表仍将加速银行资本的消耗、提高拨备计提,部分银行补资本的压力可能还没有完全释放。此外,全球系统重要性银行新一轮TLAC监管要求正在路上,最早在2022年起工农中建四家银行为满足监管TLAC占风险资产比率需达到的19.5%-20%,进一步加剧了资本补充的迫切性。”

TLAC充足率要求

来源:国信证券

TLAC的监管压力主要针对国有四大行,这也是大行持续大额发债的原因之一。

据悉,二十国集团(G20)领导人于2015年11月批准了金融稳定理事会(FSB)提交的《全球系统重要性银行总损失吸收能力条款》,正式明确了总损失吸收能力的国际统一标准。截至2019年11月,工商银行、农业银行、中国银行、建设银行被FSB列入全球系统重要性银行名单。

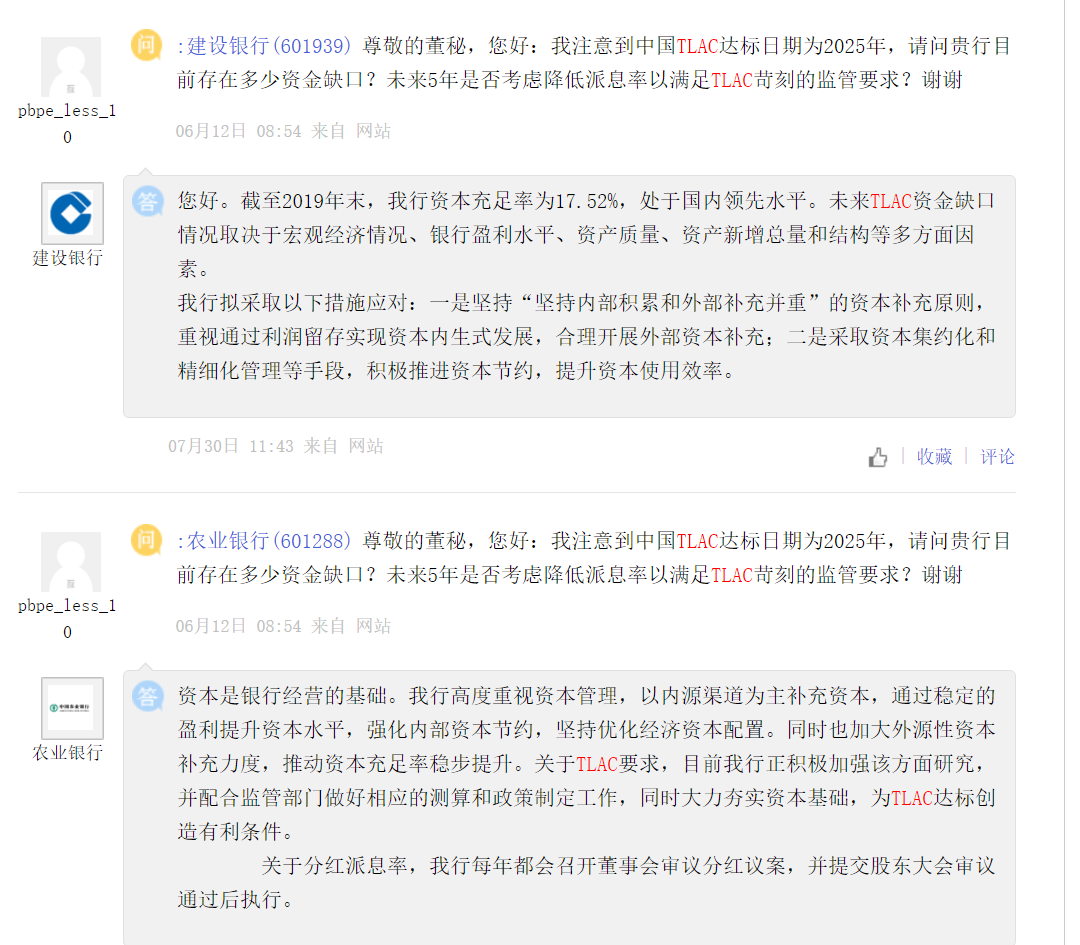

中证君注意到,已有不少投资者已在互动易平台询问大行,该如何满足TLAC的监管要求。

来源:上证e互动

值得一提的是,9月30日,央行会同银保监会起草了《全球系统重要性银行总损失吸收能力管理办法(征求意见稿)》,正式向社会公开征求意见。这一版本也被称为中国版TLAC,有业内人士预计,四大行的资本补充压力也将进一步加码,其他几家大行也有可能会进入到全球系统性重要银行的监管框架。