原标题:漠视并严重侵害消费者权益!太平财险违规缩减保额1.65亿元遭通报

来源:新华融媒看财经

作者:李娜 丰凤鸣

近日,太平财产保险有限公司(下称“太平财险”)因通过补充协议更改备案条款,将1.68亿元保险金额缩减至原金额的2%,违规缩减保额约1.65亿元,被银保监会消费者权益保护局(下称“消保局”)通报“漠视并严重侵害消费者合法权益”,通报称将严格依法依规对其进行处理。

今年以来,银保监会加大对消费者权益的保护力度,银保监会消保局也多次对银行保险机构侵犯消费者权益事件进行通报,记者注意到,本次太平财险是年内第3家被实名通报批评的保险机构。对此太平财险如何回应?记者咨询了官网在线客服,对方回复表示,“感谢对我司的关注。目前我司相关工作人员正在努力核实情况,在跟进当中。”并表示将安排专人进行答复,不过截至发稿尚未有相关人士与记者联系。

实际上,据银保监会网站及太平财险官网信息,今年以来太平财险重庆、天津、青岛、黑龙江分公司及多地支公司均受到了当地监管处罚,涉及的违法违规行为包括给予投保人保险合同约定以外的利益、虚构中介业务套取费用、编制虚假财务报表及其他资料等等。公司内部为何乱象不断,违规事项整改情况如何?就此记者向太平财险发去采访函,截至发稿尚未收到回复。

违规更改备案条款,银保监会点名通报

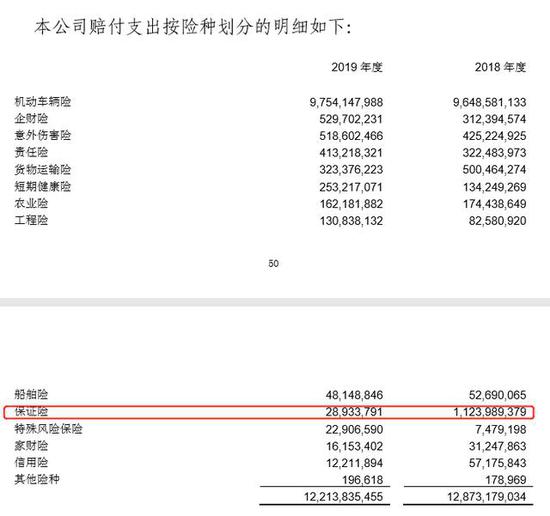

7月28日,银保监会消保局发布关于太平财险侵害消费者权益的通报,披露了太平财险通过补充协议更改备案条款,缩减保证险保险金额的违规情况。

通报内容显示,2015年11月,太平财险上海分公司与某融资租赁公司签订《二手车商融资项目贷款履约保证保险合作协议》,租赁公司向有二手车辆库存且具有融资需求的车商提供融资服务,车商向租赁公司支付租金;为保证车商履行支付租金义务,租赁公司向太平财险上海分公司购买贷款履约保证保险,并直接向太平财险上海分公司支付保险费。

所谓“履约保证保险”是指一种保险公司向履约保证保险的受益人(即债权人)承诺,如果被保险人(即债务人)不按照合同约定或法律的规定履行义务,则由该保险公司承担赔偿责任的信用保证保险。作为财险公司非车险业务转型的新领域,近年来信保业务发展迅速,并开始更多参与到保理、融资租赁、P2P等各类金融业务中成为担保增信工具。

从通报来看,这本是一桩常见的融资增信业务,保单显示车商是投保人,租赁公司是被保险人,保险金额为贷款本金加利息,保险期间为贷款期限(一年期),保险费率为2%。双方在上述保险协议下开展业务。

不过,后续保险协议悄然发生了变更。据通报内容披露,2018年9月,经太平财险总公司批准,太平财险上海分公司与租赁公司签订《补充协议》,其中将有关理赔上限内容修改为“本项目累计赔偿限额为实收保费的110%”。

而此前2015年备案的《太平财产保险有限公司贷款履约保证保险条款》规定,“本保险合同的保险金额为投保时投保人与被保险人订立的《借款合同》中列明的贷款本金与利息之和”。这总赔偿金额将大幅缩减,下降幅度高达98%。

从具体数据看,通报显示,2018年9月至2019年3月,太平财险上海分公司累计承保保单201笔,涉及投保人59名,保费收入合计316.64万元,保险金额合计1.68亿元。但按照双方《补充协议》,太平财险上海分公司实际承担的总体赔偿责任从原保险金额1.68亿元变成了实收保费的110%,即348.3万元,先后差额近1.65亿元。而太平财险上海分公司出具的以上保单所用条款,均为2015年备案的《太平财产保险有限公司贷款履约保证保险条款》。

这意味着,一旦触发赔付条件,被保险人即租赁公司的风险将难以得到保障。为何租赁公司会与太平财险签订这一补充协议?一位保险行业人士向记者表示,对于投保人既融资方来说,贷款履约保证险的费率比普通担保贷款的费率低,还不需要保证金,融资成本更低。但对于保险机构来说,这类产品的风险不小。“信用保证保险的标的是信用风险,极其考验承保机构对于风险的预判。”上述人士指出,如果对风险暴露的掌控和防范不足,险企踩雷将面临巨额赔付,行业里长安责任保险、中华财险、浙商财险都曾因贷款履约保证险业务踩雷,还有险企相关业务被叫停。此后,险企与合作机构开展业务时收紧了风险敞口,类似“只赔保费110%”的补充协议也是措施之一。租赁公司作为弱势的一方,和保险公司签订“抽屉协议”成为行业里的潜规则。

不过,保险的主要功能是保障,是意外发生时消费者能获得高对价,以补充协议变相对保险合同做手脚,保险合同沦为普通的民事合同,牺牲的是消费者的正当利益。

据通报内容显示,银保监会消保局是在接到投诉调查后发现太平财险的这一违规操作。银保监会消保局称,太平财险的上述行为,严重侵害了消费者的知情权、公平交易权、依法求偿权等基本权利,损害消费者合法权益,将严格依法依规对太平财险进行处理。

今年来多次违规被罚,地方分支机构乱象多发

资料显示,太平财险2001年12月20日成立,注册资本50.7亿元。记者注意到,今年以来,太平财险多个分支机构已经多次收到监管罚单,还有地方分公司高管因涉嫌违法犯罪被公安部门立案侦查。

记者查阅太平财险官网信息发现,重大事项公告一栏显示,今年以来,太平财险共发布7份临时信息披露报告,其中4份为分公司受罚事项。据公告信息,近来太平财险重庆、青岛、黑龙江、天津分公司均受到当地监管处罚,涉及的违法违规行为包括给予投保人保险合同约定以外的利益、虚构中介业务套取费用、编制虚假财务报表等等。另有资料显示,在对太平财险重庆分公司的处罚中,另有四名相关负责人共被处于罚款7万元。在对太平财险天津分公司的处罚中,另有一名相关负责人共被处于罚款3万元。在对太平财险黑龙江分公司的处罚中,另有两名相关负责人共被处于罚款9万元。在对太平财险黑龙江分公司的处罚中,另有一名相关负责人共被处于罚款5万元。

除此之外,银保监会网站公告披露了今年以来太平财险多个中心支公司的违规行为。例如,7月3日,太平财险日照中心支公司存在给予投保人保险合同约定以外的利益、利用保险代理人虚构中介业务套取费用违法违规行为,被处以罚款18万元,一名相关责任人同时被罚5万元;5月27日,黑龙江银保监局公布处罚信息公开表显示,因提供虚假材料,太平财险哈尔滨中心支公司被罚款5万,两名当事人被警告并分别处罚款5千元;5月19日,太平财险淮北中心支公司因虚列费用、委托无代理资格机构从事保险销售的违规行为被罚18万元,一名相关责任人同时被罚1万元。5月15日,太平财险南明支公司因以虚构中介业务方式套取手续费,被贵州银保监局处以罚款15万元,两名相关责任人分别罚款5万元。4月9日,太平财险张家口中心支公司给予投保人保险合同约定以外的利益,被河北银保监局处罚款8万元,一名负责人被罚1万元。2月11日,太平财险抚顺中心支公司因未按照规定使用经批准或者备案的保险条款、保险费率,被抚顺银保监分局罚款40万元,一名相关负责人一并罚款8万元。

从上述罚单情况可以看出,太平财险不仅多地分支机构因违规频频被罚,多名相关责任人也一并吃罚单,而编制虚假报表、虚构业务套取费用等是业务中最常踩的“红线”。对此,行业人士指出,上述情况反映出相关险企在业务开展过程中内控力度不够,员工缺乏合规意识。另外,虚报财务数据说明公司的资金流动和财务状况真实度存疑。机构内部应完善管理,增加自查自纠力度,用纪律遏制各类乱象,防范更大的风险。

记者注意到,就在7月初,太平财险刚刚因分公司高管涉黑事件经历舆论风波。据江西省公安厅7月3日消息,近期江西省公安厅成立“6.05”专案组,依法对皮利伟等人涉嫌组织、领导、参加黑社会性质组织罪立案侦查。资料显示,皮利伟曾任太平财险江西分公司党委书记、总经理、法定代表人。

对此,太平财险7月4日发布声明回应称,根据目前掌握情况,皮利伟涉嫌犯罪是其个人行为。太平财险在巡视巡察、稽核审计中发现皮利伟存在严重违规违纪行为,2019年已经将其撤职并调离江西分公司。

不过,天眼查的信息显示,今年3月26日,太平财险江西分公司法人代表刚刚由皮利伟变更为刘雄杰。而有媒体报道显示,早在2019年,皮利伟及其家族就曾因涉嫌高利转贷、职业放贷等活动被多人实名举报。

6月底,中诚信国际发布的2020 年度太平财险跟踪评级报告指出,依托太平集团品牌支持,太平财险保费收入增长迅速。不过,在行业商车费改持续推进、市场竞争加剧的环境下,公司获客成本不断增加,对公司提升市场份额和盈利水平带来较大的挑战。

从具体费用支出情况看,2019年太平财险手续费及佣金支出为45.42亿元,较上年基本持平。随着保险业务规模的持续增长,2019年公司业务及管理费同比增长19.94%至 81.51 亿元。受以上因素综合影响,2019年公司保险业务费用合计为114.52亿元,同比增加 17.79%。2019 年,公司综合费用率同比上升3.55个百分点至49.49%,面临一定的费用控制压力。此外,受赔付及费用两方面的因素作用,2019年综合成本率同比增加0.09个百分点至 99.90%。评级报告指出,未来太平财险在控制承保风险和加强成本管控上仍需持续完善和改进。

据中国太平7月14日发布的保费收入公告,2020年上半年,太平财险保费收入为139.39亿元,同比增长2.04%,2019年上半年这一增速为9.5%。不仅同比往期增速放缓,太平财险今年上半年保费收入的增速也未达到同期财险业整体水平。据近日银保监会发布的数据,今年上半年财险业保费收入7217亿元,同比增长7.6%。