原标题:5年4次增资,成立8年的复星保德信仍摆脱不了亏损泥潭!

来源: 环球老虎财经

复星保德信作为一家中外合资的寿险公司,拥有雄厚的股东背景。中方股东走的是“保险+投资”的资本系路线,外资股东作为美国最大的人寿保险公司之一,拥有一百多年的历史,管理上万亿的资产。然而复星保德信在“强强联合”下成立8年来亏损超过10亿,而在不断亏损的情况下,双方股东一路增资至33.6亿。

9月10日,银保监会批准复星保德信人寿保险注册资本从26.62亿元增加至33.62亿元。据悉,本次增资由中方股东上海复星工业技术发展有限公司、外方股东美国保德信保险公司分别以现金增资3.5亿元。增资后,双方股东持股比例不变,均为50%。

自2012年成立以来,复星保德信在5年内有过4次增资,注册资本由成立时的5亿增加至如今的33.6亿,而这期间,中外股东均参与增资。

不过,作为中外合资寿险公司,复星保德信似乎并没有“继承”双方股东的资源禀赋,而更像是“单兵作战”,以至于成立以来亏损超过10亿。其一直变革的个险渠道也在更换多轮总经理后仍旧收效甚微。

随着金融的对外开放,外资险企不断进入国内,对于复星保德信这样持续亏损的中小险企而言,面临的竞争将会越来越大。

5年4次增资

复星保德信成立于2012年9月,是一家由复星与美国保德信联合发起组建的中外合资寿险公司。

自成立以来,复星保德信人寿保费规模逐年攀升,2013-2019年保费收入分别为0.16亿元、0.42亿元、0.57亿元、1.16亿元、6.62亿元、12.6亿元、40.6亿;2020年上半年,复星保德信保费收入15.7亿。

不过随着保费的增长,其亏损也在逐渐加大,尤其是2019年,保费暴增222%的情况下却亏损2.5亿,创出自成立以来的亏损最大额。

2012-2019年分别亏损0.68亿元、0.89亿元、1.16亿元、1.13亿元、1.69亿元、1.22亿元、1.11亿元、2.5亿元;2020年上半年仍旧亏损1323万元,目前已累计亏损10.5亿。

成立8年来,复星保德信并没有打破保险公司“七亏八盈”的魔咒。同时,由于依赖银保渠道大量销售分红险,其偿付能力不断下降。2020年二季度综合偿付能力为161.16%,较上季度末下滑14.7%。

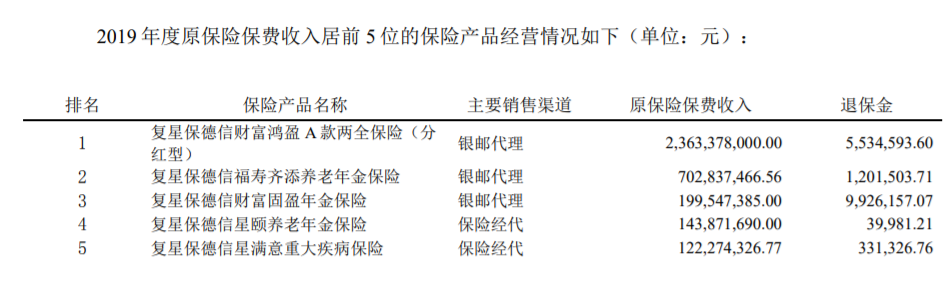

图片来源:2019年年报

图片来源:2019年年报作为监管的核心指标,偿付能力一直是各家保险公司不可逾越的红线,低价值率的银保渠道分红险过快增长容易消耗大量资本金,而要想继续扩张规模,必须要增资补充偿付能力满足扩张需求。

资料显示,复星保德信有过4次增资,2015年5月公司增资5亿元,注册资本金从5亿元增至10亿元;2016年7月,注册资本金增加至13亿元;2017年4月增至26.621亿元;2020年9月增至33.6亿。

中外股东真金白银8年的投入,换来的却是超过10亿的亏损。或许是看到银保渠道和分红险的弊端,复星保德信一直尝试在个险渠道有所突破。不过,个险渠道的红利期已过,大型寿险公司的个险团队已经完善,而中小型寿险公司想要从个险渠道“突围”,似乎正在成为一个“伪命题”。

多次换帅发力个险,收效甚微

复星保德信作为中外合资寿险公司,双方持股比例均为50%,谁也没有绝对的控股权,由于中外双方经营理念的分歧,人事变动也更频繁,这点从复星保德信高层频繁变动可见一斑。

成立至今,复星保德信有过2次董事长变更。2017年9月25日,康岚担任公司董事长。一年之后,康岚因个人职业发展原因于2018 年12月19日辞去董事长一职,接任者李涛。

相对于董事长的变更频率,总经理更加频繁,自成立以来有过4次总经理变更,而变更的总经理绝大部分有营销背景。

2013年3月14日,杨永彪正式担任总经理。其曾先后在瑞士银行、渣打银行、大新银行、美国国际集团、美亚财产保险有限公司等担任高级管理职务。2012年3月加入复星保德信筹备组,领导公司销售渠道的搭建及销售合作伙伴关系的建立。

2013年12月5日,复星保德信发布变更公告称,孙建军担任总经理。三年之后,储良于2016年10月28日接过总经理的担子。储良出身平安,历任平安人寿常州营销部经理、江苏分公司市场营销部经理、镇江中心支公司总经理、苏州中心支公司总经理等职务。2008年加盟阳光人寿,2013年底调至阳光人寿总部后,担任总裁助理,并分管个险。

储良接任的2016年,复星保德信人寿规模保费10.01亿元,其中原保费仅有1.16亿元,而万能险近9亿元。

不过被寄予厚望的储良在任职不到三年便离开。外界认为,储良的离开在于与股东间产生了分歧,外资股东首先要打造百年老店,在此基础上要规模、要市场、要效益。这对于职业经理人来说,是一大考验。

2019年4月,接任者陈国平“空降”复星保德信任总经理。陈国平入行20余年,基层出身,经中支、省级直至新华保险总公司总监,先后掌舵过保费大省江苏及浙江。所辖浙江分公司个险人力过万。

或许是为了完成10亿元期缴目标,2019年复星保德信保费40.6亿,同比暴增222%。不过从数据来看,分红型保险贡献23.63亿保费,其中银保渠道贡献32.66亿,占当年总保费的80.4%;而个人代理仅有2.66亿元。

在保费暴增的同时,亏损也达到2.5亿,创成立以来的最大亏损额。由于过于依赖银保渠道,银保渠道高昂的成本加上低价值率的分红险,对于险企而言,并没有太多盈利可剩,银保渠道更多是一个保费规模的象征。

然而对于复星保德信这样的中小险企而言,建设个险队伍往往需要几年的投入。此外,中小险企产品单一,维持个险队伍的成本较高。这也是很多保险公司依赖银保渠道的主要原因。

此番引入陈国平,能否重振复星保德信的个险还有待观察,毕竟,前几任总经理也一直在个险上发力,但最后似乎并没有多大的起色。