扣除预收账款的资产负债率为45.49%。

本文为IPO早知道原创

作者"苍穹

微信公众号|ipozaozhidao

据IPO早知道消息,金辉控股(集团)有限公司(以下简称“金辉控股”)于9月25日晚间向港交所递交新版招股书,披露了最近的财务数据和重要事项,农银国际、中信证券及海通国际三家担任联席保荐人。

招股书显示,截至2020年4月30日止四个月,金辉控股毛利率为26.6%,到2020年7月31日,企业实现营业收入116亿元。截至2020年7月31日,金辉控股在手货币资金158.44亿元,较年初增长18%;预售账款670亿元,较年初增长18%;报告期内公司资产总值达1659亿元,较年初增长11%。

相较年内递表的一众小型房企或“黑马”型房企,金辉控股的规模及历史无疑占优。公开资料显示,金辉控股是一家成立于1996年9月的老牌闽系房企,2019年其以888.6亿元的全口径销售额排在克而瑞榜单第40名。而在2020年1-8月,金辉控股累计实现销售528亿元,成功摆脱疫情影响并得到快速复苏。

凭借稳健的财务业绩,金辉控股获得机构及投资者的广泛认可。目前全球权威评级机构标普及惠誉均给予金辉控股“B”评级,展望分别为“正面”及“稳定”,这也是非上市公司所能获得的高评级。

聚焦区域深耕,优质土储奠定基础

扎根房地产行业20余年,金辉控股现已将业务扩展至长三角、环渤海、华南、西南及西北这中国五大经济发展势头强劲的区域,成为一家全国布局、区域聚焦、城市领先且声誉卓著的大型地产开发商。

专注于为首置及首改客户提供优质且多样化的住宅物业,金辉控股提供优步系、云著系、铭著系及大城系四种住宅物业以满足目标客户的差异化需求及偏好。

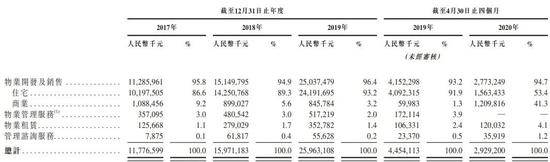

金辉控股收入结构(资料来源:招股书)

其中,优步系以创新及现代的设计为特色,专注于内部空间的有效利用;云著系以融合智能的居住设施及具美学的设计为特色,为客户提供舒适、便捷及智能的居住体验;铭著系面向高端客户,且委聘世界知名的建筑设计公司,以提供领先的设计及优质的居住体验;大城系的特点为大型住宅物业综合体,周边配备有商业区域,旨在打造一个能够提供便捷及舒适居住体验的综合社区。

截至2020年7月31日,金辉控股共有160个处于不同开发阶段的物业开发项目,涉及应总建筑面积为2908.18万平方米,包括(i)已竣工项目的可供出售建筑面积、可出租建筑面积及持作物业投资的可出租建筑面积252.66万平方米;(ii)开发中物业的规划建筑面积1725.41万平方米;及(iii)持作未来开发物业的估计建筑面积930.11万平方米。

与此同期,金辉控股应占总建筑面积的93.2%位于二线城市及核心三线城市。金辉控股认为,大规模且具有战略性布局的土地储备将推动其的业务增长。

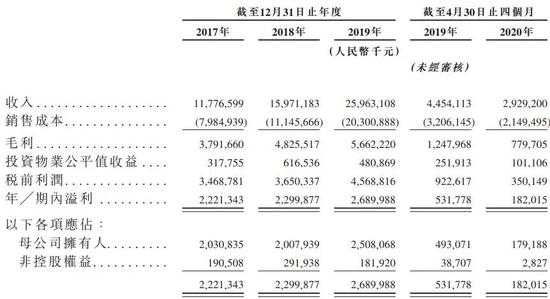

得益于优良的土储结构及强大的产品体系,过往金辉控股的财务表现还算不错。2017-2019年其的收益从117.77亿元增至259.63亿元,复合年增长率为48.5%;同期利润从22.21增至26.90亿元,复合年增长率为10.0%。

金辉控股利润表(资料来源:招股书)

而金辉控股已在一些发展势头良好的城市攫取领先的市场地位。根据仲量联行的资料,就住宅物业的合约销售金额而言,其于2019年在西安及淮安排名前三并在荆州及福州位居前十,

就新获得住宅物业地块的总地盘面积而言,其在廊坊及石家庄排名前五。如将时间轴拉长,截至2019年12月31日止三个年度,金辉控股位列西安、扬州、荆州、重庆、福州及淮安5城住宅物业的合约销售金额前十,同时位列福州、西安、长沙、石家庄及廊坊获得住宅物业地块的总地盘面积前十。

债务结构优化,多元融资巩固流动性

地产步入白银时代,规模并不再是房企唯一的考量,降负债、保现金流成为行业趋势。8月下旬住建部、央行抛出房企融资的“三条红线”,即剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1倍,进一步宣示防控风险的决心。

就金辉控股而言,其也步入控负债的轨道。招股书披露,截至2020年7月31日,金辉控股的短期借款较年初降78%至11.3亿元,现金短债比年初提高15个百分点,扣除预收账款的资产负债率则为45.49%。特别的是,金辉控股期末借款总额为559亿元,较2019年底的增速控制在15%以内。

金辉控股主要财务比率(资料来源:招股书)

另一方面,金辉控股并未放弃规模增长,其亦积极把握优质地块的竞购机会。仅是2020年4月30日以来,其就七幅总地盘面积约为40.48万平方米的地块订立合同,总代价达到88亿元;另外还签署三幅总地盘面积约18.95万平方米的待执行土地出让合同,总代价为31亿元。

如此高频大手笔拿地,考验金辉控股的现金流及其融资能力。截至2020年4月30日,金辉控股取得的银行及其他金融机构的授信额度为约1094亿元,其中未使用的授信额度为652.6亿元。

而金辉控股也在不断寻求多元化融资机会来为其业务提供支持,如在6月其透过全资附属公司金辉资本发行总额2.5亿美元票息为8.8%的优先票据,并于当月透过金辉集团发行4年期6.5亿元的公司债券,按年利率6.95%计息;其还在4月30日至7月31日订立21份银行贷款或信托融资安排,借款总额为145.42亿元。

融资环境日益缩紧的当下,金辉控股既能守住债务底线,还能利用自身优势拓宽融资渠道,这样的企业定能实现可持续增长,相信跻身千亿俱乐部并不会是难事。(后台回复“金辉控股”获取该公司最新招股书)