原标题:经济下行企业信用上行?信用评级又“通胀了”!今年来超200家企业主体信用评级上调

因疫情等原因导致的经济下行态势尽管在不断好转,但上半年实体企业承压已然是不争的事实,但这种企业经营动态在信用评级上不但未真实体现,反而比去年还要好。

2020年以来,发行人被评级机构上调评级的情况频繁出现,“评级通胀”引发业界关注。Wind数据显示,今年前7个月,共有200多家发行人被上调了主体信用评级,已超过去年同期数据。

对此,一位中型券商债券分析人士向券商中国记者表示,经济下行的背景下,企业经营状况承压,上调评级成为部分企业主体与评级机构一拍即合的默契。“归根结底,还是由发行人付费模式导致的评级公司地位弱势。如今,外资评级机构也开始进入国内市场,专业性与市场权威性均无优势的国内评级公司竞争压力凸显。”

发行人信用评级频繁上调

在过去的7个月中,共有200多家发行人被上调了主体信用评级,已超过去年同期数据。这让业内人士直呼,“信用评级又通胀了”。

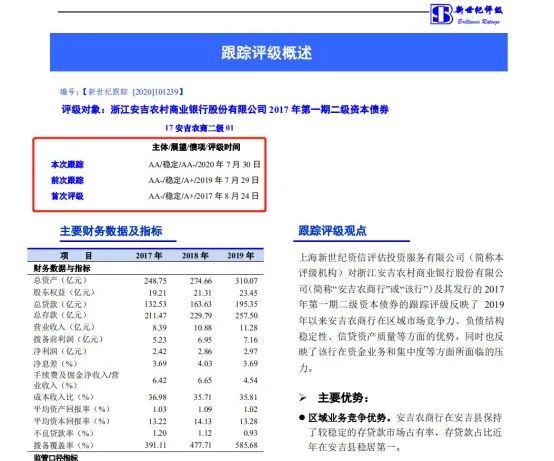

最新发生的一例是——新世纪评级7月31日公告称,将浙江安吉农村商业银行股份有限公司主体信用等级由AA-上调至AA,评级展望为稳定,将“17安吉农商二级01”债项信用等级由A+上调至AA-。

截至2019年末,安吉农商行资产总额为310.07亿元,股东权益为23.45亿元;存款余额和贷款总额分别为257.50亿元和195.35 亿元;资本充足率和核心一级

资本充足率分别为13.47%和 10.95%;不良贷款率及拨备覆盖率分别为0.93%和585.68%。2019年,该行实现营业收入11.28 亿元,净利润2.97亿元。2019年,该行的监管评级为2C。

新世纪评级认为,安吉农商行主要具备区域业务竞争、存款稳定性较高、信贷资产质量较高等三大优势。安吉农商行在安吉县保持了较稳定的存贷款市场占有率,存贷款占比近年在安吉县稳居第一。2019年以来安吉农商行存款保持增长,且以零售存款为主,存款稳定性较好。2019年以来,安吉农商行关注类贷款占比及不良率实现双降,该行资产质量趋稳。基于此,上调了该行的评级。

值得一提的是,个别企业的主体评级上调甚至引发了行业讨论。

7月24日,联合资信评估有限公司发布了南通经济技术开发区控股集团有限公司(简称“南通开投”)主体评级报告,南通开投主体长期信用等级获评AAA,评级展望为“稳定”。AAA信用评级为企业信用最高评级。

有业界观察人士指出,从城投公司的评级情况来看,省级城投公司、省会城市城投公司和计划单列市城投公司是AAA城投的主力,部分经济强市(如常州、扬州、温州)等也存在少量的AAA城投,区县级城投公司取得AAA评级的情况十分罕见。

北信瑞丰基金相关人士分析指出,2020年上半年主体信用评级下调数量和占比仍旧是远低于上调数量,这种现象在城投企业中更甚,而级别下调企业中民营企业占绝大部分,上调企业则以国有企业为主。

城投债方面,政府的直接支持是城投企业评级调高的重要依据,而地方经济财政实力则为城投评级上调主要考量因素。产业债方面,财务指标上看,级别调高的企业成长能力、偿债能力普遍优于级别调低企业。

发行人付费模式是硬伤

随着经济下行压力增大,国内债券市场频频出现违约,令市场对评级机构评级公正性、准确性的关注度再度提升。

业界普遍认同的观点是,我国大多数机构采用发行人付费的模式,是造成评级乱象的主要原因之一,不利于债券市场和评级机构的健康发展。

在债市违约不断的背景下,国内信用评级机构由于跟踪评级的及时性不足,未能起到识别和预警信用风险的作用而被监管批评,甚至不少评级机构遭到处罚。

2019年11月29日,中国人民银行、国家发改委、财政部、证监会联合发布《信用评级业管理暂行办法》(简称《办法》),标志着我国评级行业正式进入统一监管时代。《办法》旨在完善监管体系,强化监管效力,优化行业环境,推动我国评级行业规范发展。

《办法》规定,信用评级机构由于故意或者重大过失,对投资人、评级委托人或者评级对象利益造成严重损害的,由信用评级行业主管部门、业务管理部门或者其派出机构给予警告,并处相关评级业务收入1倍以上3倍以下的罚款,没有评级业务收入或者评级业务收入无法计算的,处200万元以上500万元以下的罚款;对直接责任人员给予警告,并处3万元以上10万元以下的罚款。

另一方面,2019年、2020年,国际评级机构标准普尔和惠誉评级先后获准进入中国市场,也在客观上给国内评级机构带来压力。

业界观察人士认为,在对国内评级机构深感失望的当下,许多投资人对外资评级机构寄予厚望,但他们同样面临着发行人强势、国内外信评人员薪酬差异大等现实问题,对这些机构能否够迅速抢占市场并不乐观。“外资评级在国内的处境也比较尴尬,如果不向发行人妥协,也难有市场份额。”