土耳其已经无法阻止里拉贬值了,打压空头也救不了里拉……

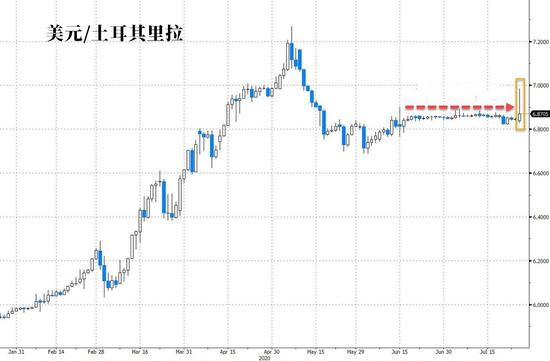

在一系列新资本管制和银行抛售美元的基础上,土耳其里拉在过去一个月里基本保持稳定,但由于土耳其当局短暂地失去了对里拉的控制,里拉兑美元一度测试7关口。

在随后几天里,虽然里拉的汇率逐渐恢复稳定,但这令投资者想起了2018年8月发生的里拉危机,当时里拉暴跌,土耳其央行提高融资成本以镇压空头。

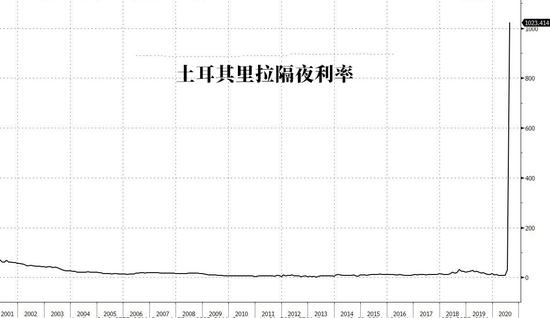

果不其然,由于土耳其表面上已经没有足够的外汇储备用来出售,为了保持土耳其里拉的准挂钩汇率,它提高了伦敦市场上土耳其里拉隔夜掉期交易的利率,从7月29日的6.8%飙升至8月4日的280%,据Refinitiv数据显示,飙升前后相差了1024个基点,创历史最高纪录。

土耳其各银行此前已削减了伦敦掉期市场的融资,以打击做空里拉的交易者,从而遏制里拉的下跌。据外媒,上周土耳其国有银行大举抛售美元,在交易结算时抽干了里拉的流动性。

毋庸置疑,土耳其采取这种严厉措施来将外汇市场“国有化”,这也意味着土耳其的经济正处于崩溃的边缘,而英国《金融时报》隔夜也重申了这一观点——土耳其的旅游业是其经济增长的重要因素,但目前其旅游业仍受到新冠疫情的重创。

可悲的是,旅游业受重创的时间正值土耳其总统埃尔多安拼命维持国内经济环境之际,他一边安抚国内民众,一边急需寻找大量的国外投资者,并采取措施以防里拉被空头袭击。这些举措都旨在加强土耳其经济在抵御全球动荡时的韧性。

大多数经济学家认为,新冠疫情导致土耳其旅游业崩溃,给该国的财政留下了巨大的缺口。外资纷纷出逃,在过去12个月里,国外投资者从该国本币债券和股票市场中撤出了大量资金。

面对这些资金外流,土耳其今年烧掉了数百亿美元的外汇储备,以求维持非官方的盯住汇率制度,此举标志着土耳其20年来的自由浮动汇率制度走向终结。尽管当局花费了数十亿美元试图捍卫里拉,但里拉兑美元汇率仍跌至历史低点。

现在,土耳其似乎已经没有足够的外汇储备来出售以“控制”里拉了,取而代之的是,它可以偶尔打击一下空头,但从长远来看,这将削弱土耳其经济,且只会加速其衰退。

可以肯定的是,由于隔夜利率的创纪录飙升,里拉在现货市场上可以短暂地升值,但随后迅速又开始贬值,这表明里拉的贬值不完全是空头所造成的,打压空头对里拉持续的贬值几乎没有影响。这或许意味着土耳其更严重的货币危机可能即将来临。