反洗钱很重要!年内10家券商接到央行罚单,金额超1600万元,香港证监会也有谴责和罚款

2020年行至过半,证券行业反洗钱的工作仍然未有丝毫放松。

近期,央行沈阳分行公布的行政处罚信息公示显示,因未按规定履行客户身份识别义务,太平洋证券辽宁分公司被处以20万元罚款、负责人被罚款1万元。

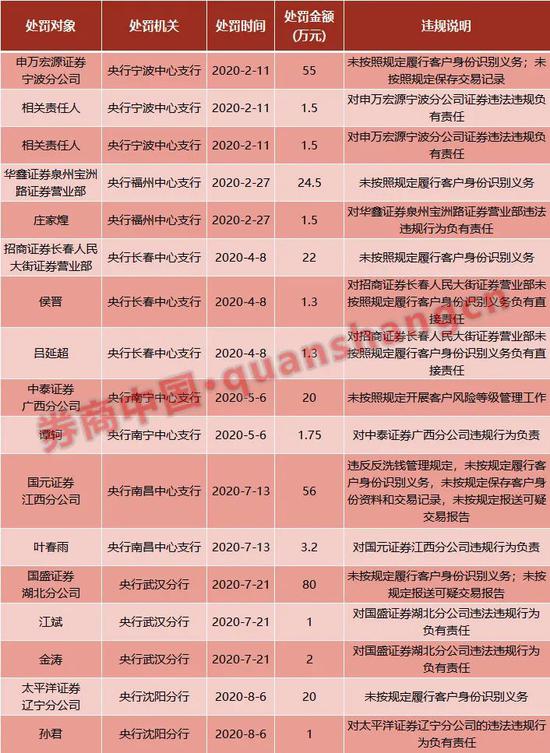

券商中国记者根据央行网站不完全统计发现,今年以来至少已有10家券商接到央行罚单,合计处罚金额约在1630万元。其中,华泰证券、信达证券和申港证券3家为公司层面遭遇处罚,其余7家则均为分支机构。

在反洗钱问题上,除了来自央行的罚单外,在港中资券商也同样面临香港证监会的谴责和罚款。今年5-6月,西南证券和国泰君安旗下子公司分别因反洗钱等问题,遭香港证监会谴责及罚款500万港元、2520万港元。

从处罚内容来看,客户身份识别和可疑交易监测这两大难点仍是券商头疼所在。除针对反洗钱工作不断制定内部政策、加强合规管理外,对身份存疑客户采取休眠、限制措施等方式也成为各家券商共同采取的手段。目前,相关提醒内容已成为证券公司及营业部的定期例行工作。

太平洋再遭反洗钱罚单

在华创证券收购告吹之后,太平洋证券再遭厄运。

日前,央行沈阳分行公告显示,因未按规定履行客户身份识别义务,对太平洋证券辽宁分公司作出行政处罚,罚款20万元。

此外,时任辽宁分公司总经理孙君对该违法违规行为负有责任,同样被央行沈阳分行处以罚款,金额为1万元。从处罚结果来看,仍遵循了反洗钱工作中的“双罚”制。

公开信息显示,太平洋证券辽宁分公司设立于2015年1月,法定代表人为孙君。不过,太平洋证券在辽宁省内仅有1家营业部,为沈阳枫杨路营业部。

近年来,太平洋证券的分支机构规模不断收缩。根据2019年年报,太平洋证券旗下共有20家分公司,86家营业部。今年4月,太平洋证券宣布决定撤销广州江南西路证券营业部和北京宣武门外大街证券营业部。8月5日晚间,太平洋证券再次公告,称将撤销兰州皋兰路证券营业部。

在反洗钱工作方面,太平洋证券在2019年年报中介绍,其在报告期内完成反洗钱二代系统的接口对接测试报送、人民银行执法检查数据提取接口模块(63 号文)上线等工作,提高合规管理信息化功能。

此外,太平洋证券还表示,其在报告期内督促各部门、分支机构和子公司完成客户风险等级划分、客户风险等级复评工作,完成对各部门、分支机构、子公司的季度反洗钱培训,向中国反洗钱监测分析中心报送可疑交易数据、审核各分支机构反洗钱月报、客户风险等级划分及可疑交易识别流程等。

年内券商遭罚不断

2020年行至过半,除了太平洋证券之外,接到央行反洗钱罚单的券商也同样大有人在。

券商中国记者根据央行网站不完全统计来看,今年以来至少已有10家券商接到央行罚单,合计处罚金额约在1630万元。其中,华泰证券、信达证券和申港证券3家为公司层面遭遇处罚,其余7家则均为分支机构。

今年2月,华泰证券收到来自央行最大的券商反洗钱罚单,罚款金额高达1010万元,三名时任部门负责人也分别受到处罚。此后,信达证券一笔280万元的罚单,同样在近年来的反洗钱处罚金额中名列前茅。不难看出,央行对券商反洗钱处罚力度正在加大。

相比之下,券商分支机构遭罚的频率显然更高。从违规条款来看,“未按照规定保存客户身份资料和交易记录”、“未按照规定保存客户身份资料和交易记录”“未按照规定报送可疑交易报告”三大内容成为处罚的主要原因。

从处罚情况可以看出,在央行处理反洗钱问题上,“双罚”几乎成为例行规则,既对金融机构实施行政处罚,又对直接负责的董事、高级管理人员和其他直接责任人员给予行政处罚。在10家券商中,共有16名相关负责人被央行处以个人罚款。

在反洗钱问题上,除了来自央行的罚单外,在港中资券商也同样面临香港证监会的谴责和罚款。

5月18年,西南证券旗下西证国际证券的下属公司西证香港,因在打击洗钱及恐怖分子资金筹集方面存在内部监控缺失及监管违规,遭香港证监会谴责及罚款500万港元。

6月22日,因反洗钱、处理第三者资金转账和配售活动等存在违规行为国泰君安旗下国泰君安证券(香港)被香港证监会谴责并处以2520万港元罚款,刷新2020年中资券商在港处罚记录。

账户提醒仍在进行中

从上述罚单内容即可看出,客户身份识别和可疑交易监测这两大难点仍是券商头疼所在。

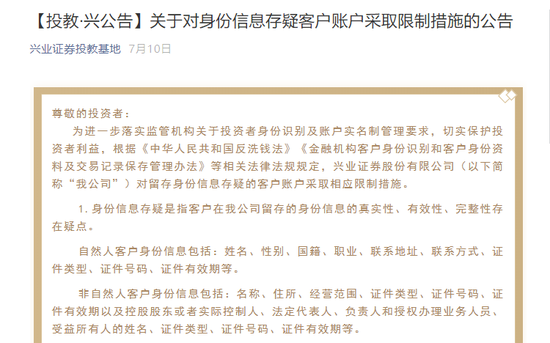

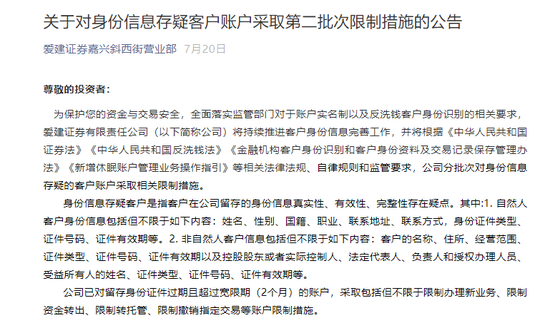

在来自监管的压力不断加码之下,除针对反洗钱工作不断制定内部政策、加强合规管理外,对身份存疑客户采取休眠、限制措施等方式也成为各家券商共同采取的手段。目前,相关提醒内容已成为证券公司及营业部的定期例行工作。

反洗钱工作到底有多重要?借鉴国际反洗钱的经验来看,几乎所有涉及反洗钱的国际公约,都将金融机构反洗钱置于核心地位。在这之中,证券公司责无旁贷。

6月24日,央行行长易纲在金融行动特别工作组(FATF)第三十一届第三次全会上强调,中国政府高度重视反洗钱和反恐怖融资工作,已经启动修订《反洗钱法》,将反洗钱和反恐怖融资工作纳入国务院金融稳定发展委员会议事日程,持续加大反洗钱和反恐怖融资监管力度,为国际合作进一步夯实法律基础。

对于证券公司而言,在监管的多番要求下,建立健全反洗钱内部控制体系已是必备工作,其中包括客户身份识别和风险等级划分制度、大额交易和可疑交易报告制度、客户身份资料和交易记录保存制度、保密制度、宣传培训制度等,由合规部门负责组织实施。

除了来自央行的监督约束之外,监管部门也通过券商分类评价的引导,对反洗钱等内容进行要求。在“证券公司风险管理能力评价指标与标准”中,客户权益保护项目要求,应做到客户开户管理制度健全,有效落实账户实名制、适当性管理、反洗钱等要求,确保客户身份真实,核查交易资金来源合法性,保证客户充分知悉投资风险。