原标题:三名高管因受贿落马,内部1820人次被问责,吉林银行管理层大洗牌能否“拨乱反正”?

来源:新华融媒看财经

作者:贺向军 丰凤鸣

随着近日新任行长王立生任职资格获核准,吉林银行新管理层团队人员正式到齐。

此前,吉林银行两任原董事长、加上一名原副行长均因涉嫌受贿等犯罪行为被查,公司高层人事的动荡也让其经营业绩开始走下坡路。吉林银行迫切需要新将“拨乱反正”,解决经营不善的现状。

资料显示,新的高管团队里董事长陈宇龙、行长王立生均是曾在国有大行工作20多年的银行业“老将”,进入吉林银行前都曾经担任过吉林省金融控股集团股份有限公司(以下简称“吉林金控”)总裁一职。而吉林省国资委控股的吉林金控是该行的第三大股东,持股9.19%。新领导班子能否带领吉林银行“扬眉吐气”?值得继续关注。

高管层大换血,董事长、行长均来自吉林金控

据银保监会官网8月14日消息,经吉林银保监局审核,核准王立生吉林银行行长、董事的任职资格。在此之前,吉林银行原行长陈宇龙已经兼任董事长、行长半年多。

陈宇龙的兼任也是“临危受命”。2019年11月18日,吉林省纪委监委发布消息显示,吉林银行原党委书记、董事长张宝祥涉嫌严重违纪违法,目前正接受纪律审查和监察调查。第二天,吉林银保监局就发布公告,批复了陈宇龙吉林银行董事长的任职资格。直到今年6月12日,吉林省人民政府发布《关于王立生、陈宇龙任免职的通知》显示,决定建议王立生为吉林银行行长人选,免去陈宇龙的吉林银行行长职务。

此次吉林银保监局的批复,标志着王立生担任吉林银行行长的最后一道程序完成。记者注意到,今年4月24日,吉林银保监局还一连批复核准了吉林银行6名董事会成员任职资格。6月5日,秦季章获批出任吉林银行副行长。至此,吉林银行形成了以陈宇龙为董事长、王立生为行长,以及另外5位副行长的新一届高管团队。

从简历来看,陈宇龙、王立生的银行从业履历丰富,均是在国有大行工作20多年的银行业“老将”。其中王立生于1995年7月毕业后即进入建设银行长春市分行科技处工作,一路从基层员工干到中高层干部。2017年12月,王立生获批担任建行吉林省分行副行长、党委委员。陈宇龙同样是1994年毕业后进入工商银行吉林省分行国际部计划科工作,直至2014年4月获批担任工商银行吉林省分行副行长、党委委员。

除同在大行体系内工作20多年时间外,陈宇龙、王立生还同样前后脚进入了吉林金控任职。其中陈宇龙曾于2016年11月至2018年2月担任吉林金控总裁、党委副书记一职,随后又回归银行,进入吉林银行担任行长。2018年10月至2020年6月,王立生履新吉林金控总裁、党委副书记。

吉林金控接连把前后二位总裁均送至吉林银行,其慷慨程度引发外界关注。记者注意到,今年4月份,新一批获批任职的6名董事会成员中,董事李玉红曾任吉林金控副总裁。

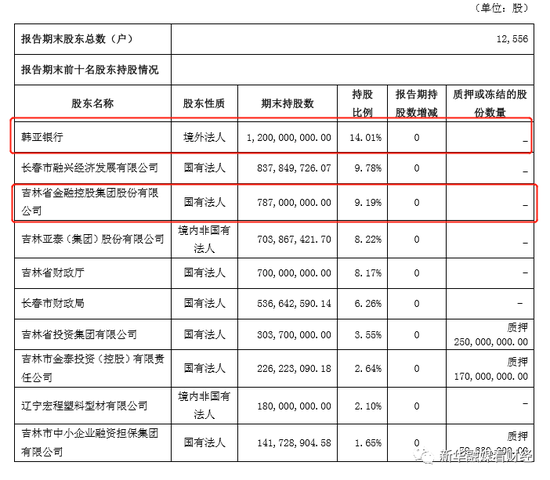

吉林银行2020年一季报显示,吉林金控是吉林银行的第三大股东,目前持股9.19%。而吉林省国资委是吉林金控的控股股东、实际控制人,持股占比达到82.57%。

记者了解到,吉林银行在长春市商业银行、吉林市商业银行以及另外5家城市信用社基础上合并成立而来。2010年,韩国韩亚银行参与吉林银行有偿增资,以每股1.8元的价格买入吉林银行12亿股股份(交易作价总计21.6亿元),持有该行18%的股份,成为该行第一大股东,并且获得了董事会的两个董事席位。据悉,这是韩国金融公司首次购买中国金融公司的股份。

2019年7月,吉林银行获批定向发行不超过30亿股新股。随后吉林省财政厅、长春市财政局合计获批增持12亿股,与第一大股东韩亚银行持股数量持平。

据吉林银行官网消息,今年6月29日,吉林银保监局批准吉林银行注册资本由85.67亿元变更为94.27亿元,吉林银行第二批增资扩股资金30.1亿元足额募集到位。据了解,吉林银行第二批增资发行股份8.6亿股,发行对象为亚泰医药、龙翔投资控股、吉林金控、长春欧亚卖场等7家投资者。

内控乱象丛生,业绩断崖式滑坡

据中国检察网消息,2020年6月22日,吉林银行原党委书记、董事长张宝祥涉嫌受贿一案,“犯罪事实清楚,证据确实、充分,以受贿罪依法提起公诉。”

公告显示,经查,2003年至2019年间,张宝祥在担任长春市商业银行行长、长春市宽城区委书记、吉林银行董事长期间,利用职务上的便利,在工程承揽、银行贷款、人事安排等方面为他人谋取利益,先后多次非法收受他人给予的财务,数额特别巨大。

值得一提的是,除张宝祥之外,该行再上一任董事长田学仁同样因涉嫌受贿落马。2013年11月,田学仁因受贿罪被判处无期徒刑,剥夺政治权利终身,并处没收个人全部财产。另外,该行原副行长王安华也因为涉嫌受贿犯罪等多项罪名于2018年12月14日接受纪律审查和监察调查。资料显示,王安华2007年10月起担任吉林银行党委委员、副行长,可以说是吉林银行的“老人”。

近年来吉林银行高层人事的动荡,暴露出其内控方面的问题巨大。吉林银行官网7月31日披露的一份通报显示,省委第七巡视组向吉林银行党委反馈的巡视意见中指出,除反腐败不力外,在党的作风建设方面,吉林银行还有“政绩观存在偏差,工作不敢碰硬,不担当、不作为,内控制度不及时更新,部分业务流程存在瑕疵”等问题。对此,吉林银行表示,该行已进行了相应的整改,强化管理监督和执行力度。根据专业部门检查、内部审计结果以及监管部门检查发现的相关问题,对违规违纪行为在考核中进行严肃处理。制定修订内控制度67个,“2019年累计对1820人次进行了内部问责。”

上述内控问题,体现在业务经营上,即是风险资产的积累以及监管罚单不断。

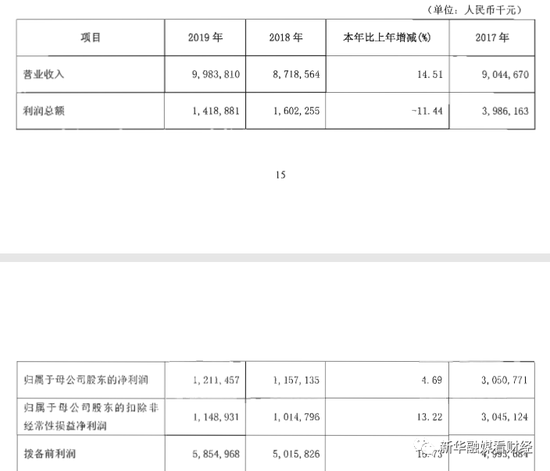

从吉林银行的业绩数据来看,2015年、2016年该行营业总收入分别为87.13亿元、90.42亿元,净利润分别为25.86亿元、28.79亿元,经营情况良好,呈现稳步增长趋势。然而2017年至2019年,该行的归母净利润分别为30.51亿元、11.57亿元、12.11亿元,净利润在2018年腰斩过之后2019年有小幅提升,但远未能回到之前的水平。据官网披露,截至今年一季度末,该行的归母净利润仅有0.33亿元,同比下滑97.3%。

吉林银行的营收情况断崖式下滑,主要受不良攀升的影响。数据显示,截至2019年底,吉林银行的不良贷款率高达4.31%,相比2018年底升高了1.49个百分点。再往前看,2017年这一数字为1.72%,2014年吉林银行的不良贷款率仅有1.04%。截至2019年末,吉林银行的拨备覆盖率骤降至102.44%,低于监管划定的红线。

联合资信在对该行最新的评级报告中指出,2019年以来,吉林省金融机构存贷款规模增长态势良好,但是宏观经济下行,支柱产业市场低迷的持续影响,信贷资产质量下行压力较大,不良贷款率呈现较高水平,贷款分类存在一定偏离度。随着当地监管机构加强对贷款五级分类的真实性管理,当地银行机构信用风险进一步暴露,业务发展和风险管理面临一定压力。

记者注意到,2019年以来,吉林银行曾因多项违法违规行为受到吉林银保监局处罚。其中2019年7月10日,吉林银行大连分行因贷款质量五级分类不准确,信贷资产质量严重不实,受到大连银保监局罚款50万元的行政处罚。

评级报告提及,针对监管处罚,吉林银行大连分行分批次将未计入不良贷款的非应计贷款实施分类下迁,少量通过调整授信方案、续作等方式进行风险化解;此外后续工作中积极开展信用风险防控工作,提高内控水平。“内控整改的有效性有待观察。”

联合资信在报告中关注到该行未来经营中存在的风险,包括信贷资产质量持续下滑,贷款拨备对不良贷款的覆盖水平不足,信托及资产管理计划投资规模较大,盈利水平持续下滑等。“对其经营发展及信用水平,可能带来不利的影响。”

记者注意到,今年8月5日,吉林省纪委监委驻吉林银行纪检监察组成立,由王立生主持举行揭牌仪式。吉林银行新领导班子接班后首要重任便是着手解决当前经营不善的状况。吉林银行接下来能否“扬眉吐气”?值得继续关注。