8月25日消息,蚂蚁集团正式提交AH股上市申请,中金公司、摩根士丹利、摩根大通作为联席保荐人,蚂蚁集团13大核心亮点有哪些?一文看懂:

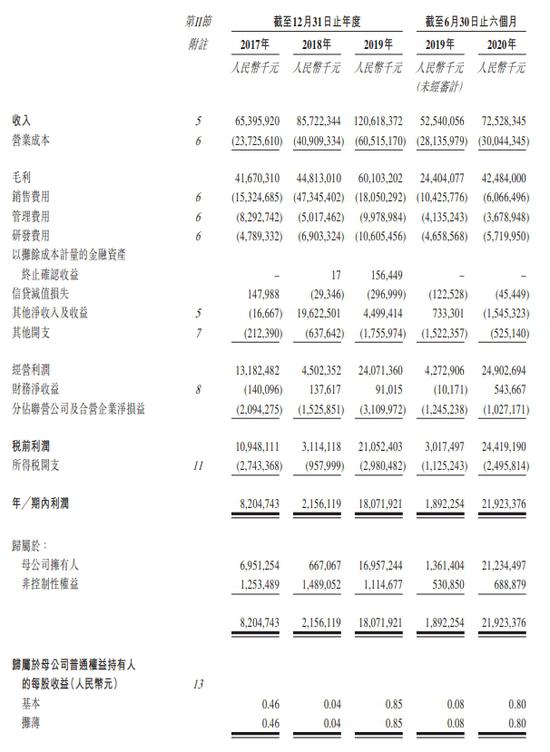

业绩如何?

招股文件显示,蚂蚁集团2019年全年营收1206亿元,净利润为180.7亿元;蚂蚁集团招股文件披露,2020年上半年营收725.28亿元,净利润219.2亿元,归属母公司拥有人净利润212.3亿元,同比暴增55.98%。

蚂蚁集团真的很赚钱吗?

从用户数和交易规模看,无论是微贷、理财还是保险平台,蚂蚁都已坐稳了这个领域的第一把交椅。不过,用户多并不意味着赚钱多。蚂蚁集团2019年净利润180.7亿元,这一盈利规模仅为工商银行的17分之1,中国银行的10分之1,招商银行的5分之1。

发行多少股?

根据招股文件,拟在A+H发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前)。本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

支付宝规模如何?

招股文件显示,截止2020年6月30日的12个月内,蚂蚁集团支付宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名,年度活跃10亿+,月度活跃商家8000万,截至2020年6月30日止年12个月,支付宝数字支付交易规模高达118万亿。

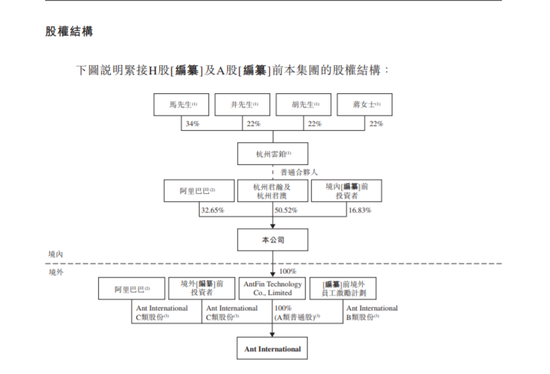

阿里持股多少,马云是否实控人?

根据招股资料,马云为蚂蚁集团创始人、董事、兼大股东之一,为公司实控人,实际控制公司50.52%的股权。根据招股书,上市前,阿里巴巴持股32.65%,杭州君瀚及君澳持股50.52%,境内投资者持股16.83%。

马云将捐出6.1亿股?

内容显示,马云将从其个人所持蚂蚁股份中捐出6.1亿股用于公益。这些捐赠将委托杭州云铂未来捐赠给他指定的公益组织,按蚂蚁招股书显示的上市后总股本300.3897亿股计算,马云此次相当于捐出了蚂蚁(上市后)股份的2%。

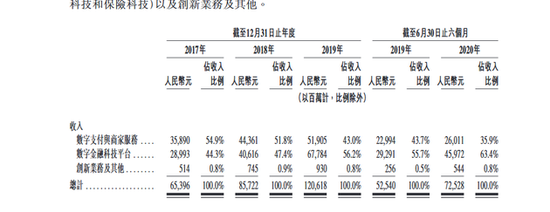

蚂蚁业务构成如何?

招股文件披露了蚂蚁的营收构成,数据显示,蚂蚁集团的营收总共有数字支付与商家服务、数字金融科技服务、创新业务及其他三大门类构成,2020年1-6月三大项占比分别为35.86 %、63.39%和0.75%。截至2020年6月30日半年报,数字支付收入260.11亿元,数字金融科技平台收入459.72亿元,创业业务及其他收入5.44亿元。

融资规模如何?

根据上交所网站,蚂蚁在A股融资480亿元,折合69.45亿美元。不过,此前,市场传言,蚂蚁金服集资共300亿美元(约2073.66亿元人民币),超越沙特阿美2019年创出的294亿美元集资纪录,成为史上最巨型的IPO。

那么本次上交所披露A股集资480亿元,是否意味着港股将是蚂蚁集团融资主体或上市主体?资深投行人士王骥跃表示,这是申报时填表,不代表最后规模,最终数据可能变化较大。他表示,蚂蚁集团只确定合计发10%,可能H股会多一些,但不至于会这么悬殊。

募资用途如何?

据招股文件披露数据,蚂蚁募集的资金将主要用来做三件大事:最大的比例即40%将用于创新和科技的投入,其次是助力商家发展和数字经济升级,以及加强全球合作并助力全球可持续发展。

风险披露创纪录?

蚂蚁集团在科创板披露的招股书中,关于风险因素的披露数量之多,也将在国内资本市场创新纪录。在招股书中用了39页,近十分之一的篇幅披露风险因素。这些风险因素足足有七大类,包括业务发展相关风险、法律与监管风险、财务风险、技术基础设施与知识产权风险、管理与内控风险、发行失败风险共61项,开创了A股新纪录。

巴曙松认为,“招股书对于风险信息的充分披露,可以说是整个科创板注册制改革的不可分割的组成部分。资本市场与国际成熟规则接轨,正在从最基本、也是最为关键的信息披露开始。”蚂蚁集团在风险因素上应披尽披、公开透明的做法,正是将海外成熟经验带回内地,或将开创国内资本市场的新风尚。

上市速度或创纪录?

今年7月20日,蚂蚁集团正式宣布了在上交所科创板和港交所主板寻求同步发行实现A+H上市的计划。至8月14日,浙江证监局公示了蚂蚁集团A股辅导备案文件,显示公司正接受中金公司、中信建投的上市辅导,拟在科创板上市,公司上市正式进入实操阶段。

对于蚂蚁集团的A+H股上市,资深投行人士王骥跃表示,预计本周给问询函,下周一回复,下周二通知上会,9月10日前后过上市委,14号前后之后申请注册,当周批下来,10月20日前后上市。

蚂蚁集团技术家底如何?

正谋求A+H两地上市的蚂蚁集团在首度披露的招股文件中,蚂蚁集团也第一次亮出了技术家底,包括26项自主研发核心技术产品,18项世界级和国家级核心技术奖项,以及在全球40个国家和地区拥有的26,279项专利或专利申请。

招股书显示,2019年,技术研发是蚂蚁的主要支出,全年技术研发投入106亿元。蚂蚁集团本次IPO拟募集资金的主要投向之一也是技术,招股文件称,A股和H股募资额的40%都将投向创新及技术研发。在蚂蚁的员工构成上,也有64%是技术人员。

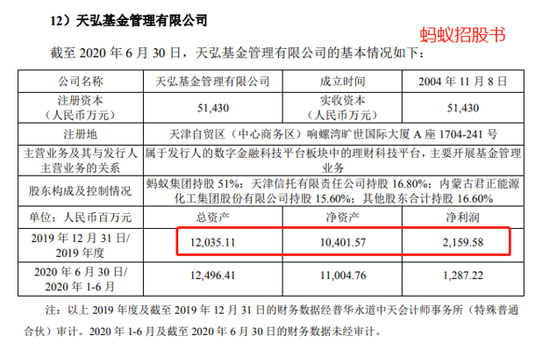

蚂蚁招股书和君正年报打架?

蚂蚁招股书披露的,和君正集团2019年报披露的天弘基金2019总资产、净资产有所不同。例如,蚂蚁集团招股书文件披露:天弘基金2019净利润2159.58百万元,即21.6亿元。而根据君正集团2019年年度报告(修订稿)显示,天弘基金2019年净利润221387.43万元,即22.14亿元。即对比发现,蚂蚁披露的天弘基金2019净利润,比君正集团披露的天弘基金2019净利润,少了5400万元。

对此,资深会计人士表示,君正集团是天弘基金的参股公司,相关数据无需审计;而蚂蚁集团是天弘基金的控股公司,相关数据必须要严格审计,应该以此数据为准。