来源:Wind资讯

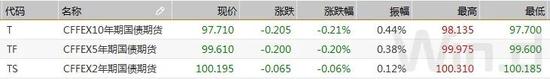

8月26日,央行公开市场操作14天期品种暂停,打破“锁短放长”忧虑,叠加资金改善,一度提振现券期货明显走暖;不过午后国债发行可能放量的忧虑令债市承压,国债期货由涨转跌,国债期货三个品种主力合约均创2019年12月20日以来新低,10年期主力合约领跌0.21%。

上海一位券商交易员猜测,午后期现货突然受挫,可能是和市场预计下周国债发行将放量有关。财政部稍晚发布公告称,下周9月2日将招标续发1400亿元附息国债,包括3年期和7年期各700亿元,总招标量创普通国债单日发行规模新高。

周三股债齐跌再现,两市股指低开后震荡走软,半导体、券商板块领跌,虽然创业板个股局部活跃,但未能提振市场信心。最终上证指数收跌1.30%,深证成指收跌1.76%,创业板综指跌2.18%,科创50跌3.11%。北向资金全天净卖出11.77亿元。

央行8月21日时隔近两个月重启14天期逆回购,并连续3天进行了14天期逆回购操作,引发了市场对央行锁短放长、抬高综合资金成本、变相“加息”的担忧。对此,天风固收称,8月下旬以来央行进行14天逆回购投放的原因主要还是为了对冲政府债券发行缴款。市场担心央行进行14天逆回购投放是否会重现2016年8月的情形,答案是否定的。对于资金利率,央行的要求主要有两方面:一央行不希望利率过低,另一方面,央行希望市场利率围绕作为中枢的政策利率波动。

江海证券称,现在央行没有理由也没有动力抬高资金利率来去杠杆,近期央行重启14天逆回购的操作更像是用来辅助对冲流动性缺口而非 “缩短放长”。若未来几天央行继续暂停14天逆回购而持续投放7天资金,则可以进一步确认央行货币政策未出现明显转向。

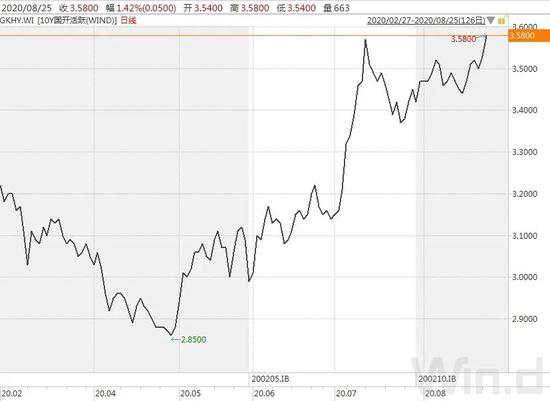

银行间现券收益率先降后升,,其中10年期国开活跃券收益率盘中一度突破3.60%关口最高触及3.6050%,创2019年12月19日以来新高;10年期国债活跃券200006收益率上行0.75bp报3.0475%。交易员表示,10年国债收益率破位后,即使有部分抄底性质短线入场,但并不能形成有效支撑。本轮收益率上行顶部,目前还不能确定。

银行间市场流动性以宽松开盘,随着隔夜回购的快速下行,以大行为主的出资方开始收缩供给,不过多数机构早已经轧平头寸,目前市场状态较为平稳,主要回购利率多数下行。交易员称,日内14天逆回购暂停,央行提高资金成本的猜测证伪,情绪有所好转,目前流动性宽松已传导至短债,同时长端利率也得到一定的支撑,预计短期资金面宽松将持续对债市形成利好。

华创债券认为,资金面趋稳后市场对于货币政策收紧的预期或可消退,但NCD提价和短端国债收益率仍小幅调整,尚待趋稳;逆回购抬升流动性总量回归常态,短期流动性趋稳,但波动风险仍在,长端收益率调整至7月初附近后,短期情绪或有所缓和,后期或仍维持宽幅震荡态势。

江海证券称,近期央行公开市场的积极操作对于市场对于货币政策的预期有所缓和,叠加本周财政资金的继续投放,资金面预计维持宽松,对短债或将继续形成支撑。而长债方面,欠缺做多长端利率的情绪,但是我们也要看到10年国债破3后表现相对平稳,反映市场的悲观预期尚未进一步加剧,在没有新增利空的情况下,后期需关注资金面效应从短端向长端的传导。

债市要闻

1、财政部:特别国债所筹资金已经提前下达地方

财政部国库司司长王小龙:目前特别国债所筹资金已经提前下达地方,地方正抓紧把资金落实到具体项目,有些资金已经形成实际支出,政策效果正在逐步显现;下一步,财政部将进一步加强特别国债资金监管,确保资金落地见效,同时进一步加强一般国债、地方政府债券发行管理,平稳顺利完成全年政府债券发行任务。

2、财政部:7月份国有企业利润总额较去年同期增长14.0%

财政部:7月份国有企业利润总额较去年同期增长14%,1-7月利润总额14763.1亿元,同比下降30.4%;7月末,国有企业资产负债率64.6%,较去年同期提高0.4个百分点。

3、企业滚续发债对冲到期,信用债发行回暖

经历几个月的发行遇冷后,8月17日至8月21日当周的信用债供给终于回暖,发行量和净融资量环比增幅明显。招商证券固收团队统计,上周信用债新债发行共3547亿元,创下4月底以来新高;净融资量也被推升至1315亿元。从债券种类来看,短融、中票和公司债的净融资量均有所增加。

4、澳大利亚据悉将发行210亿澳元的债券,打破纪录

澳大利亚正在进行今年第三次规模创纪录的债券发行,将发行210亿澳元(151亿美元)新的11年期主权债券。此番2031年到期债券的发行利率已确定为1.05%,现已获得660亿澳元的认购,认购规模也创出了纪录。

资金市场

公开市场操作:

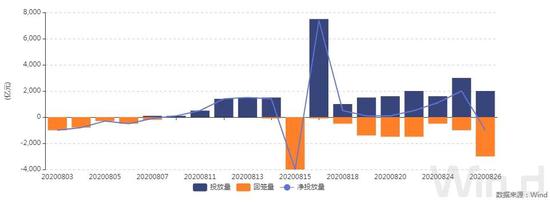

央行公告称,为维护银行体系流动性合理充裕,8月26日以利率招标方式开展了2000亿元7天期逆回购操作,中标利率2.20%。此外,当日到期的中期借贷便利(MLF)已于8月17日提前续做,充分满足了金融机构需求。Wind数据显示,当日有1500亿元逆回购和1500亿元MLF到期,因此当日净回笼1000亿元。

资金面(CP):

银行间市场流动性以宽松开盘,随着隔夜回购的快速下行,以大行为主的出资方开始收缩供给,不过多数机构早已经轧平头寸,目前市场状态较为平稳。银存间质押式回购加权利率多数下行,DR001加权利率下行31.17bp报在1.6145%,DR007加权利率下行3.33bp报2.1799%,DR014加权利率下行11.18bp报2.4039%。

利率债市场

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2009日内走势(TF):

信用债市场

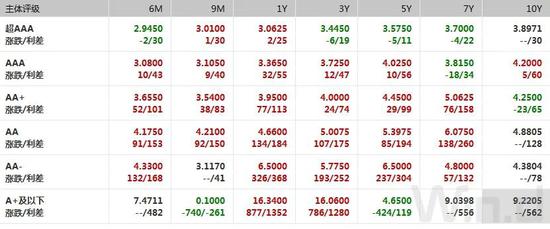

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

同业存单

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

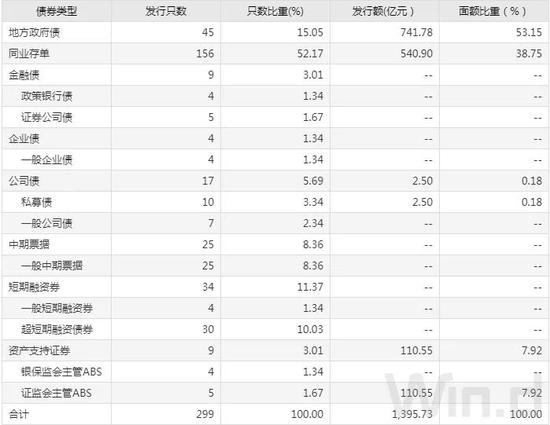

债券发行

8月26日,债券市场共发行299只债券,总发行量3114.71亿元,207只债券到期,412只债券提前兑付,1只债券回售,1只债券赎回,总偿还量2135.45亿元,当日净融资额为979.27亿元。

从发债类型看,8月26日,债券市场共发行地方政府债45只,同业存单156只,金融债9只,企业债4只,公司债17只,中期票据25只,短期融资券34只,资产支持证券9只。

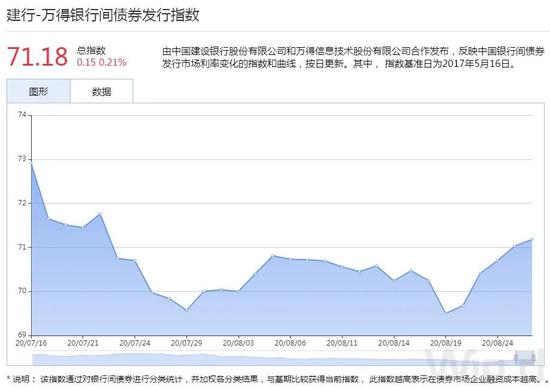

建行-万得银行间债券发行指数(CCBM):

招标情况

1.农发行上交所5年、7年期支持高标准农田建设主题金融债中标利率分别为3.14%、3.3%,投标倍数分别为9.27、9.4。

2.农发行1年、10年期固息增发债中标收益率分别为2.6551%、3.7846%,全场倍数分别为6.39、4.36,边际倍数分别为1.82、5。

全国银行间债券市场交易结算日报

8月26日,全国银行间债券市场结算总量为40515.95亿元,较上日下降1.52%,交易结算总笔数为17813笔。其中,质押式回购32735.42亿元,买断式回购315.54亿元,现券交易7052.29亿元,债券借贷412.70亿元。银行间债券市场回购利率整体下行,其中,1天回购利率下行32.0bp至1.640%,2天回购利率下行19.7bp至1.874%。

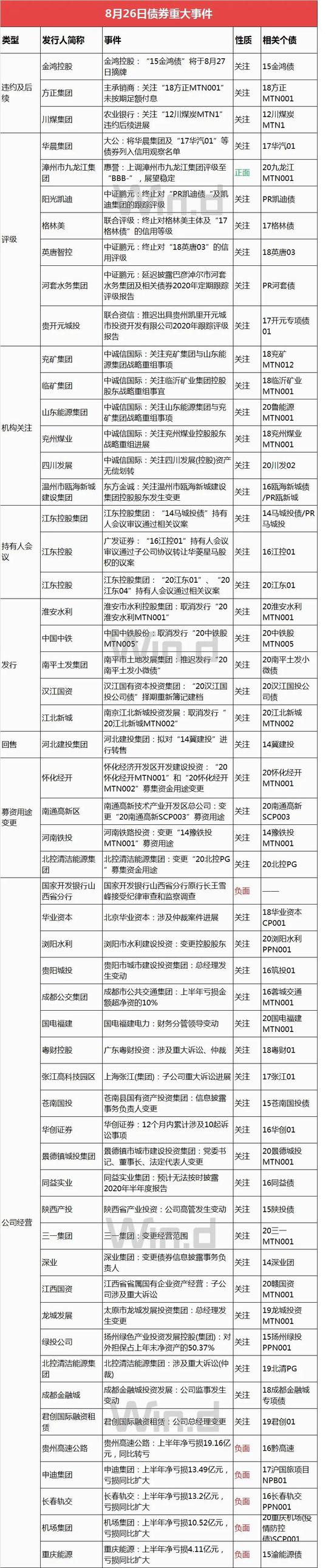

债券重大事件