热点栏目

热点栏目作者:芝商所特约评论员 Henry Park

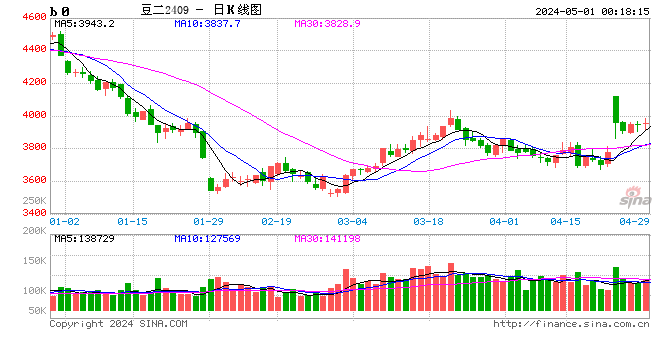

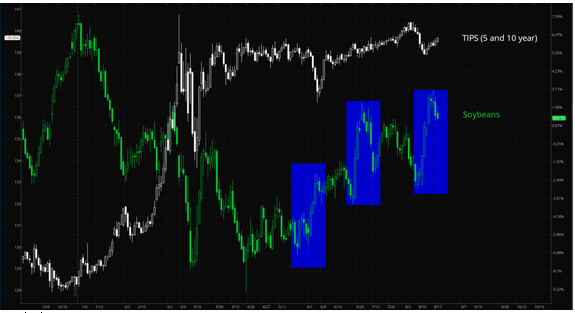

自2018年以来,中美贸易战给农产品带来沉重压力,现在更有可能出现的情况是,在11月份美国总统大选之前,双方不会就新协议达成一致意见。但是自大量的刺激政策注入市场以来,大宗商品价格的强劲上涨,正在向全市场蔓延。在部分商品和原材料价格停滞不前时,谷类期货价格持续走高,玉米、小麦和大豆在过去两周都上涨了6%-8%。更令人印象深刻的是,谷类期货近期的价格走势更像是受需求长期增长的带动,而不是对美元走弱的滞后反应。举例来说,在下面的日线图中,大举买入大豆期货的举动(绿色)似乎正在推高美国通货膨胀保值债券(白色)的价格,而不是紧随其后。两者的60天滚动相关系数高达0.63,在过去5年中只有3次达到如此之高的水平。

图表来源:ThinkorSwim

自新冠疫情爆发以来,通胀预期:(1)先是可怕地坍塌,然后(2)当美联储突然推出3万亿美元的刺激计划以及美国财政部也采取了类似的举措时,通胀预期大幅回升。因为市场意识到负利率是资产再通胀的必要条件,通货膨胀保值债券(TIPS)成为美国国债市场上表现最好的板块。随着5年期和10年期国债收益率暴跌,即使需求没有回升,任何以美元计价的商品都被动走高,大宗商品价格开始暴涨。

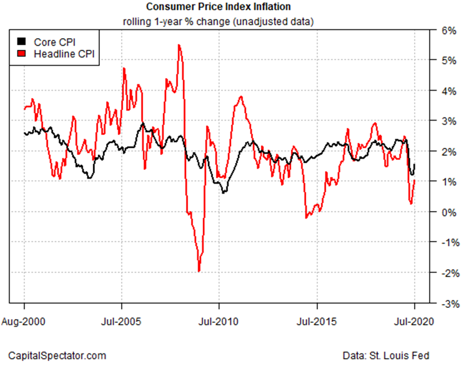

然而,通胀上行并不是一夜之间出现的;它是价格上涨蔓延到不相关行业这一长期过程所产生的结果。如下图所示,8月份美国核心消费者物价指数增长1.6%,7月份非核心消费者物价指数增长1.0%,因此,它们仍远低于美联储2.0%-2.25%的通胀目标。大宗商品价格的上涨与CPI增速的变化率挂钩,而不是绝对水平。正如他们所言,如果美联储愿意让通胀过度上行,那么不断演变的大宗商品牛市还将在多个季度延续,而且将发生多次巨大变动。但就目前而言,大豆和其他谷物在面临诸多基本面不确定性的情况下,实现价格上涨。

消费者物价指数所反映的通货膨胀率

资料来源:FRED, Capital Spectator

8月12日,美国农业部发布了一份几乎看跌的世界农业供需报告(WASDE),报告显示,在今年秋收前的最后几周,丰产的预期不会支持粮价上涨。美国大豆和玉米库存走高,而美国小麦库存稍低,但仍受到创历史新高的全球库存所带来的影响。报告发布后的几天里,谷物价格开始回升,这可能是市场见底的迹象。

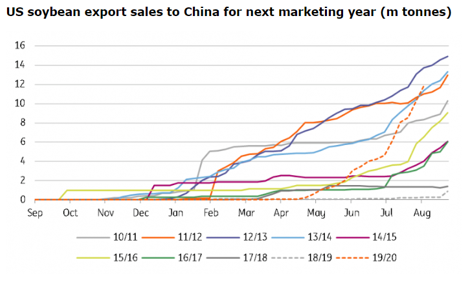

有可能所有的负面消息都已经被市场消化,而美元贬值突然使美国谷物在全球市场上更具竞争力。与今年产量再创新高的巴西天价大豆相比,市场对美国大豆的偏好正在回升。如下图所示,从去年9月份开始的当前销售年度(橙色虚线所示)内,美国对华的大豆出口量略低于1200万吨,这是自2013年以来第二高的数字。除非中国取消税豁免,否则美国大豆出口不太可能回落至2018-2019年几乎为零的水平(灰色虚线所示)。

下一个销售年度中美国大豆销往中国的出口量(百万吨)

资料来源:USDA, ING Research

从技术图形上看,谷类可能已经形成了重要的周期性底部,并且该底部区间在很长时间内难以再次出现。在下面的日线图中,当价格收于年初形成的下跌楔形(红色)之上时,大豆期货步入上涨趋势。在4月21日跌至808.25美分/蒲式耳之后,6月初美联储缩减资产负债表,大豆期货合约在巨大成交量的推动下,上涨至903.75美分/蒲式耳。当成交量加权平均价格(黄色虚线所示)追赶上当前价格时,交易员趁机增加多头头寸。尽管风险资产受到大量美元投机空头持仓的影响,短期调整是有必要的,但现如今谷类期货肯定受到那些有滞胀思想的战略家们的关注。

图表来源:ThinkorSwim

【订阅】农产品策略周报逢周二推送

请注意,本专栏由芝商所特约市场评论员撰写,本信息从据信是可靠之来源获取,但我们并不保证其准确性。本信息或其中表达的任何意见均不构成招揽买卖任何期货或期权合约。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。