是时候再讲一个新故事了。

作者 " 长考

来源 | 格隆汇新股

数据支持| 勾股大数据

随着京东、网易回港上市,中概股回归成为了今年市场热点。有消息称,已在纽交所浮沉八年的唯品会有意回港上市。

根据唯品会二季度报披露,2020年二季度净营收241亿元,同比增长6%,比起一季度12%的下滑,增速基本回到了疫情以前的状态。归母净利润15亿元,同比增长88.9%,活跃用户数3880万人,同比增长17%。业绩表现中规中矩,但唯品会股价却在最近几天从24美元的高点跌落,蒸发近30%。

股价波动如过山车,唯品会回港上市,增长故事该怎么讲?

看似完美的商业闭环

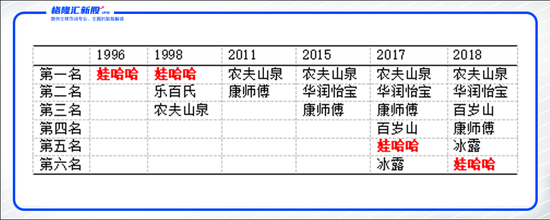

唯品会成立于2008年,瞄准的是特卖电商这一细分赛道,主打“傲娇的品牌,呆萌的价格”。

与绝大多数电商做当季正价商品不同,唯品会把目光放到了品牌尾货的生意上。而品牌尾货天然具有抗周期性。

库存一直是传统服装行业的最大痛点,唯品会敏锐发现其中商机,制定了“品牌折扣+限时抢购+正品保障”的电商模式,为上游服装品牌缓解库存压力,也借着物美价廉赚得盆满钵满。

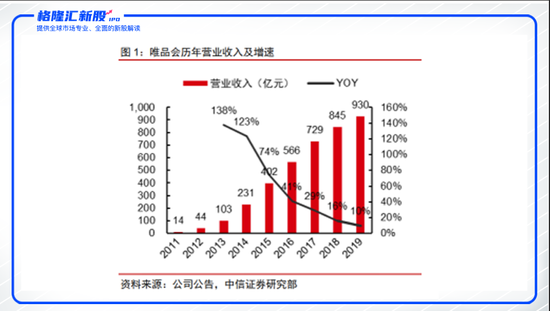

据唯品会历年财报数据,2011年至2015年,公司营收从2.3亿元上涨到402亿元,涨幅超过180倍。

对于品牌商而言,过季服装需要折价销售,又不想在综合电商平台打折销售拉低品牌形象,从而影响当季正品的销量,唯品会这样的细分垂直电商正好提供了一个独特的平台。

唯品会在需求端同样找到了切入点,大量都市白领追求品牌的同时消费能力有限,主打高性价比的正品尾货就有很大市场空间。

尤其在经济下行期间,需求不振导致厂家存在更高的库存压力,收入下降导致消费者对于性价比也拥有更高的需求,供需两端共振有望为特卖电商带来业绩增长。

买手制,是唯品会的核心竞争力。

唯品会采用自营模式,赚取尾货差价,既怕商品少了卖不够,又怕商品多了卖不出去。因此,其采用买手制,全球共有超过1300名买手,能够精准把握潮流趋势及消费者偏好。

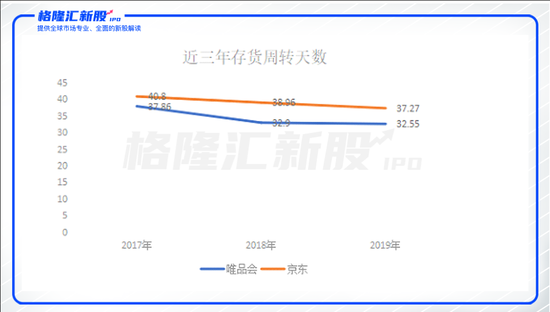

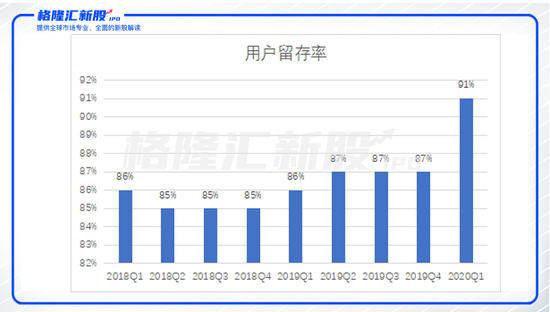

从存货周转和用户留存率的数据来看,商品销售较快,买手对于客户的心理把握较好,客户留存率持续提升。

(数据来源:iFind)

(数据来源:公司公告,中泰证券研究所)

精准的广告营销是唯品会另一个重要抓手。

近年来,唯品会在热播剧和热门综艺上投放了大量广告,从红极一时的《欢乐颂》到今年极具话题性的《二十不惑》和《三十而已》,从《我家那闺女》到《乘风破浪的姐姐》。

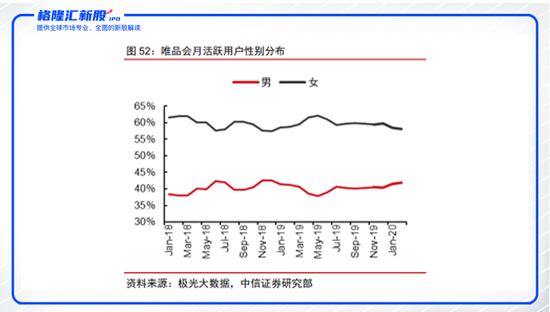

据极光大数据显示,2020年2月公司活跃用户中新一线、二线、三线用户占比52%,女性占比58%。广告投放场景受众与公司主要用户画像高度重合。

接入第三方物流降低履约费用、提高用户体验。

2019年公司出售了自营物流品骏,全面对接顺丰,包邮线从288元降到88元,自营邮费从10元降到5元。

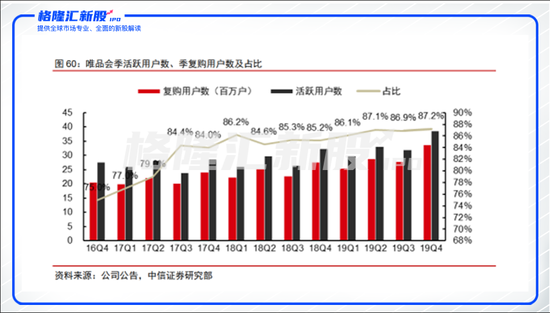

前端精准营销获客,中端买手抓取消费心理,后端物流让利提升用户体验,形成一个看似完美闭环。不断走高的复购用户数和复购用户占比,似乎也在验证这个逻辑的闭环的正确性。

可股价却残忍地以大跌来回应它。

讲不出的增长故事

回顾唯品会的发展历程,并非一路平顺。

当年顶着“线上奥莱”光环上市,华尔街多得是捧场的投资人,三年内,股价从0.412美元一路上涨到30.72美元的高位,飙升75倍。

也许是疯涨的身价助推了唯品会的野心,唯品会走上多元化的道路,扩品类、建物流、玩金融。然而,多元化的经营没有成就唯品会的第二曲线,反而让股价一路狂泻90%,2018年最低点时仅有4.3美金。

意识到问题的唯品会,重新聚焦主业之后,又得到了市场认可,股价开始一路震荡上行,更让高瓴资本在今年一季度下注1亿美金,隐隐有了“电商神话”回归的迹象。

然而这个增长故事并不好讲。

首先,服装库存是唯品会切入市场的定位,也是低价高品质的来源,但C2M模式的普及给了服装业去库存的另一个选择。

C2M,即Customer to Manufactory(顾客对工厂)模式,市场以消费者需求为导向,倒逼厂家生产以消费者需求为准绳,供需两端的数据不同步问题就可以得到解决。

当然,类似新冠疫情这样的黑天鹅事件会导致库存短时间内激增,但长期来看,高库存将不再是问题。

另外,唯品会曾经的高速增长引来众多竞争对手入局,天猫特卖、京东闪购等等线上特卖频道抢占市场份额。

更有电商黑马拼多多,对价格敏感人群疯狂进攻,3年获取3亿用户,抢占了部分被“折扣”策略吸引的唯品会用户。

更令人担忧的是用户增速缓慢。

唯品会用户增速自2016年以来开始放缓,甚至于2018年一季度跌至零。

即便2017年腾讯、京东对其开放了一级流量入口,2018年、2019年,唯品会的活跃客户数也仅分别增加了4.67%、14.05%。根据其财报数据,2019年活跃用户数为6900万,同期的阿里超7亿、拼多多超4亿、京东超3亿。

唯品会用户粘性极强,复购率极高,但存量用户数量是有限的,而特卖电商的主要客户又是价格敏感型,客单价难以提高。量、价都难以提升,增长成了空中楼阁。

即便在“报复性消费”效果加成下的第二季度,唯品会的营收增速也只有6%,远低于同期阿里、京东超过20%的增速,更是被“后浪”拼多多超过60%的增速甩开一截。

而第二季度较高的净利润增速,来自缩减的自建物流投入和研发费用,拿长期投入换增长,无异于饮鸩止渴。

雪上加霜的是,唯品会CFO杨东皓将于11月离职,个中缘由虽未透露,但也会在这种节骨眼上影响投资者的信心。

结语

尽管电商江湖竞争激烈,但唯品会凭借多年特卖领域的深耕经验,靠着精准营销、买手制留住用户,在不可能的赛道中走出了一条独特的路,不得不说是难能可贵。

事可不可为,只在人为。市场境遇不是一成不变,如今只靠一股库存东风吹不起“特卖电商”这个肉大身沉的概念,唯品会要想进入第二增长曲线,重获资本热捧,是时候再讲一个新的增长故事了。