热点栏目

热点栏目9-10月美豆新作集中上量,期现货价格季节性施压,叠加出口升贴水有望高位回落,国内大豆进口成本支撑边际弱化。同时豆粕库存压力较大,大豆原料供应充裕,菜粕货源日益紧张但体量较小。而饲料需求持续好转但并不足以承接供应端的阶段性压力。综上,豆菜粕上方压力明显,高位料有回调需要,趋势上以逢高做空为主。

丰产已成定局,收割压力季节来袭

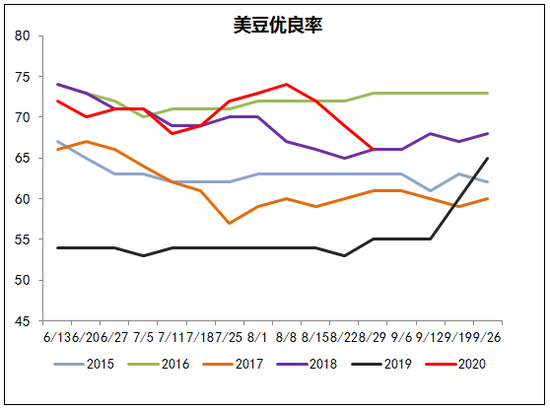

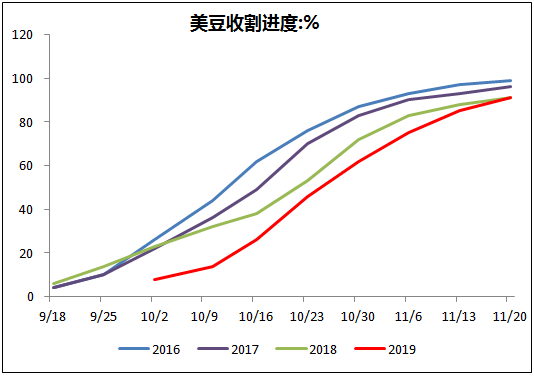

2020/2021年度美豆丰产已成定局,9-10月为美豆的集中收获期,收割压力季节来袭,期现货价格承压。美国农业部(USDA)作物生长报告显示,截至8月30日当周,美豆优良率66%,上一周为69%,五年均值64%,大豆结荚率95%,上一周为92%,五年均值93%。美豆优良率连续两周环比小幅回落,主要受部分美豆产区干旱影响。但从作物的生长周期看,美豆现阶段处于灌浆、乳熟期,非极端条件下单产和产量的变动空间有限。相反,更需要警惕渐行渐近的收割压力。USDA8月供需报告显示,美豆种植面积为8380万英亩,单产53.3蒲式耳,产量4425百万蒲式耳,同比增24.6%,丰产已成定局。9月初早播大豆已经陆续收割,中下旬将进入集中收割阶段,经验来看后期USDA供需报告对产量的调整空间非常小。

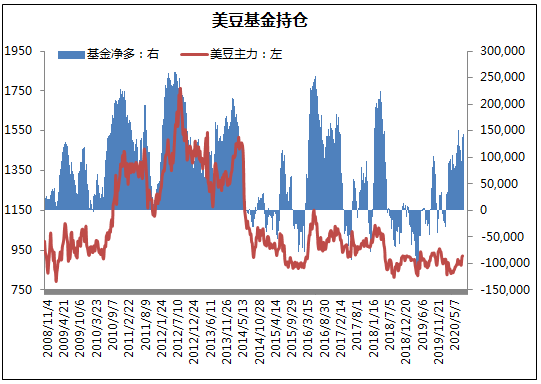

同时,美豆供应施压,也会对南北美大豆的出口升贴水造成压力。5月至今,受益于美豆成本支撑及中国旺盛需求,美湾及巴西大豆升贴水稳中走高。不过8月出现回落迹象,9-10月受美豆集中上市影响可能延续回落。且现阶段美豆的基金净多持仓处于高位,需要警惕多头撤退带来的踩踏风险。截至8月25日当周,美豆基金净多持仓14.33万手,较上周增加4672手,处于近五年偏高水平。美豆管理基金净多持仓10.43万手,亦处于近五年同期高位。历史经验表明,基本面偏空的背景下,资金往往起到推波助澜的作用,加剧市场空头氛围。

数据来源:USDA、五矿经易研究所

数据来源:USDA、五矿经易研究所

数据来源:USDA、五矿经易研究所

油厂榨利丰厚,豆粕库存累积

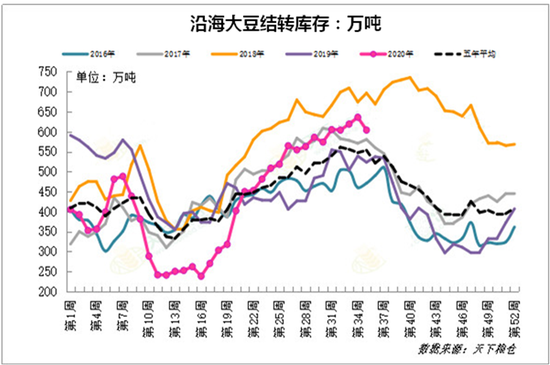

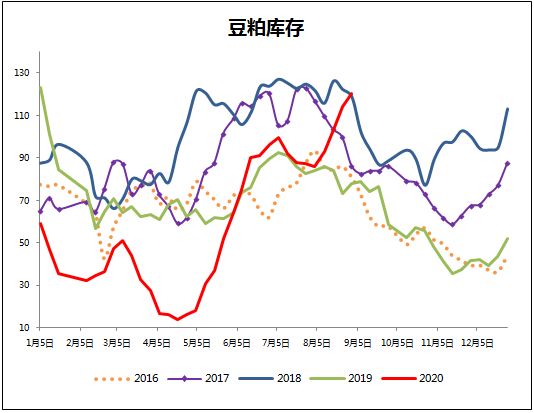

供给端,5月至今国内进口大豆成本持续抬升,剔除关税的美湾大豆成本低于巴西,贸易商偏爱美豆。美豆集中上量,后期进口成本有望走低。从近期的买船看,8-9月大豆到港预估分别为1010,910万吨,3季度大豆进口预估2930万吨,同比增300万吨,4季度到港预估仍同比略增,大豆供应充裕。且目前油厂压榨利润丰厚,广东现货压榨毛利240元/吨,去掉100-130元/吨的加工费,净利润也有100元/吨左右,属于中等偏高水平。高利润刺激油厂开机积极性,上周油厂开机率回升至58.70%,未来两周压榨量有望继续回升。上周豆粕库存回升至120.26万吨,环比增加5.37%,同比增加54.85%,短期仍有累库压力,华东及华南部分油厂已有胀库催提现象。需求端,国内生猪复养加速推进,饲料需求持续改善。农业农村部数据,7月末全国能繁母猪存栏3774万头,环比增加4%,同比增加74%。不过10月之后水产需求进入淡季,利空豆粕消费。且需求端是一个慢变量,不足以承接供应端的阶段性压力。

数据来源:天下粮仓、五矿经易研究所

数据来源:天下粮仓、五矿经易研究所

菜籽供给偏紧,菜粕库存低位

受中加两国贸易摩擦影响,2020年国内菜籽供应依旧偏紧。截至8月28日当周,国内沿海进口菜籽总库存38.3万吨,虽同比增加25.99%,但相比正常年份依旧偏低。受原料供应限制,2020年1-8月菜籽开机率一直处于偏低水平,导致菜粕库存位于历史同期低位。上周菜籽开机率环比回落,而成交略有好转,菜粕库存回落至7.09万吨,环比减少38.66%,同比减少54%。不过今年进口颗粒菜粕同比偏多,叠加豆粕供应宽裕,菜粕供需矛盾不突出。

收割压力来袭,美豆反弹空间面临考验,南美、北美大豆出口升贴水亦有望高位回落。国内大豆供应充裕,油厂当前榨利处于偏高水平,豆粕库存高位累积,胀库催提现象增多。菜粕库存持续走低,基本面压力相对较小,整体跟随豆粕行情。而需求端是一个慢变量,不足以承接供应端的阶段性压力。综上所述,进口大豆成本端支撑边际弱化,叠加国内供应压力,蛋白粕上方压力明显,谨防高位大幅回落风险。