割肉还是继续持有?大数据揭秘,这个特征下股票大概率反弹,两大因素影响股价下跌幅度!大幅回撤的低估值绩优股仅12只,请及时收藏

哪类股票才是股市大赢家?

近期顺鑫农业、伊利股份等股票的股价频频创新高,不少投资者却未能把握住行情。原因主要有两方面,一是短期获利落袋为安,二是无法忍受下跌的煎熬期,索性割肉离场。究竟下跌多少才会反弹,最大跌幅又是多少,带着这一系列疑问,证券时报·数据宝开启了大数据探索之旅,通过过去10年的数据来一探究竟。

过去10年自最高价最大跌幅超过90%

跌跌涨涨对于股市而言十分常见,拿长期走牛的美股来说,9月3日道琼斯工业平均指数一夜重挫800余点,或许令很多投资者感到意外。相比美股市场,中国资本市场起步较晚,在不断摸索中前进,过去10年股市整体表现出震荡格局,因此存在一些股票大起大落。

数据宝统计显示,以年度数据来看,沪深两市全部股票2010年至2019年(不考虑当年上市新股数据),自最高价的最大跌幅有超过90%,也有低于10%的。其中2018年、2019年全部A股自最高价最大跌幅超过了90%,2014年全部A股自最高价最大跌幅在过去10年里最低,但也接近60%。

当然,最大跌幅的产生与当时的市场环境有一定关系。比如2014年最大跌幅相对较低,当年上证指数年度涨幅最大,超过了50%;2018年上证指数下跌24.59%,年跌幅最大。另外,当年化波动率越大的时候,也有可能造成当前个股有较大的跌幅,比如2015年年化波动率超过了35%,虽然当年上证指数上涨,但是个股最大跌幅仍超过了85%。

不过年度个股最大跌幅超过80%,甚至90%的数量十分罕见。仅2018年、2019年有个股最大跌幅超过90%,其中2018年1只,2019年3只,且都属于绩差股。

最大跌幅位于30%至50%的股票数量占比较高

从以上分析结果看出,历年A股自最高点跌才来基本上都有腰斩股,但是究竟最大跌幅在什么范围内,反弹的概率较大?

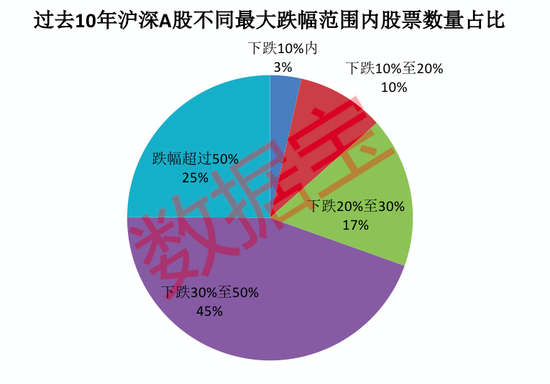

数据宝对过去10年的最大跌幅划分范围来看,整体上看,最大跌幅位居30%至50%的个股数量占比接近45%;跌幅超过50%股票数量占比相对较高,接近25%,不过这其中大部分股票最大跌幅是低于60%的;最大跌幅位于10%至20%的股票数量占比接近10%,而最大跌幅在10%以内个股数量占比最低,不到5%。

当然,以上跌幅较大股数量占比较高的情形,在市场整体波动较为剧烈或者年度跌幅较大的时候才会频繁出现,比如2015年、2018年,而市场处于上涨阶段时,大跌股数量会明显减少,比如2014年、2019年上涨指数涨幅均较高,但最大跌幅超过50%的股票占比分别仅有0.66%、12.08%。

不难看出,在最大下跌30%至50%的时候,相关个股极有可能会开启反弹。然而实际情况可能是,亏损10个点就有投资者开始割肉了,毕竟这样的跌幅也不是所有投资者都能接受的。

两大因素影响股价下跌空间

或许有人会问,究竟哪一类股票最大跌幅较大,哪一类股票最大跌幅相对较低呢?从普遍的认知中可以判断,业绩一般或者估值较高个股回撤幅度可能会相对较大。

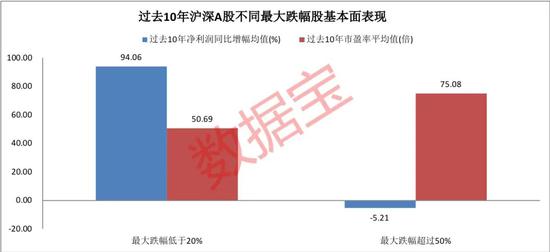

以最大跌幅超过50%和低于20%的两组数据对比来看,数据宝统计显示(剔除极端情况:历年净利润大幅亏损,估值取上一年末数据,比如2010年股票取2009年末估值),过去10年间,最大跌幅低于20%个股过去10年的净利润同比增幅平均值超过了90%,市盈率平均值为50倍左右;而最大跌幅超过50%个股,过去10年净利润同比增幅平均值为-5.2%,而市盈率平均值超过75倍。

举例来看,2019年最大跌幅低于20%个股,其2019年度净利润增幅平均值超过85%,相关个股2018年末市盈率平均值为25倍;2017年最大跌幅超过50%个股,其当年净利润平均下滑14.78%,相关个股市盈率平均超过100倍。

12只低估值且回撤幅度较高的绩优股请收藏

综上来看,上市公司自最高价下跌空间的多少与其基本面有密切关系。结合当前行情来看,根据条件:沪深A 股最新价较年内最高价回撤幅度位于10%至30%之间,最新市盈率低于20倍,且中报净利润增幅超过50%,前三季业绩预喜的条件筛选,共有12股满足条件。

回撤幅度最大的是浙江永强、中远海能及宁波联合,3股回撤均超过20%,其中宁波联合最新市盈率低于10倍,估值极低;估值低于10倍的深圳能源、招商南油回撤幅度位于10%至15%以内。

从今年业绩来看,中报增幅超15倍的仅有好想你1家,东财科技、九安医疗、中远海能3家中报净利润增幅均超过5倍。其中九安医疗及天保基建三季报业绩均为扭亏,三季报净利润增幅下限超200%的有好想你、东财科技及宁波联合,好想你前三季净利润增幅下限接近1600%。