原标题:管理费跌出前十强!工银瑞信高层地震,公司元老郭特华闪辞董事长

来源:新经济e线

首家银行系公募高层地震。

作为工银瑞信的创业元老,郭特华升任公司董事长尚不到一年半时间,便火速挂冠离去。

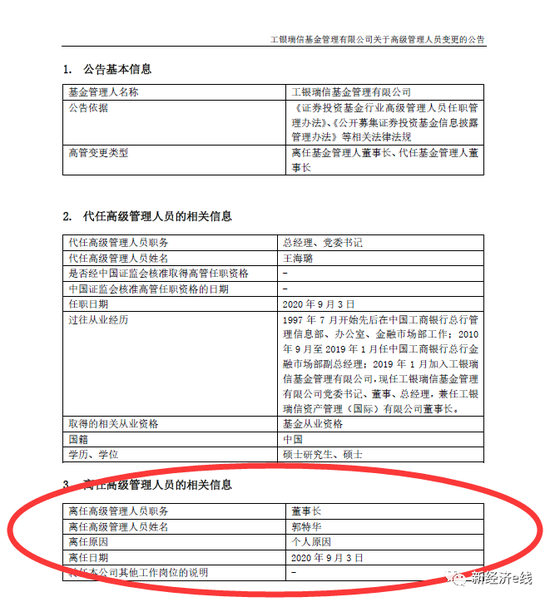

2020年9月5日,工银瑞信发布公司关于高级管理人员变更的公告称,经公司第五届董事会第二十六次会议审议通过,同意郭特华女士不再担任董事长,公司总经理、党委书记、董事王海璐女士代为履行董事长职务,代为履行职务的时间不超过 90 日。王海璐女士代为履行董事长职务的事项已按照规定向监管机构报备。

至于郭特华离任原因,工银瑞信官方解释为个人原因,而在“转任本公司其他工作岗位的说明”一栏中,相关内容为空白。

公开资料表明,工银瑞信成立于2005 年6 月,是我国第一家由银行直接发起设立并控股的合资基金管理公司。其中,工商银行和瑞士信贷第一波士顿分别持股80%和20%。

新经济e线注意到,作为首家银行系基金公司,工银瑞信曾风光无限。2017年第三季的鼎盛时期,公司资产规模在行业曾位列第二。不过,好景不长。随着权益类基金的大发展,市场化公募乘势而起,反观工银瑞信话语权渐失,行业排名也一退再退。

Wind统计显示,截至目前,若按非货币基金资产排序的话,工银瑞信已退居到了第十一位。其资产规模已不足2800亿元,较位居第一的易方达基金相差逾3000亿元,差距显现。

同样,从今年中期基金管理费收入排名来看,工银瑞信也跌出了前十大。其录得12.2亿元的管理费收入,行业排名11,较2019年年底排名大幅下降四位。

工银瑞信高层地震冲击波

对工银瑞信而言,郭特华闪电离任带来的冲击波在所难免。毕竟郭特华在公司总经理一职任职长达近14年,但出任董事长的时间却不到一年半。短短一年零三个月里究竟发生了什么,是否如公司公告中所言,仅仅只是因为个人原因呢?

来源:公司公告

来源:公司公告公开资料显示,郭特华历任中国工商银行总行商业信贷部、资金计划部副处长,中国工商银行总行资产托管部处长、副总经理。

要知道,早在去年5月9日,工银瑞信披露的公司关于董事长和总经理变更的公告中,就郭特华因工作需要离任总经理担任董事长一职时曾给予了高度评价。

该公告称,“郭特华女士自2005年6月工银瑞信成立起担任总经理至今。郭特华女士带领公司全体员工,本着对基金份额持有人、对股东负责任的态度,为广大基金份额持有人累计分红达到1020.4亿元,位居行业前列,为股东创造了84.4 亿元(42.2倍)的投资回报,切实履行了公司对基金份额持有人、对股东的诚信勤勉义务。公司对郭特华女士为工银瑞信基金做出的卓越贡献深表感谢!”

不过,新经济e线注意到,最近三年来,工银瑞信已陷入规模发展的瓶颈当中。作为公司掌门人,面对轻货币重权益的政策和市场风向,郭特华似乎也缺乏有效的解决之道。在郭特华任职董事长期间,工银瑞银的公募规模在2019年Q3最低时跌至4805亿元,任内2020年Q2最高时规模仅在5800亿元附近。就在今年一季度,公司公募资产规模排名已退居至第十位。

从净利润增速来看,工银瑞信也明显低于其他行业龙头。根据工商银行披露的半年报显示,今年上半年,工银瑞信基金管理资产总规模1.29万亿元;净利润9.38亿元,同比增长18.6%。

而广发证券发布的2020年半年报表明,旗下控股参股的易方达基金和广发基金两大行业龙头中,易方达基金上半年实现营业收入35.04亿元,净利润10.48亿元,同比分别增长35.10%、52.63%;广发基金上半年营业收入26.07亿元,净利润9.1亿元,同比增幅均超过50%。前后对比可以发现,工银瑞信经营绩效要逊色不少。

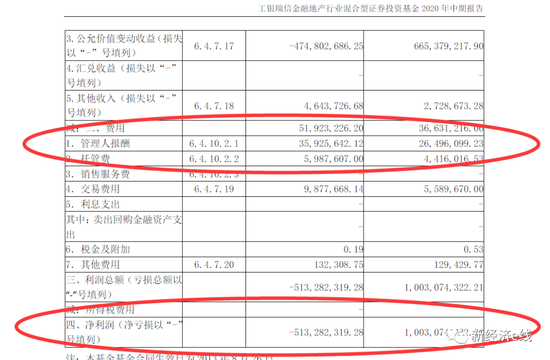

来源:工银瑞信金融地产基金公告

来源:工银瑞信金融地产基金公告此外,工银瑞信旗下基金盈利情况表明,截至今年中期,公司共计有30只基金(A/C分列)当期出现亏损。包括工银瑞信金融地产、工银上证50ETF、工银瑞信深证红利ETF联接A、工银上证央企50ETF、工银瑞信印度市场美元、工银瑞信印度市场人民币在内的6只基金亏损额均超过1000万元。

其中,今年中期亏损额居首的工银瑞信金融地产利润额为-5.1亿元。尽管该基金期内亏损严重,但管理费却不减反增。基金支付的管理人报酬也从上年同期的2650万元增加到今年中期的3593万元,增幅近四成。

究其原因,工银瑞信金融地产基金份额从去年同期的15.1亿份增加到了今年中期的20亿份。与此同时,包括管理人报酬、托管费、销售服务费、交易费用在内,工银瑞信金融地产各项费用也从去年同期的3663万元增加至今年中期的5192万元,增幅超过四成。

建信基金净利润逆势下滑

另据新经济e线了解,在工、农、中、建四大国有大行旗下基金公司中,包括工银瑞信、农银汇理、中银基金、建信基金这四大银行系公募基金公司净利润增速远低于行业管理费收入增速。特别是建信基金今年中期净利润同比更是逆势下滑。

整体而言,受益于A股市场的结构性牛市推动,今年上半年公募基金无论是业绩还是规模均交出了亮丽成绩单。2020年上半年,全行业共计管理资产规模16.4万亿元,相比去年同期增加23.5%;实现管理费收入399.5亿元,比去年同期增加31%。

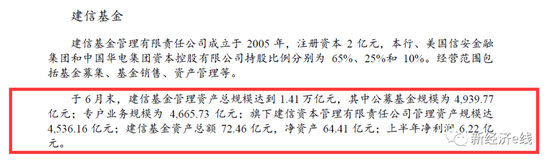

来源:建行2020年半年报

来源:建行2020年半年报据建设银行披露的2020年半年报显示,于6月末,建信基金管理资产总规模达到1.41万亿元,其中公募基金规模为4939.77亿元;专户业务规模为4665.73 亿元;旗下建信资本管理有限责任公司管理资产规模达4536.16 亿元;建信基金资产总额72.46 亿元,净资产64.41 亿元;上半年净利润6.22 亿元。

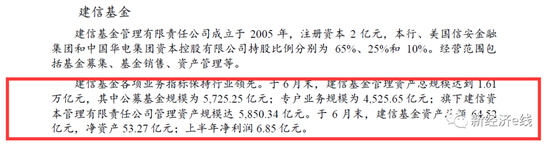

来源:建行2019年半年报

来源:建行2019年半年报截至去年中期,建信基金管理资产总规模达到1.61万亿元,其中公募基金规模为5725.25 亿元;专户业务规模为4525.65 亿元;旗下建信资本管理有限责任公司管理资产规模达5850.34 亿元。于6 月末,建信基金资产总额64.52亿元,净资产53.27 亿元;上半年净利润6.85 亿元。

对比今年上半年和2019年上半年两组数据可以发现,今年中期,建信基金管理资产总规模逆势缩水2000亿元,缩水率达12%;公募基金规模同比逆势下降785.48亿元,降幅为14%;净利润同比减少9.2%。

从建信基金旗下基金业绩表现来看,截至今年中期,公司共有24只基金曝出亏损。包括建信易盛郑商所能源化工期货ETF、建信科技创新A、建信沪深300红利ETF、建信荣元一年定开、建信深证基本面60ETF、建信深证基本面60ETF联接A在内的6只基金亏损超过1000万元,合计收取的管理费为1665万元。

其中,亏损居首的建信易盛郑商所能源化工期货ETF利润额为-5541万元;管理费最多建信荣元一年定开共收了787万元,对应利润亏损额为2060万元。

余下四大行基金公司中,中国银行在半年报中披露,中银基金公募基金管理规模3905亿元;上半年实现净利润4.51亿元,同比增长11%。同样,从农业银行半年报可以看到,农银汇理基金总资产36.95亿元;上半年实现净利润2.11亿元,同比小幅增长2.9%。

可见,背靠大树的银行系基金公司似乎有些不思进取,远不及市场化程度较高的头部基金公司。从过往来看,银行系基金公司由于其较为雄厚的股东背景不愁规模做不大。但是,随着权益市场的崛起,一切都以业绩来说话。业绩好的基金自然得到持有人追捧,业绩不好的基金,再有背景和靠山也无济于事。

这充分表明,当前中国公募基金行业和投资者正变得越来越成熟,市场对基金业绩的敏感度更高。同时,市场资源也逐步从银行系一家独大的局面,向绩优型基金公司转移。说得更直白一点,银行系公募同样也需要用业绩来赢得市场。