热点栏目

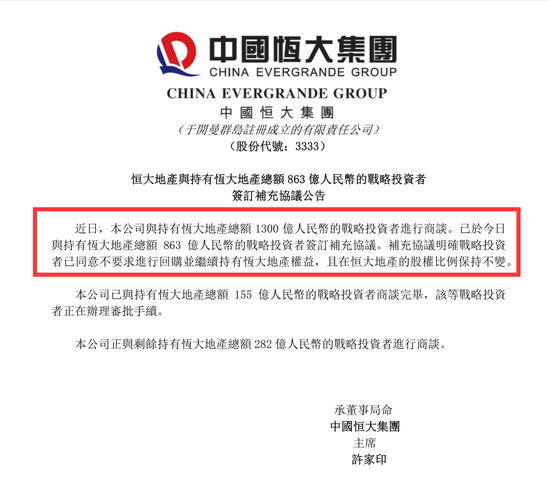

热点栏目9月30日消息,9月29日晚间,许家印再出重手:与1300亿战投中的863亿战投签订补充协议,战投同意转为普通股权长期持有,且股权比例保持不变。恒大发布公告表示,剩余的437亿战投中,恒大已与155亿战投商谈完毕,目前正在办理手续,282亿战投正在商谈中。

恒大警报解除,公司股债再度暴力反弹,其中,中国恒大涨暴涨17%,市值超2500亿港元,恒大汽车、恒腾网络涨超5%。

恒大空头今日或被大力绞杀,9月25日恒大沽空率飙升至40%多,在恒大三招致敌后,沽空率迅速降低至不足20%,29日再度飙升至31%,今天暴涨17%,空头很可能被再度斩杀!

恒大集团董事局主席许家印与苏宁控股董事长张近东、正威国际董事局主席王文银、广田控股董事长叶远西、安信信托董事长邵明安、嘉寓集团董事长田家玉等全体1300亿战略投资者高管出席签字仪式。

许家印1300亿的朋友圈出席了863亿,这里买既有朋友也有供应商和财务投资者。

具体来看,朋友圈里,苏宁控股张近东投资恒大地产200亿,广电控股出资50亿。

财务投资方面,鼎翔资本出资50亿,深圳麒翔出资50亿,地利控股出资30亿,中意出资10亿,步阳投资合伙企业通过共青城美投投资35亿。

供应商云集,苏宁控股、嘉寓集团、正威国际、友邦、老板电器等供应商云集。嘉寓集团出资70亿,正威国际出资50亿,家美出资15亿,三棵树2亿,老板电器1亿,友邦3亿,世联行1亿等。

让我们看看恒大还没有和哪些公司达成转股意见。

让我们一起回顾,恒大轰轰烈烈的保卫战

9月24日,一份网传文件在网上迅速流传。9月25日,恒大惨遭股债双杀,随后,恒大打响一场轰轰烈烈的保卫战,和当年的年度逼空大戏真的不相上下。

就在刚刚,许家印再出重手:与1300亿战投中的863亿战投签订补充协议,战投同意转为普通股权长期持有,且股权比例保持不变。

来来来,咱们回顾下许家印在遭遇巨大危机面前和上次异曲同工的策略。2012年香橼沽空恒大,许家印迅速出击,澄清传闻、巨额回购、投行看好,拉上朋友圈买债券,一起上演了一把年度“瓮中捉空”大戏。

2016年10月,香橼创始人Andrew Left被香港市场失当行为审裁处裁定五年禁入香港市场,并要求归还做空所得利润。这是香港证监会首次向做空机构开刀,香橼沦为杀鸡儆猴的牺牲品。

2020年9月24日,一份网传文件流传,此后恒大上演股债双杀。许家印再度闻到危机,迅速出击,澄清公告,三招致敌,投行、朋友圈集体力挺。

当晚严正声明,“相关文件和截图凭空捏造、纯属诽谤,对我公司造成严重的商誉损害”,并且“已向公安机关报案,坚决用法律武器维护公司合法权益”。

此后公司股债双杀,许家印紧急三招致敌。

1)恒大汽车拟申请在科创板上市;2)从未出现利息晚付,力证经营健康,自2020年9月3日起,公司推出全国楼盘大优惠,计划在2020年9月、10月两个月累计实现人民币2000亿元销售。

今年3月31日起,公司开始坚定不移实施‘高增长、控规模、降负债’的三年发展战略,即实现销售高增长,土地储备规模严格控制,有息负债力争每年下降人民币1500亿元。

截至2020年9月24日,公司有息负债较2020年3月末已下降约人民币534亿元,融资成本下降2.24个百分点,提前归还2020年9月25日以後到期借款人民币435亿元,各项降负债成效积极显着。

公司成立24年来,共计借款20523笔,从未出现利息晚付、本金逾期归还的情况。

3)物业分拆申请获批,估值110亿美元。25日,中国恒大发布公告称,分拆物业管理业务上市已获得联交所批准,将在短期内向联交所呈交正式上市申请。

此外,8月13日晚间,中国恒大公告,旗下物业管理业务将引入235亿港元战略投资。投资者阵容极为“豪华”,包括中信、光大控股等大型央企,云峰基金、红杉资本等顶级投资基金,以及腾讯、周大福等大型企业。

就在刚刚,恒大物业提交赴港上市招股书,华泰国际、UBS、农银国际、建银国际、中信证券及海通国际担任联席保荐人。

公司于2017年、2018年及2019年以及截至2020年6月30日止六个月,恒大物业的收入分别为43.99亿元、59.03亿元、73.33亿元及45.64亿元;同期净利润分别为1.07亿元、2.39亿元、9.31亿元及11.48亿元。

华人置业刘銮雄、华泰国际、周大福郑裕彤、腾讯等为公司股东,合计持股28.06%,许家印持股71.94%。

随后公司股债暴力反弹,中国恒大昨日更是暴涨20%。许家印的招数不止如此,庞大的投行和朋友圈也纷纷力挺!今日恒大股价一度跌7%,最终只跌0.72%。

投行、朋友圈纷纷力挺,大刘、郑裕彤出手?

9月27日晚间,德银、摩根大通、里昂、星展、联昌、华泰等国际投行罕见同时发声力挺恒大,认为市场对谣言反应过大,预计恒大降负债力度将超预期,目标价最高达23港元,潜在升幅达67%。

德银:恒大庞大优质土储、强大执行力将确保其完成8000亿内控销售目标,预计1300亿战投中至少一半将延续合作,此次调整带来增持良机。

里昂:恒大已制定明确的三年降负债计划,加上物业与汽车分拆上市融资,相信降负债成效将远超市场预期,股价调整为投资者带来了抄底良机。

摩根大通:市场对谣言反应过度,预计恒大将与战略投资者达成延期共识,目前估值极具吸引力。

星展:股价大幅回调主要因为被卖空,恒大销售业绩强劲,加上与战投重新谈判的潜在利好,将引发空头回补和股价大幅反弹。

银河联昌:恒大物业和汽车分拆上市,将推动净负债率大降50个百分点,加上严控拿地,预计2021年恒大净负债率将大幅降至100%以下。

华泰证券:恒大销售及回款表现强劲,汽车和物业分拆上市有望带来500亿现金流,财务状况将得到进一步保障。

周一早间,中誉集团在港交所发布的公告称,2020年9月25日(下午四时后),已于公开市场收购本金总额各为500万美元(约3900万港元)的2021年到期6.25%中国恒大票据及2021年到期8.9%中国恒大票据,总代价分别约为429万美元(约3346万港元)及435万美元(约3393万港元)。

中誉集团是一家年收入1413万美元的放债公司。在股东名单中,曾出现了香港大D会核心成员,包括刘銮雄、郑裕彤以及张松桥。

此前的公告显示,刘銮雄曾持有中誉集团11.34%的股权,郑裕彤持股7.32%,张松桥持股7.83%。不过,据披露易最新资料,中誉集团主席兼执行董事赵渡持股71.21%,张松桥持股5.04%。

9月28日晚间,泛海国际购买人及泛海酒店购买人在公开市场上购买总代价约为2942万美元(相等于约 2.29亿港元)恒大债券。值得注意的是,今年以来,泛海国际购买恒大债不断。

当然了,此泛海非彼“泛海”。根据公司最新持股,公司实控人为潘政,持股公司50.44%的股权,为公司实控人,公司董事会主席冯兆滔为潘政妹夫,潘海、潘洋为潘政儿子,泛海集团则是明显的家族企业。同样,泛海酒店也是“汇汉系”,由潘政担任董事局主席,且持股66.71%。(文/金石)