来源:发鹏期权说

今天题材股再次疲软,连续多空纠结下上半年的题材获利盘有些忍不住,300和50等蓝筹指数也被带了下来分别跌1.17%、1.00%。从近H股明显全天横盘来看,A股这完全是内部事情,题材获利盘总要消化对后期市场整体更好。特别对50指数这种低估周期股权重较大的指数标的切不可太悲观,相反后期可以预见的震荡市应相对更强势,下去敢多上去不空的交易节奏个人觉得仍可延续。

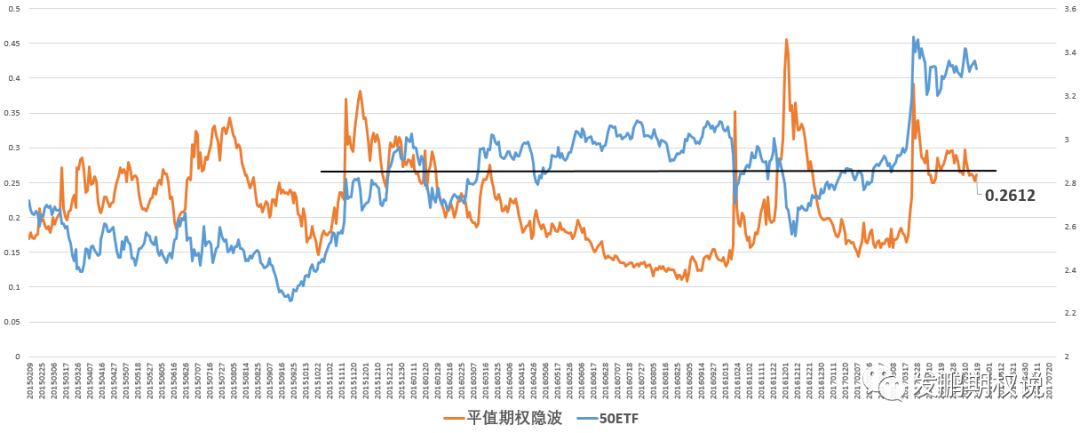

多空纠结下,今天下跌波动的兑现令隐含波动率小有回升,50ETF期权收26%一线,历史位置先看图:

今天的跌幅不算大,50指数的20日历史波动率与日内5分钟频率实际波动率仍在16%附近,若后续能保持20%-的实际波动率,在25%+的隐波做空波动率保持对冲可以大概率舒服的赚到这个由市场情绪形成的波动率差。昨天减仓的负Vega,这两天趁隐波反弹又可以逐步加回来,个人觉得空波动率的方向最近应是期权交易者重点关注的机会之一,在实际与隐波差未回归前,做些隐波的低平高卖慢慢累计收益会很香。

除了波动率偏空的交易机会,最近行情多空震荡下,50指数vs300指数的价差反复也比较明显。之前我有提过,两者核心权重中,差异最大的是50指数多了约1.5成金融股权重,300指数多了约1.5成科技股权重,即最近题材股震荡转弱vs银行金融相对强势带来风格反复的价差交易机会。

比如高位预期会出现题材领跌带来的回落时,选择卖300期权的购+卖50期权的沽,赌降波又赌两者价差,按照指数比例1.4:1,Delta敞口相等的合约大致选择2张300期权对3张50期权的比例构建组合,今天即能在隐波走升背景下因赌对价差没有输钱。反过来,如果是低位预期会有题材反弹带来300和50价差反向时,可以同理反向交易期权头寸,赌波动率的同时赌了价差。

当然,如果对波动率没有方向,不认可波动率偏空的预期,还可以通过300与50期权一买一卖对冲掉Vega敞口的方式留下纯价差敞口。方法稍早前写过,且复制一下:

a.如果隐波很低,裸买权成本很低,可以直接选择买300购vs50沽,或买300沽vs50购参与,这样极限风险即是初始权利金投入;

b.如果隐波有点高,降波概率大,主观更担忧市场暴涨时,可以选择买300沽vs卖50沽;或卖300沽vs买50沽参与,这样可以保证暴涨时没有极端风险同时还博弈了风格切换,可做到无波动率敞口;

c.如果隐波有点高,降波概率大,主观更担忧市场暴跌时,可以选择买300购vs卖50购;或卖300购vs买50购参与,这样可以保证暴跌时没有极端风险同时还博弈了风格切换,可做到无波动率敞口;

d.如果隐波有点高,降波概率大,对标的行情总体没有大涨大跌担忧时,可以选择卖300购vs卖50沽;或卖300沽vs卖50参与,这样既赌了差价的回归,如果不巧短期价差没有实现还可以通过隐波走低与时间消耗赚钱。

隐波日内走势与波动率曲线单日变动见咏春大师图,左侧两图红色、蓝色、黄色分别为9/12月期权隐波,背景为标的走势,上为50ETF期权、下为300ETF期权;右侧两图彩色曲线为今日,淡蓝色为昨日,上为50ETF期权、下为300ETF期权。

好了,希望下个交易日顺利!

注:本文有修改