原标题:一文尽览国内各大券商对于蚂蚁集团的目标价 | 估值系列

来源:富途资讯 作者:杨金桥

作为今年,乃至可能是全球资本市场有史以来最大规模的IPO公司,蚂蚁集团的一举一动都备受全球投资者关注,但是毫无疑问,大家最关注的问题之一还是蚂蚁集团的估值。

那么,蚂蚁集团究竟值多少钱?

对此,我尝试以上中下三篇来回答上述问题。

实质上,此前写的《蚂蚁集团一旦上市,首富马云的身家会增加多少个亿?|估值系列》即是上篇,但因为当时,蚂蚁集团尚未递交招股说明书,财务数据以及运营数据都未披露,因而在上篇时,主要是探讨了如何看待蚂蚁集团,以及应该采取哪一种估值方法来对估计蚂蚁集团的目标价。

而本文《一文尽览全国各大券商对于蚂蚁集团的目标价|估值系列》即是中篇。在蚂蚁集团已经递交招股说明书,以及详细披露其财务数据以及运营数据后,投资者已经有足够的条件和数据估计蚂蚁集团的具体目标价。因而,在蚂蚁集团上市前夕,投资者有必要关注下各大券商给定的目标价,从而可以了解下具有定价权和市场影响力的机构是如何看待蚂蚁集团的价值。

至于下篇《蚂蚁集团究竟值多少钱?为此我搭了一个估值模型|估值系列》也将会在蚂蚁集团正式上市前发布,敬请期待。

回到本文的主题,主要分为三大部分:(1)蚂蚁集团简介以及核心的财务和运营数据;(2)全国各大券商在给蚂蚁集团估值时,所使用的估值方法、核心价值,以及最后测算出来的目标价;(3)结论以及蚂蚁集团的估值区间。下面,将逐一呈现。

1.蚂蚁集团简介以及核心的财务和运营数据

蚂蚁集团究竟是一家什么样的公司?这个答案堪称千人千面,但是在蚂蚁集团自身看来,他们是中国最大的移动支付平台支付宝的母公司, 也是领先的金融科技开放平台,致力于以科技和创新推动包括金融服务业在内的全球现代服务业的数字化升级,携手合作伙伴为消费者和小微经营者提供普惠、绿色、可持续的服务,为世界带来微小而美好的改变。

数据来源:蚂蚁集团招股说明书

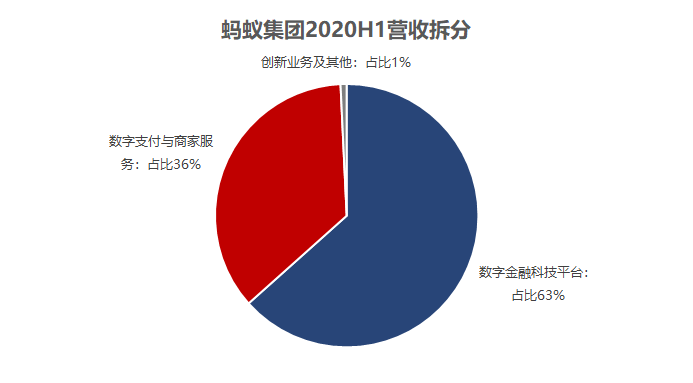

数据来源:蚂蚁集团招股说明书从具体业务来看,按2020年H1的数据口径,蚂蚁集团目前一共有三大业务,在2020年上半年的总营收达725亿元,第一大业务是数字金融科技平台,对应营收460亿元,占总营收比重为63%;第二大业务是数字支付与商家服务,对应营收为260亿元,占总营收比重为36%;第三业务是创新业务及其他,对应营收5亿元,占总营收比重为1%,基本可以忽略不计。

数据来源:富途研究,Wind,蚂蚁集团招股说明书

数据来源:富途研究,Wind,蚂蚁集团招股说明书由此可知,对蚂蚁集团的分析以及估值的核心应该放在第一大业务和第二大业务,毕竟两者占总营收比重高达99%,而作为第三大业务的创新业务及其他,具体包含蚂蚁链技术服务、金融云技术服务等多项创新技术服务。目前只是一个雏形,即使营收翻十倍,也仅为50亿元,与另外两个板块的业务相差不止一个量级。不过,值得一提的是,蚂蚁链是全球区块链技术引领者。 2017 年、 2018 年、 2019 年及 2020 年上半年,蚂蚁集团与区块链相关的专利申请数均排名全球第一。

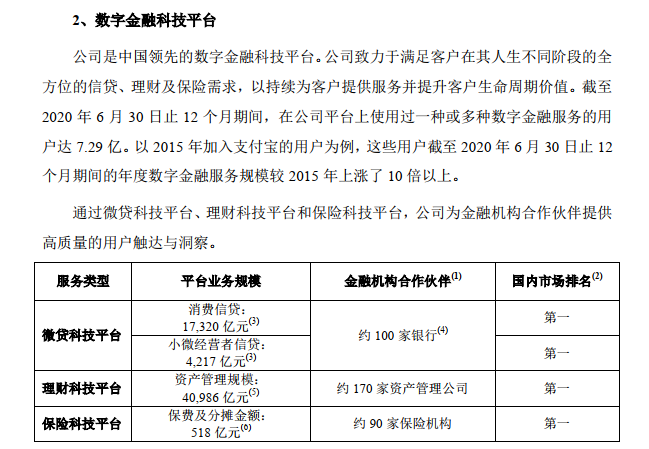

翻阅蚂蚁集团的招股说明书,其所谓的第一大业务,即数字金融科技平台业务,具体指的是蚂蚁通过协助金融机构(如商业银行、公募基金、保险公司)向其平台上的用户提供微贷、理财和保险业务,并向金融机构收取一定的抽成作为技术服务费。具体而言,蚂蚁集团的数字金融科技平台业务,又可以进一步划分为:(1)微贷科技平台业务;(2)理财科技平台业务;以及(3)保险科技平台业务。就行业地位而言,蚂蚁集团在每一个细分行业都成为了行业龙头,这充分说明了蚂蚁集团的竞争力。

数据来源:蚂蚁集团招股说明书

数据来源:蚂蚁集团招股说明书而蚂蚁集团的第二大业务,即数字支付与商家服务,具体指的是蚂蚁集团向数千万境内外商家提供收款服务而收取的手续费,以及运用多样营销工具及策略,协助商家营销而收取的服务费。另外,其还就金融交易及个人交易收取费用。就行业地位而言,蚂蚁集团是中国最大的数字支付服务商,截至 2020 年 6 月 30 日止 12 个月期间, 公司的平台处理的总支付交易规模达118 万亿元,市占率约为52%。

综上,不难看出,蚂蚁集团具备极强的核心竞争力,毕竟其在各个细分行业和板块都做到了NO.1的地位。

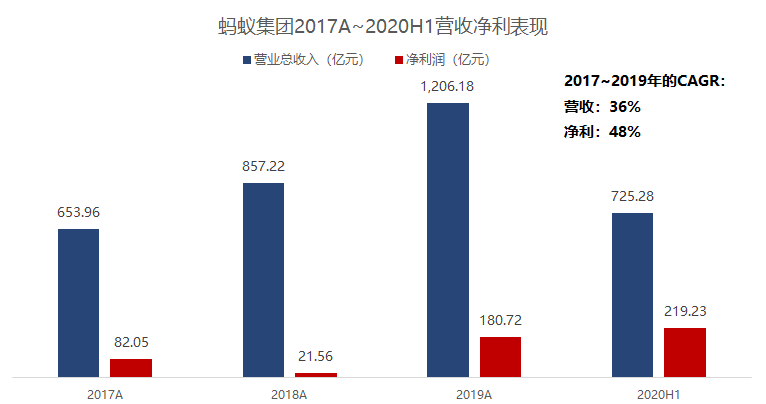

那么,蚂蚁集团的财务表现又是如何呢?仅从营收和净利两个指标来看,蚂蚁集团在2017~2019年的年复合增速分别高达36%和48%,另外在今年上半年,即使受疫情影响,蚂蚁集团的营收和净利增速仍然分别录得38%和1059%(就是10倍)的超高增速。

数据来源:富途研究,Wind,蚂蚁集团招股说明书

数据来源:富途研究,Wind,蚂蚁集团招股说明书在对蚂蚁集团有了基础的了解后,下面来看下目前全国各大券商是如何给蚂蚁集团估值定价。

2.全国各大券商所使用的估值方法、核心假设以及给定的目标价

基于蚂蚁集团的巨大体量以及影响力,虽然蚂蚁尚未上市,但截至目前,已有多家券商对其进行了估值测算。以下,将重点呈现各大券商对蚂蚁的估值方法、核心假设以及最终给定的目标价。

(1)国信证券对蚂蚁集团的估值:1.7万亿~2.5万亿元,对应的每股目标价是56元~78元

首先,国信证券具体采取了绝对估值法和相对估值法来估算蚂蚁集团的合理价值区间,需要注意的是,国信证券是按照300.39亿股股本进行测算,该股本是招股书披露的发行后股本数量下限。

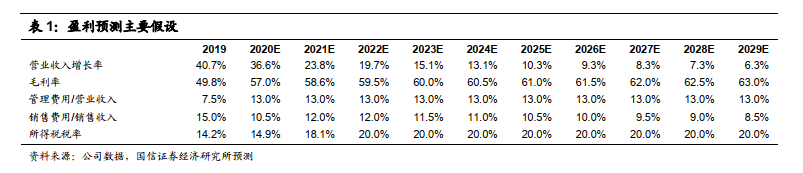

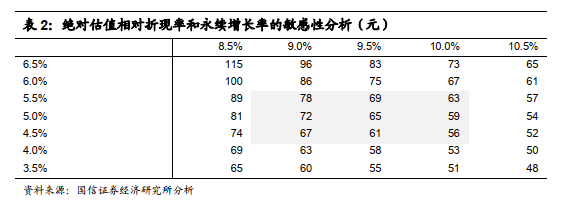

其次,在使用绝对估值法时,国信证券具体采取的是FCFE估值方法,核心假设包括,加权平均资本成本,即WACC=10%、永续增长率,即g=5%,至于营收增速、毛利率等的预测详见下表。

数据来源:国信证券

数据来源:国信证券在基于上述核心假设的情况下,国信证券还针对WACC和g进行了敏感性分析,详见下表。

数据来源:国信证券

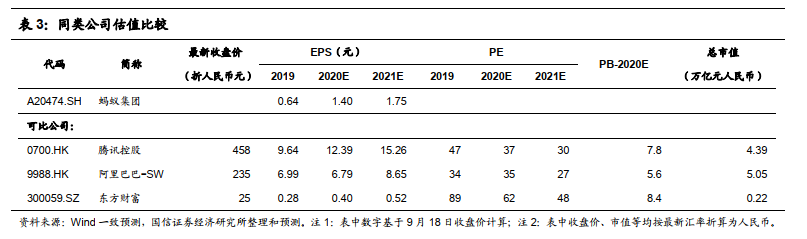

数据来源:国信证券最后,在使用相对估值法时,国信证券选取的可比公司包括腾讯控股、阿里巴巴和东方财富,采用PE 法估值。 参考可比公司的估值并考虑到规模因素, 最终给予蚂蚁集团 40~60 倍2020 年 PE, 对应的合理价格区间是 56~84 元。

数据来源:国信证券

数据来源:国信证券(2)招商证券对蚂蚁集团的估值:若给予30~50倍PE,则蚂蚁集团上市时的市值为1.3万亿~2.2万亿元

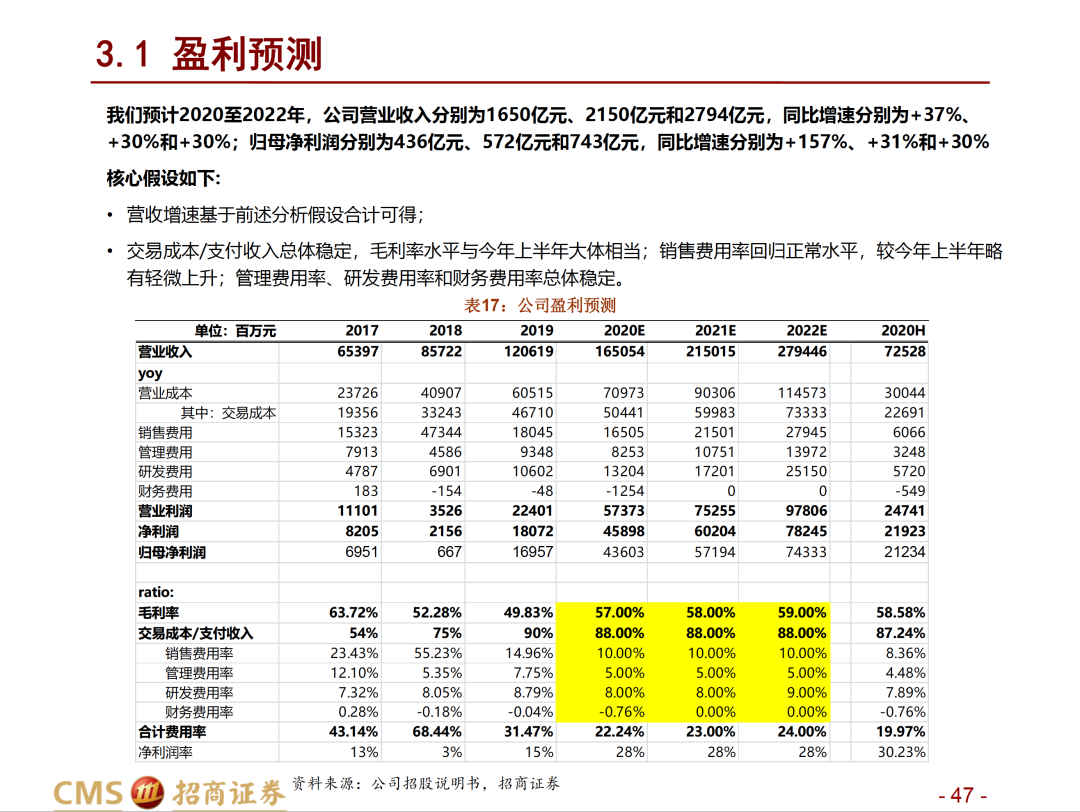

对于蚂蚁集团,招商证券仅采用了相对估值法,其假设蚂蚁集团在2020~2022年的营收增速分别为37%、30%和30%,对应年份的归母净利增速分别为157%、31%和30%。接着,基于本次发行行使超额配售权后总股本304.83亿股来计算,那么2020~2022年的预计每股收益将分别为1.43元,1.88元和2.44元。最后,考虑到蚂蚁集团的海外可比公司,比如Visa、MasterCard、PayPal、American express的估值中位数也在40倍,因而若给予蚂蚁集团30~50倍PE,则上市时的价值约为1.3万亿~2.2万亿元。

数据来源:招商证券

摘要:数据来源:招商证券

数据来源:招商证券

数据来源:招商证券(3)中泰证券对蚂蚁集团的估值:1.9万亿~2.5万亿元

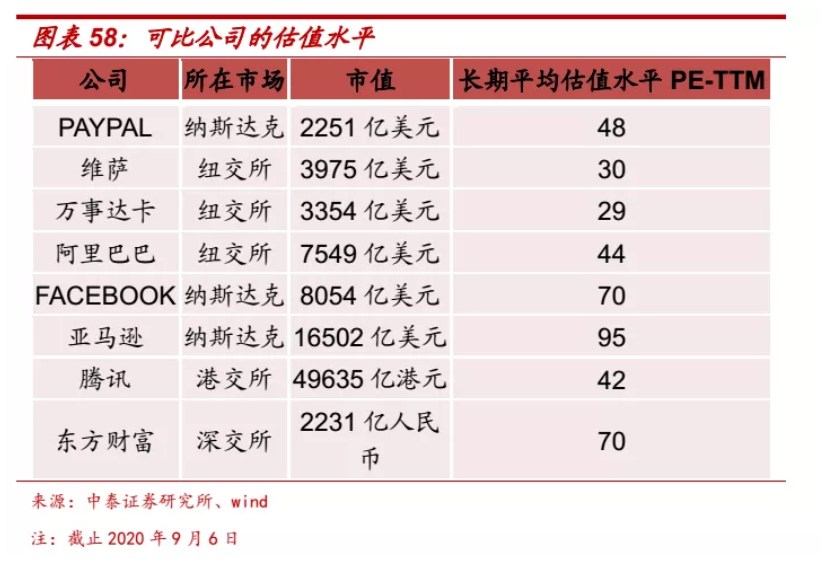

对于蚂蚁集团,中泰证券主要采取了相对估值法中的市盈率来探讨蚂蚁的价值。其大致的估值及盈利预测逻辑如下:

A)估值参考PayPal及相关互联网公司:PayPal作为全球第三方支付的龙头公司,市场空间和竞争优势支撑其高估值水平,PE中枢在45-50倍;考虑蚂蚁集团模式的特点和稀缺,纳入腾讯、阿里巴巴、东方财富等作为可比参考估值;

B)目标市值:结合可比公司估值,及蚂蚁模式的稀缺性,同时考虑金融业务利润占比,给予蚂蚁集团45-60倍PE,对应2020年目标市值18720-24960亿人民币。

数据来源:中泰证券

数据来源:中泰证券(4)兴业证券对蚂蚁集团的估值:1.8万亿

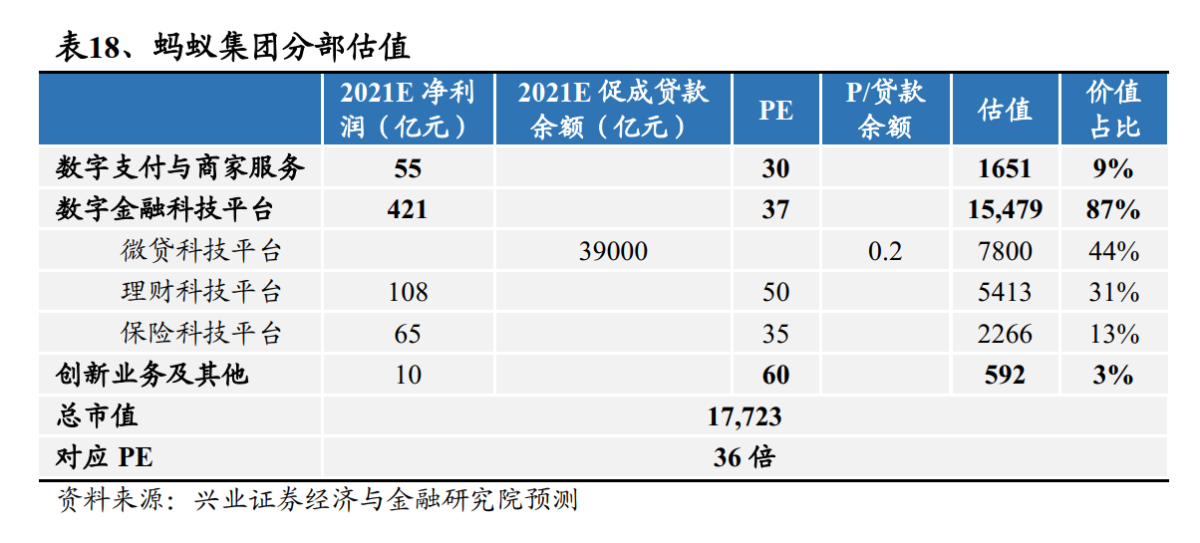

对于蚂蚁集团,中泰证券主要采取了分部加总法(SoTP)来估计。其大致的盈利预测与估值逻辑如下:

A)对公司2020-22年的收入预测为:1711亿/2287亿/2977亿,盈利预测为401亿/486亿/612亿;

B)同时根据业务属性与增速进行SOTP分部估值,对标的公司包括PayPal、Lending Club以及360金融、嘉信理财和东方财富等公司。

C)业务估值的加总结果为人民币17,723亿元,对应他们对蚂蚁集团2021年的盈利预测,约为36倍PE。

数据来源:兴业证券

数据来源:兴业证券3.结论,以及估值图谱

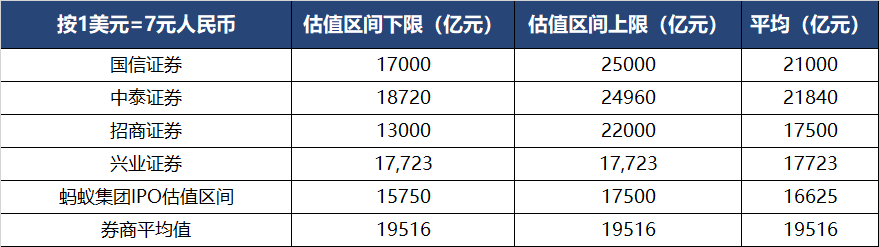

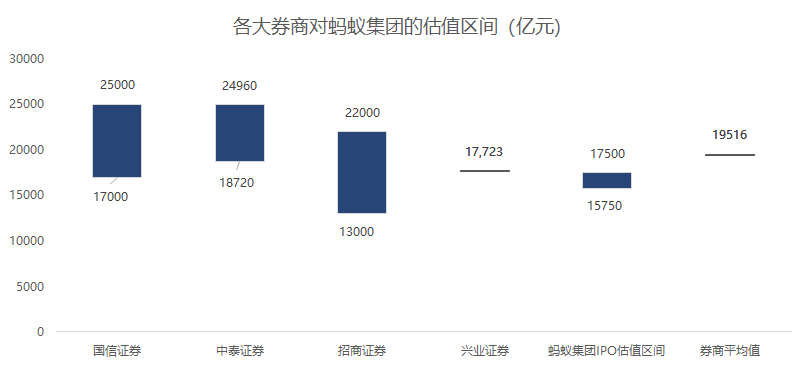

若以目前已经发布对蚂蚁集团目标价的四家券商作为市场的定价,考虑到券商对蚂蚁集团的平均估值高达1.95万亿元,而蚂蚁集团的IPO估值为1.58~1.75万亿元,因而,蚂蚁集团即使是按照上限IPO,上市首日大概率都会录得上涨。当然,上述市场定价仅能代表四家券商对蚂蚁集团的观点,也不能代表我的个人观点。

数据来源:富途研究,各大券商

数据来源:富途研究,各大券商

数据来源:富途研究,各大券商