原标题:陕西两家农商行合并、徐州农商行筹建获批,多家中小银行推进合并掀重组潮

日前,陕西银保监局同意陕西榆林榆阳农村商业银行(下称“榆阳农商行”)和陕西横山农村商业银行(下称“横山农商行”)以新设合并的方式发起设立陕西榆林农村商业银行。而由徐州铜山农商行、淮海农商行、彭城农商行三家农村商业银行合并组建的徐州农商行也于近日正式获监管批复筹建。

近期,中小银行重组的消息不断,备受市场关注。有业内人士向蓝鲸财经表示,中小银行通过市场化的兼并重组,有助于理顺其股权混乱等方面的历史遗留问题,加快不良资产处置;同时,也有助于盘活银行内部资产,增厚银行资本金,增强其抗风险能力,提高中小银行的竞争能力。

多家农商行新设合并

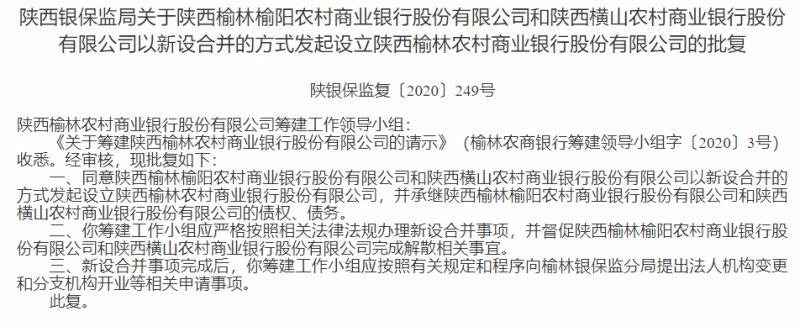

银保监会官网信息显示,近日,陕西银保监局已作出同意榆阳农商行和横山农商行以新设合并的方式发起设立陕西榆林农村商业银行,并承继其债权、债务的批复。

公开资料显示,榆阳农商行于2011年3月6日成立,注册资本8.64亿元,是经中国银行业监督管理委员会批准,由辖区自然人、企业法人和其他经济组织共同发起的区域性股份制金融机构。截至2018年9月末,各项存款余额为204亿元,各项贷款余额为138亿元。

据国家企业信用信息公示系统,成立于2010年1月18日的横山农商行,其注册资本为2.96亿元。不过目前,上述两家银行尚未公示其2019年财务状况。

无独有偶,7月31日,徐州市人民政府新闻办公室官方微信“徐州发布”消息称,江苏银保监局于7月29日正式批复徐州农商行筹建,标志着历时两年的市区农商行风险处置化解及改革工作基本完成。

徐州市市长庄兆林在7月30日徐州市区农商行风险处置化解及改革工作总结会议上表示,要进一步加大工作推进力度,继续做好批筹到开业全流程指导,确保徐州农商行三季度正式开业运营。

早前无锡银行发布对外投资公告显示,徐州农商行在原徐州铜山农商行、淮海农商行、彭城农商行三家农村商业银行合并组建的基础上设立,其性质为具有独立企业法人资格的地方性金融机构。

6月23日,无锡银行与江阴银行同日公告称,将与其他发起人股东共同设立徐州农村商业银行股份有限公司,其中无锡银行拟出资人民币7.82亿元,江阴银行出资3.38亿元,预计持有成立后的徐州农商行10.95%和4.37%的股权。

中小行迎来合并潮

除上述几家农商行之外,近期,还有多家中小银行推进合并重组的消息也受到了市场的广泛关注。

6月26日,攀枝花市商业银行与凉山州商业银行在当地媒体发布关于合并重组的公告,宣布将通过新设合并方式共同组建一家商业银行。

5月15日,三门峡市委、市政府印发《关于抓好“三农”领域重点工作确保如期实现全面小康的实施意见》指出,以建立现代银行制度为目标,合并三门峡湖滨农村商业银行、三门峡陕州农村商业银行,组建市级农商银行。

实际上,金融监管部门对中小银行的发展也尤为关注。银保监会副主席曹宇在4月22日国新办举行的新闻发布会上提到,中小银行在疫情期间受到明显冲击,今年将会大力推进中小银行的改革重组工作。

“按照国务院金融委的要求,银保监会全力以赴推动深化中小银行改革和化解风险工作,已经制定了相关的工作方案,工作进展比较顺利。”曹宇表示,“大家今年会陆续看到中小银行的改革重组工作力度会比较大,特别是进行市场化重组这方面的力度和措施会比较多。最近有关方面对中小银行提供了很多有利的条件,特别是中小银行的再贷款政策、定向降准政策等,包括银保监会也将对中小银行实行差异化的监管政策,这些都将为中小银行的改革重组创造有利条件。”

光大银行金融部分析师周茂华曾向蓝鲸财经指出,国内有超过4000家中小银行,由于中小银行自身一些历史遗留问题、自身管理与经营能力方面相对有限,在经济下行压力加大,疫情超预期冲击下,其中部分中小银行受明显冲击,银行资产负债表恶化,经营稳健性受威胁。

“另外,由于地方法人中小银行服务中小微民营企业具有天然优势,目前在全球疫情防控与经济形势严峻,国内保市场主体、稳就业的任务艰巨,因此,管理层采取措施尽快为中小银行纾困,加大小微民营企业支持力度具有重要意义。”周茂华补充道。

北京地区某资深金融人士告诉蓝鲸财经,中小银行重组形式一般分为两种,一种是区域性中小银行的整合重组,这样有助于做大做强区域性的城商行或农商行,集中区域内的资源支持当地实体经济,理顺区域信贷市场,减小区域内同业竞争。另一种是引入有实力的战略投资者,可以有利于规范银行的公司治理,盘活银行内部资产,增厚银行资本金,增强其抗风险能力,通过强强联合的形式,提高中小银行的竞争能力。

对于中小银行通过市场化的兼并重组,周茂华认为,这有助于理顺中小银行股权混乱等方面的历史遗留问题,加快不良资产处置,有效化解金融风险,扩大银行资产规模,“兼并重组后的银行,股权结构、内部治理、资产负债表更加透明、优化,有助于其拓宽上市、发债等融资渠道,银行稳健经营将提升其服务实体经济能力。”其表示。