热点栏目

热点栏目来源:中国货币市场

内容提要

2020年的G7外汇市场,是价格大幅波动、逻辑主线迅速切换的一年,各种经验判断经常失效,美元指数快速起落、风格嬗变难以把握。文章借鉴美元历次大跌的历史,梳理并解构2020年美元指数的交易逻辑,然后沿着逻辑线的方向,结合美元中期与短期、基本面与技术面因素分析,推演下半年美元走势。

今年是G7外汇市场价格大幅波动、逻辑主线迅速切换的一年,各种经验判断经常失效,美元指数快速起落。过去的七个月,我们经历了疫情、流动性危机、美联储史无前例的快速量宽、美股大跌与大涨、各国创纪录GDP跌幅和天量的财政赤字;未来的五个月,我们还将见证疫苗和疫情的赛跑、扑朔迷离的美国大选、错综复杂的地缘政治关系演变、V型/W型/耐克型等多种经济复苏形态的证实与证伪。

在众多的不确定性下,如何推演美元下半年的走势?

一、美元汇率的解释框架:利差和风险情绪

美元指数是美元对六个主要发达国家货币的汇率篮子,欧元占比57.6%。本文在考察美元指数的基本面驱动因素时,采用只考察欧元的简化视角。利用1990年以来的周度数据进行相关性测算,欧元兑美元与美元指数的相关性系数高达-0.98。

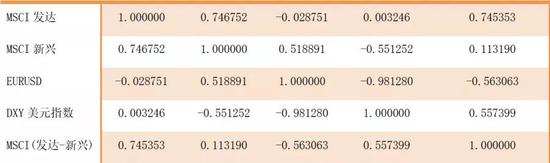

表1 指数之间相关性矩阵

经过“量化+基本面”方式的筛选,有两类指标可以很好地描述美元指数的中长期波动:无风险利率差和风险情绪。无风险利率差能够映射出经济增速差异、货币政策差异;风险情绪则与跨境资本流动方向相关。在主要发达国家纷纷降息到零的阶段,利差越来越难以解释汇率变动,风险情绪的重要性日益凸显。

汇率发生的基础是资金跨境流动,汇价涨跌趋势可由跨境流动方向来推定。作为国际储备货币,美元并没有具体国境一说,所以使用从发达国家到新兴国家的流入与流出来替代。发达国家为资金提供者,新兴市场为资金使用者:在逐险情绪(Risk On)上升时,发达国家和新兴市场股票均上涨,新兴市场估值和潜在收益更有吸引力,美元以流出发达国家为主,美元贬值。反之,避险情绪(Risk Off)上升时,美元回流、美元升值。

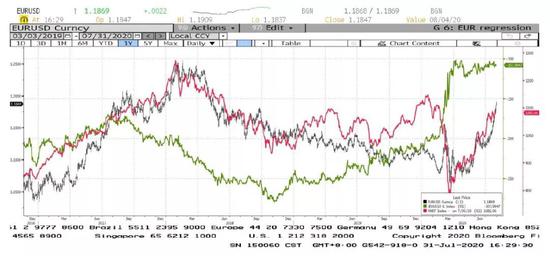

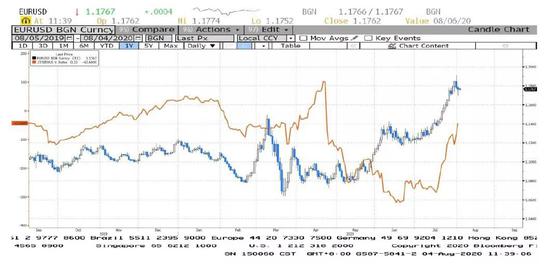

因此,在跨境资本流动视角下,本文采用MSCI新兴市场股票指数来指代风险情绪的方向。图1考察了EURUSD和MSCI新兴市场(红色)、德美十年国债利差(绿色)之间的关系,可以看出新兴市场对EURUSD汇率的拟合度和同步性更好。在表1中,MSCI新兴市场与美元指数呈现负相关,与欧元呈现正相关。

图1 德美十年债利差、MSCI新兴市场指数对EURUSD汇率的解释

二、2020年G7汇率逻辑演变:从息差到避险到逐险

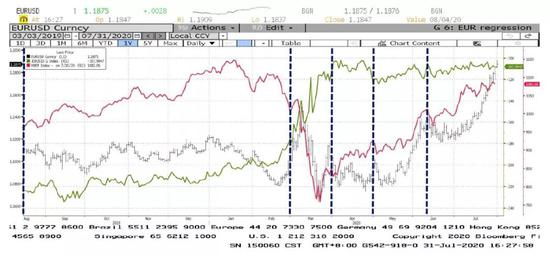

2020年市场变动剧烈,美元指数、EURUSD在利差和风险情绪两条逻辑主线下分为五个阶段展开:

图2 欧元汇率走势的两条主线和五个阶段

第一阶段:2019年8月到2020年2月,利差逻辑、套息交易盛行,美元上涨。股票上涨,逐险情绪上涨,美元是利息最高的发达国家货币,美股和高息助推美元缓慢升值,欧元贬值趋势延续。

第二阶段:2020年2月下旬至3月初,利差逻辑、套息交易平仓,美元下跌。疫情在全球蔓延,美联储紧急降息两次到零利率,美元失去利差优势,套息交易平仓,欧元从1.08急速上涨至1.15。

第三阶段:2020年3月初到3月下旬,避险逻辑、流动性危机,美元上涨。全球股票连续暴跌,投资者抛售各种资产,回收美元现金,美元流动性危机,利率和汇率双双飙高,新兴市场股票亦大跌,欧元跌至1.06。

第四阶段:2020年3月下旬到6月上旬,逐险逻辑、美国、欧洲股票大反弹,美元下跌。全球发达国家央行史无前例量化宽松,各国财政赤字创纪录上升,美国股票快速反弹;5月中,德国通过财政刺激计划,欧元上涨至1.14。

第五阶段:2020年6月中至今,逐险逻辑、新兴市场股票接力上涨,美元继续大跌。疫情持续,美联储坚定超级鸽派立场,新兴市场股票连续两个月领涨全球;欧洲通过复兴基金计划,欧洲经济数据和疫情周期亦领先美国,欧元从1.12涨至1.19。

图2清晰地表明,随着美联储降息至零并将保持至经济复苏,德美利差(包括各大货币和美元之间的利差)在未来很长一段时间内窄幅波动,利差对汇率走势影响极大弱化,风险情绪的变化对美元汇率越来越重要,而风险情绪与股市表现息息相关。

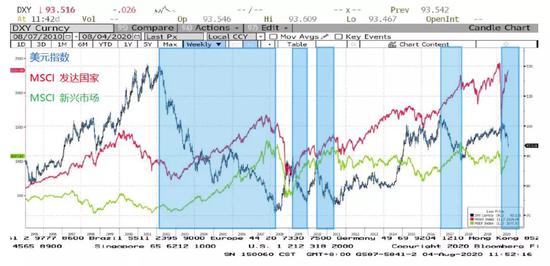

三、历年美元大跌的经验:与全球股票大涨形影不离

汇率波动是资本跨境流动的结果而非原因。本世纪以来,美元经历了数次年度级别以上的大跌,每次大跌均与全球股票的上涨(需发达和新兴市场同步上涨)为前提。

(1)2002年到2008年,全球化红利、中国加入WTO,发达国家和新兴市场股票均大涨,美元流出,持续贬值超40%。(2)2009年4月到11月,金融危机后,全球股票触底反弹,发达国家与新兴市场同涨,美元连跌8个月,跌幅15%。(3)2010年6月到2011年6月,希腊债务危机后,发达国家和新兴市场股票延续2009年涨幅,美元在12个月内下跌15%。(4)2017年1月到2018年2月,全球经济小阳春,发达国家和新兴市场股票持续快速上涨,美元大跌17%。(5)2020年3月迄今,全球央行大举量宽,股票自低点V型反弹,美元指数从103跌至93,跌幅超过10%。

图3 美元大跌与全球股票大涨如影随形(1996-2020)

四、下半年美元走势的推演:贬值压力仍存、短期料横盘

与2009、2010和2017年的贬值时间和幅度简单类比,本轮美元指数下跌可能还会持续3~5个月、仍有5%~7%的空间。从宏观经济背景和货币政策上来看,2020年和2009年极为相似:美联储紧急降息并大幅量化宽松,美元在流动性危机的推动下上涨至高点,后又因货币政策宽松、逐险情绪回升、全球股票普涨而大幅贬值。

历史不会简单重复。从目前主导美元走势的几个关键要素看,美元的下跌仍有动能和空间。

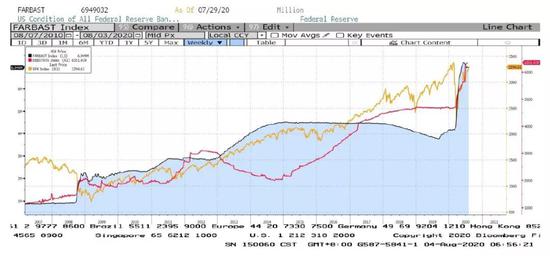

1. 在宽松货币推动下,股票上涨仍有空间。2020年,美联储迅速量化宽松,扩表规模近一倍,欧洲央行跟随。美联储表态,在经济复苏之前维持宽松货币政策立场,美国疫情反复、经济复苏进程迟缓,美联储的超级鸽派立场可能维持到2021年底。量化宽松、央行扩表是金融危机以来美股上涨的主要动力来源,图4显示了标普指数和美联储、欧央行资产负债表规模的长期扩张之间的关系。流动性充裕,股票长期受益,这几乎是市场共识,美元将因此承压。

图4 标普500指数受益于央行量化宽松政策

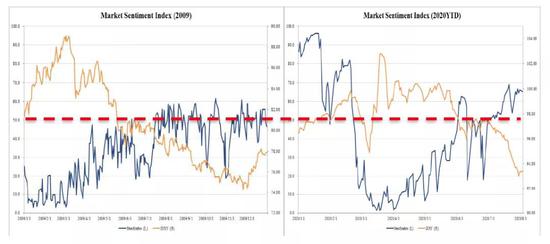

2. 逐险情绪上涨趋势持续,且远未到达高位极值区域。笔者通过美股价格、CBOE期权交易所看涨看跌期权比率、美国债券信用利差、VIX指数等基础量化指标合成计算,构造了金融市场风险情绪数量化指标。该指标数值范围在0-100之间,50表示中性,高于50代表逐险情绪,低于50代表避险情绪。图5比较了2009年和2020年的风险情绪指标与美元指数,两者在趋势上负相关:风险情绪指标上涨,则美元指数下行。在全球宽松货币政策和财政政策呵护下,风险情绪的上涨趋势很难改变,目前该指标在60附近,仍有上行空间。与此相对应,美元继续承压。

图5 风险情绪指标仍有上行空间,对美元构成压力(2009年vs.2020年

3. 欧美经济增速差异和政策差异,推动欧元上涨。当下,欧洲疫情周期和经济复苏进程上均领先美国,从图6经济意外指数中可以感受到欧元区经济数据表现相对于美国的V型反转。欧洲复兴基金计划的推出,是欧盟财政政策的首次高度联合,丰富了欧盟对抗经济下行的工具包,解决了欧盟财政政策刺激长期缺位的顽疾,加快了欧洲摆脱疫情负面冲击的进程。在疫情周期、经济基本面的相对领先,叠加财政政策联合的突破,支撑了欧元币值。

图6 欧美经济意外指数差值(欧洲-美国)和欧元走势

4. 市场对美元货币超发的质疑。史无前例的财政赤字、天量的量化宽松规模,更多市场参与者开始质疑货币超发对美元信用体系甚至美元的储备货币地位。7月份,高盛一篇研报成为市场热点:他们认为美联储的刺激政策引发了美元贬值的恐慌,并警告美元或失去全球储备货币地位。若对美元信用体系或储备货币地位的担忧一旦形成共识,则对美元构成长期利空。

中期看,美元仍有贬值的动能和空间。但短期交易层面,我们密切关注并监测压制逐险情绪继续上涨的几个潜在因素:(1)VIX指数的季节性上涨。从过去十五年的季节性因素分析,8月和9月通常是VIX大幅上涨的月份,VIX上涨意味着逐险情绪下跌,美元反弹。(2)中美地缘政治紧张关系有升温之虞。特朗普选情不利,甩锅中国成为常态化操作,大选投票前,川普打无理牌的概率飙升,动作和政策难以预料,压制逐险情绪。(3)美国疫情失控,经济复苏进程进一步放缓。若美国经济迟迟不见起色,甚至超预期下滑,欧洲和中国经济复苏也将面临更多阻力,股票下跌,美元反弹。(4)美元空头拥挤,轧空风险在上升。美元贬值成为市场共识,投机空头高度集中,美国商品期货交易委员会(CFTC)数据显示,投资者对美元的净空仓飙升至2011年8月以来最高242.7亿美元;2011年8月,美元跌至73.5附近,并开启了新一轮牛市。

虽然我们对美元的长期下跌、甚至第三个熊市周期的开启保持高度警惕,中期基本面、政策面和风险情绪对美元构成下跌压力,然短线交易上,美元仍有结构性反弹机会。

预测美元指数的走势,是外汇市场最艰巨的挑战;与大象共舞,应变永远比预测重要。本文按照点、线、面的顺序,尝试地梳理美元近期的交易逻辑和主题,希望能够带来一点启发。