8月18日,蓝焰控股披露2020年半年度报告,报告期内公司实现营业收入7.1亿,同比下降28.2%;实现归母净利润2.1亿,同比下降37.9%;实现扣非后归母净利为2.05亿元,同比下降37.74%。

值得注意的是,Q1蓝焰控股出于谨慎仅确认了0.2亿元的其他收益,而Q2确认了1.51亿元,也就是在Q2比Q1多确认政府补助的情况下,利润却比Q1同比降幅扩大,值得投资者关注。

除此之外,蓝焰控股自2016年资产置换上市后,一直存在关联交易占比过重,大客户依赖的问题,从2020年半年报来看依然如此。

营收净利双降 Q2降幅相比Q1继续扩大

蓝焰控股的前身是煤气化,2016年山西蓝焰煤层气集团有限责任公司通过与煤气化原资产置换而上市,控股股东也由太原煤气化变更为晋煤集团。

蓝焰控股主要业务为煤矿瓦斯治理及煤层气勘查、开发与利用,经营范围包括煤层气地面开采、矿产资源勘查、煤矿瓦斯治理服务、煤层气工程设计咨询和施工、道路货物运输、以自有资金对外投资等。蓝焰控股生产的煤层气(煤矿瓦斯)通过管输、压缩、液化三种方式销往山西及周边地区用户,主要用于工业和民用领域。

2020年H1,蓝焰控股实现营业收入7.1亿,同比下降28.2%,降幅较去年同期扩大;实现归母净利润2.1亿,同比下降37.9%。分季度来看,蓝焰控股Q1、Q2营收同比分别下降8.55%和41.95%,归母净利同比分别下降20.79%和48.26%,无论是营收还是归母净利,蓝焰控股的Q2降幅相比Q1继续扩大。值得一提的是,Q1蓝焰控股出于谨慎仅确认了0.2亿元的其他收益,而Q2确认了1.51亿元,也就是在Q2比Q1多确认政府补助的情况下,利润却比Q1同比降幅扩大,值得投资者关注。

对于业绩下降原因,蓝焰控股称受新冠疫情和国内经济下行影响,煤层气终端市场需求不振,综合售价下降,加之气井建造工程业务量同比减少和煤矿瓦斯治理服务业务中止,导致公司营业收入和归属于上市公司股东的净利润同比下降。

分产品来看,蓝焰控股分别提供煤层气、气井建造工程、瓦斯治理服务以及其他产品,相比去年同期,各产品营收分别变动3.72%、-89.89%、不适用、8.54%。主要产品中除煤层气实现增长外,瓦斯治理服务本期0营收,气井建造工程业务量同样大减。

受此影响,蓝焰控股的产品分布也从煤层气为主其他为辅的格局,变成了煤层气独大,占比高达94.69%的煤层气几乎成了蓝焰控股的唯一产品。如果未来继续维系此产品格局,蓝焰控股高度捆绑单一品类的同时,也将面临极大的产品高度集中风险,无论是煤层气的产销量还是售价波动,都会放大蓝焰控股的业绩波动风险。

根据上半年煤层气的具体业务数据来看,2020年H1,蓝焰控股实现煤层气销售量 4.16 亿立方米,同比增长 11.83%;销售收入受价格下降影响为 6.71 亿元,同比增长3%。由业务数据可知,虽然煤层气的销售量同比增长11.83%,但是受价格下跌影响,煤层气营收整体仅增长3.72%。

结合毛利率来看,2020年H1,煤层气的毛利率为32.12%,相比去年同期下降了13.1个百分点。

对于煤层气毛利率同比下降的原因,主要由于报告期营业成本同比上升了28.53%个百分点导致。蓝焰控股称营业成本同比上升,一是为进一步推进稳产增产,报告期加大了煤层气井的维护修理、井场道路的修缮和井场标准化建设项目等投入;二是报告期煤层气新井投运初期运行成本较高。

关联应收依然高企 账龄信披出错?

值得一提的是,蓝焰控股自2016年资产置换上市后,一直存在关联交易占比过重,大客户依赖的问题,从2020年半年报来看依然如此。

2020年半年报披露,经公司 2019 年年度股东大会审议批准,2020 年度公司与关联方发生的日常关联交易预计总额不超过 108221.63 万元,本期实际发生的金额累计为 28966.73 万元,占2020年H1营业收入比重的40.90%。

拉长时间线来看,蓝焰煤层气置入上市公司后,2017年,蓝焰控股对前五大客户的销售额为15.44亿元,占年度销售总额的81.08%,其中对晋煤集团的销售额为11.03亿元,占年度销售总额的57.96%。2018年对前五大客户的销售额为19.76亿元,占年度销售总额的84.69%,其中对晋煤集团的销售额为15.36亿元,占年度销售总额的65.81%。2019年蓝焰控股对前五名销售金额合计为14.79亿元,占年度销售总额的78.36%,而其中属于关联方的销售额占总销售额高达58.12%,对控股股东晋煤集团的销售额就超过了总销售额的一半。

值得注意的是,蓝焰控股销售商品提供劳务收到的现金持续低于营业收入,2017-2019年及2020年H1,收现比分别为64.54%、51.5%、87.66%和67.68%;与之对应的则是应收票据及应收账款分别为12.05亿元、22.91亿元、15.9亿元和14.93亿元,2017-2019年应收票据及应收账款占对应期间营业收入分别为63.30%、98.20%、84.26%,大量收入并没有及时回款,而是形成了账上的应收票据及应收账款。

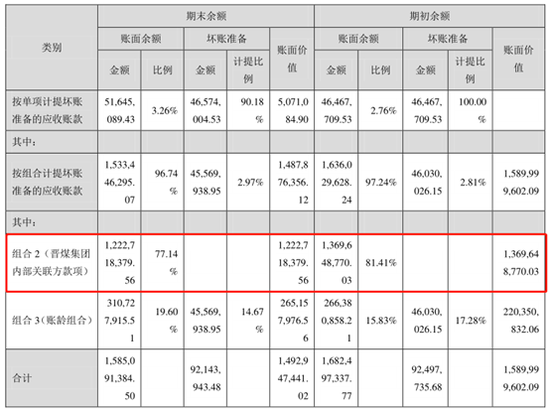

同花顺数据显示,2017-2019年蓝焰控股的应收账款周转天数分别为176.9天、232.3天和356.65天,持续上升,尤其是2019年已经接近一年才能回款。而如下图截取的应收账款明细表来看,其中2019年80%以上属于应收控股方晋煤集团内部的关联款项,上半年这一比例略有下降到77.14%,但占比依然巨大。

对此咨询会计师表示,对控股股东合并范围内的应收款项进行打包组合一般无需计提坏账,可以避免计提坏账而对利润表产生不利影响,同时关联方还可以无形之中占用大额的经营资金,相当于一笔免息贷款。显然蓝焰控股对控股方晋煤集团内部的应收款项同样进行了组合处理,并且未计提坏账。

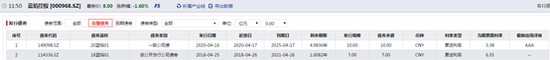

耐人寻味的是,公司2018年度非公开发行公司债7亿元,票面利率为6.55%;2020年4月16日再度发行一般公司债10亿元,当期票面利率3.38%,一边存在大额应收关联方款项,一边不断发债,是否变相为大股东融资?

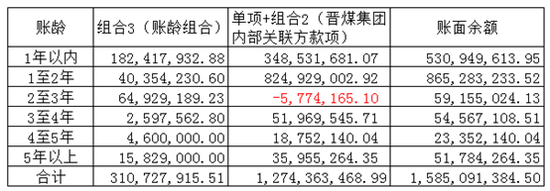

由于半年报披露了组合3(账龄组合)和全部应收账款账面余额的账龄,整理后如下表所示,其中单项+组合2(晋煤集团内部关联方款项)数据是根据账面余额减组合3计算而得。

首先注意一个披露错误,账龄在2至3年的应收款项,组合3竟然超过了账面余额,这也导致单项+关联方组合的2至3年账龄金额为负数,而账面金额最小就是0,出现负数,只能说明蓝焰控股出现了账龄划分信披错误。

从账龄来看,单项+关联方组合仅有27.35%是一年以内,而单项计提的应收账款根据披露总额5164.51万元,占单项+关联方组合的比例仅为4.05%,换言之,总共高达12.74亿元的单项+关联方组合中绝大部分都是应收关联方款项。而账龄一年以上的高达72.65%,说明关联方大部分的付款周期都超过一年,与非关联方对比来看,蓝焰控股给予关联方的信用期显然更长也更宽松。

另外,8月3日,蓝焰控股发布公告,持有蓝焰控股7.02%股份的股东中国信达资产管理股份有限公司计划在自本公告发布之日起十五个交易日后的六个月内,以集中竞价方式减持本公司股份不超过 19350053股(占本公司总股本比例 2%)。(文/新浪财经上市公司研究院 逆舟)