中期股东应占净利润同比增长逼近49倍,爱帝宫(00286)于市场动荡的2020上半年交出异常亮眼的业绩答卷。

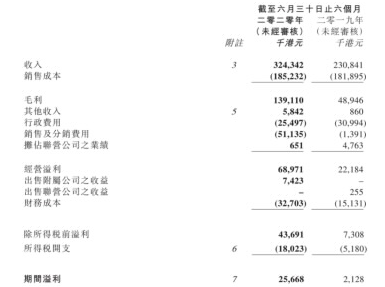

智通财经APP了解到,月子中心行业大龙头爱帝宫于8月28日晚间发布公告称,公司在公共卫生事件肆虐的2020上半年,不仅实现营收规模同比大幅增长40.5%至3.24亿港元(单位下同);毛利总额录得1.39亿元,同比增幅达184.21%;最终录得股东应占净利润2599万元,实现了4869.4%的同比飙涨。二级市场方面,公司自5月底就有资金显着进入的痕迹,股价自5月26日开启冲涨态势后的1个月左右时间,累计涨幅超过了76%,不仅远高于年初平台,更创出近两年来的股价新高,期间成交活跃度也呈明显放大的趋势。

目前公司股价仍在高位平台运行,或许随着此次中期业绩展现出公司向好的经营态势之后,爱帝宫有望开启一波空中加油的上升行情。

行情来源:智通财经

业务聚焦已成型,净利同增几十倍

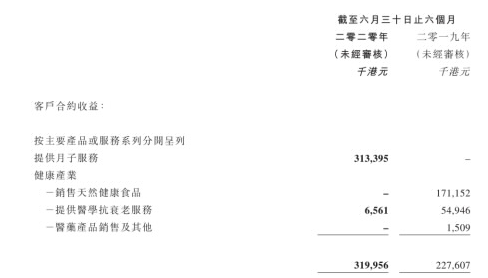

聚焦月子中心主业,爱帝宫营收规模录得逆势增长。智通财经APP了解到,由于2020上半年完成剥离国内医学抗衰老业务,爱帝宫健康产业基本完成剥离,收入贡献中月子服务以98%营收占比几乎成为唯一主业,公司已经朝着聚焦经营更进一步。而得益于月子服务收入贡献的增加,公司2020上半年整体营收规模实现同比增长40.5%至3.24亿元。

传导至利润端,月子中心业务高利润水平直接将净利规模抬升几十倍。智通财经APP了解到,得益于月子中心高毛利率的拉动,爱帝宫2020上半年毛利率水平录得42.9%,较去年同期大幅增长21.7个百分点,叠加营收规模增长,毛利总额实现1.84倍同比大幅增长至1.39亿元。计入其他收入和各项费用之后的2020上半年净利润达到2566.8万元,较去年同期的212.8万元增长超11倍,扣除非控股权益部分后的股东应占净利润为2599万元,同比增幅达到夸张的48.7倍。

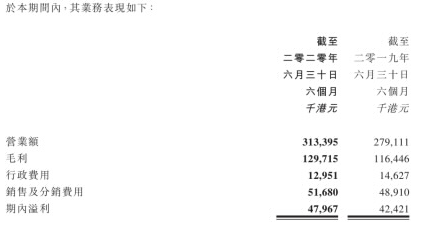

而从月子中心业务同比数据来看,逆势增长态势同样十分明显。智通财经APP了解到,2020上半年爆发的公共卫生事件,导致全球经济增速减缓,大部分行业都因此而出现停业过程。不过月子中心服务业,因服务对象为产后妈妈及新生儿,不能择期消费,刚性需求特质突显,因此在特殊期间该需求仍然保持强劲,行业整体保持正常运营。不过卫生事件抬升了行业服务门槛,也使得全国月子中心普遍受到不同程度的影响,此背景下龙头服务商凭借过硬的实力,在此刻正在持续收割市场,不断提升行业集中度。

资料显示,即使在拒收了不少潜在高风险客户,以及部分已预订但因通关隔离规定而无法前来深圳的香港客户,爱帝宫月子中心2020上半年营收仍实现12.3%同比增长至3.13亿元,毛利总额保持11.4%的同比增长,而费用方面,行政开支录得11.5%同比下滑,销售及分销开支也只是小幅增长5.7%,使得月子中心净利润同比大幅增长13.1%至4796.7万元,净利率得到进一步提升。

展望未来,随着月子中心行业不断增长,以及爱帝宫不断发挥龙头品牌优势,公司业绩仍将维持高增长态势。

黄金发展之际,龙头优势尽显

生育政策放宽、消费升级、资本助力等因素,正推动月子服务行业持续增长。智通财经APP了解到,2015年10月,十八届五中全会决定全面实施一对夫妇可生育两个孩子政策。2016年,中国的人口出生率从2015年的12.07‰上升至12.95‰,之后虽然有多回落,但每年新生儿保持在1500万左右,2019年达到1465万保持相对稳定趋势。前瞻产业咨询数据显示,2018年新生人口中约51%为二孩。与此同时,近6年我国人均医疗保健消费支出逐年上升,复合增速达13%,医疗保健消费支出占人均消费支出的比例从2013年的6.9%提升到2019年的8.82%,居民消费水平持续提升。受益于二胎政策放开、月子中心提供的高端、专业服务与消费升级相匹配,为国内月子中心市场规模增长提供了牢固的基石。

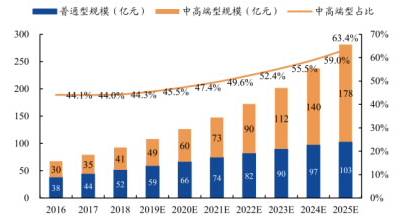

而资本也在强势进驻,还在进一步助推行业发展。2016-2020年5月,国内月子中心投融资事件共125起,合计金额45.92亿。2016-2019年投融资事件数虽然有所下降,但单笔金额提升较快。2018年国内月子中心的市场规模已经近93亿,2016-2018年复合增长率为17.06%,高于母婴健康管理行业中的家政月嫂、体验中心等其他子板块,客单价预计增速在5%左右,人次增速贡献更明显。

并且就目前而言,行业未来增长空间依旧十分广阔。根据弗若斯特沙利文数据显示,中国大陆月子中心的市场渗透率不到5%,而2018年中国台湾月子中心机构约为350家,其渗透率高达60%以上,考虑两地生活传统、支付体系接近,内地的渗透率还有较大提升空间。按照2019-2025年CAGER17%预测,2025年中国月子中心行业市场规模有望达281.2亿元。月子中心凭借其护理专业性及功能配套等优势,未来市场份额将超越家政月嫂,在母婴健康管理细分领域中占比最高。

行业前景虽然广阔,但是能够随之受益的却是只有爱帝宫这样的龙头服务商。智通财经APP了解到,由于月子中心准入门槛较低,当前行业集中度分散,2018年月子中心CR5规模占比11.3%,其中爱帝宫在全国市场占有率为4.34%,处于龙头地位。虽然市场分散,但由于母婴护理行业在国内尚属新兴行业,月子中心在前期获客成本较高,各类广告推广、租金、人力资源的费用较大,可能出现收入无法覆盖各类成本费用的情况。

再加上月子服务客单价高、试错成本高,因此具有强品牌特性,消费者更愿意接受品牌知名度高的月子中心,品牌形象直接影响到月子中心的入住率,进而影响盈亏平衡周期和利润率,因此月子中心行业盈利门槛是非常高的。目前新三板的几家大型月子中心企业来看,整体盈利能力都不高,甚至出现多年亏损、退市的情况。新三板上市的喜喜母婴、大美股份以及退市的喜之家、福座母婴,2016-2019年的净利率基本都为负值。

不过,大龙头服务商爱帝宫却凭借知名度高,获客成本低;母婴健康照护技术体系,将服务细化为1300个标准操作要点,保证母婴安全;标准化运营体系,拥有9大服务体系;拥有健康照护专家团队,包括母婴护理、母婴营养、乳房管理、产后修复等专家,保证专业性;专有健康护理产品,保准化和专业性拉开了与普通月子中心的差距等核心竞争优势,一直以来都保持着收入利润高增长。数据显示,2016-2019年收入复合增速62.3%,利润复合增速92.8%,2019年毛利率43.8%,同期月子中心数量复合增速36.8%,月子中心内生收入复合增速约25%,2020年上半年净利润率更是实现逆势增长。

目前爱帝宫已经成功聚焦专注月子服务,并且公司北京、成都经营数据也都证明其异地扩张复制的能力。面对当下行业性发展机遇,公司计划使用“内生+外延”双品牌策略拓展客户群体,其中“爱帝宫”品牌,定位高端,此外公司计划开创新的中端子品牌,在全国范围内开设针对中等收入人群的舒适型月子中心,双品牌布局,以实现对高端及普通类型的月子服务的全面覆盖,进一步扩大行业市占率领先优势。此背景下,爱帝宫二级市场也将随之开启一波强势的中长期行情。