热点栏目

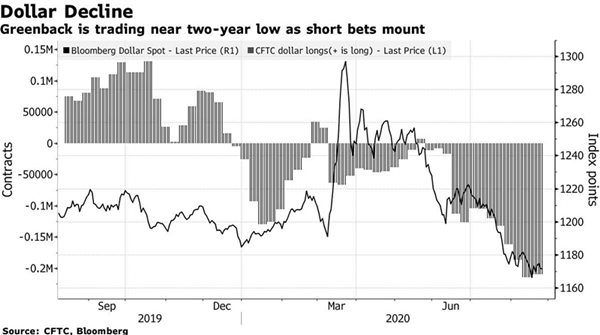

热点栏目8月31日,美元指数持续走弱,在岸、离岸人民币双双升值收复6.85关口。

越来越多业内人士开始相信:美元贬值才刚刚开始

随着上周美联储新货币政策框架的出炉,越来越多的业内人士开始相信,如果考虑到美国的货币政策走向和过去的萧条期的经验法则,美元贬值的浪潮或许才刚刚开始涌动。

美联储主席鲍威尔上周在一年一度的央行会议上宣布,将全面调整美联储在实现就业最大化和稳定物价这两大目标上的策略,旨在全球低通胀、低利率以及低增长状况持续的背景下,让美国恢复充分就业,并将通胀拉回更健康的水平。联储新政策框架更加侧重于提振就业,降低对过高通胀的担忧。联储引入平均通胀目标,“在一段时间内”容许通胀率超过2%,以中和通胀率低于2%时期的影响,从而为全体劳工、尤其是低收入家庭创造更多就业机会。

这一调整表明,目前已经接近零的美联储关键隔夜利率未来几年可能保持在近零水平,因决策者寻求推高通胀。抛售美元一大原因的是美国实际利率下降。实际利率指的是从名义利率中剔除物价变动的影响的利率。数据显示,美国10年期利率从5月底的-0.5%降至8月的-1%。为了应对新冠疫情,美联储重启了事实上的零利率和量化宽松政策,结果名义利率下降,在此背景下,美国政府的巨额财政刺激导致预期物价上涨率提高,实际利率的跌幅也有所扩大。

美元跌势才刚刚开启

太平洋投资管理公司称,美元的跌势才刚刚开始,作为全球储备货币的美元相对新兴市场还有走软的空间。据太平洋投资管理公司(Pimco)驻香港投资组合经理Stephen Chang说,尽管美元相对于主要货币已经下跌,但按贸易加权计算仍上涨了约2%,高于2019年的平均水平。他说,美国新的经济刺激计划的通过将是一个重要的里程碑。

(来源:CFCT、彭博)

(来源:CFCT、彭博)“我们仍处于美元贬值的早期阶段,”Chang说。“需要关注的一个重要因素是,第四阶段的财政刺激方案是否会在美国获得通过,否则,财政支持的中断将导致重大风险规避和美元看涨事件。”

随着特朗普政府努力控制疫情,以及美联储承诺提供无限流动性以支持遭受重创的经济,美元面临越来越大的压力。彭博美元现货指数自3月份的高点以来下跌了10%,而对冲基金两年来首次转为看跌美元。美国国会正试图打破在新协议上的僵局,此外,其创纪录的刺激计划已经引发了投资者对通胀的担忧。美联储主席鲍威尔周四暗示,决策者对较高的通胀水平感到满意,这意味着美国利率将在更长时间内保持在较低水平,之后美元可能还会进一步走软。

全球央行年会强化货币长期宽松预期

日前,素有全球货币政策“晴雨表”之称的杰克逊霍尔全球央行年会落下帷幕。此次央行年会主题为“展望未来十年:对货币政策的启示”,在年会上,美联储平均通胀目标制“靴子落地”,暗示低利率的货币政策环境将长期存在。根据多位央行官员表态,全球货币政策预计在未来一段时间仍将维持宽松。

在此次全球央行年会上,英国央行行长安德鲁·贝利表示,英国央行还有很多工具“弹药”,包括必要时实施负利率政策。

欧洲央行首席经济学家菲利普·莱恩在全球央行年会上表示,欧洲央行的政策有助于将欧元区经济带上复苏正轨,根据通胀前景,必要时央行会对政策做进一步调整。莱恩表示:“货币政策挑战包括两个阶段,一旦负面冲击被充分抵消,第二阶段将确保适当调整疫情后的货币政策立场,以便及时向中期通胀目标靠拢。”

邮储和中信银行已参与央行法定数字货币项目

据媒体报道,中国央行法定数字货币项目除了国有四大行、阿里、腾讯和三大移动运营商参与之外,邮储银行已经于今年5月接入,而且股份制银行中,至少中信银行也已经参与其中。在使用场景上,除了可能的公用事业使用场景如公务员工资等,目前计划或者已经与央行数字货币展开技术测试的流量场景端至少包括美团、滴滴、bilibili和一款服务政企的办公应用蓝信。

超70个境外央行或货币当局将人民币纳入外汇储备

中国央行日前发布的《2020年人民币国际化报告》显示,截至2019年12月,有超过70个境外央行或货币当局将人民币纳入官方外储。人民币跨境使用也保持快速增长,2019年1-12月人民币跨境使用超过19.67万亿元,同比增长24.1%。人民币目前为全球第五大支付货币,次于美元、欧元、英镑和日元。

中国政策科学研究会经济政策委员会副主任徐洪表示:“人民币作为国际货币的三大功能加在一起,目前发挥的作用在全球所占份额大概是3.2%。相比之下,美元是52%,欧元是26%,日元是4.4%,英镑是4.0%。这种状况显然与中国经济地位是不相称的,人民币国际化还有较大的提升空间。”

中国人民银行金融研究所所长周诚君日前表示,当前境外非居民投资者对持有人民币资产有很大需求,应建立一个全球的人民币外汇交易市场,让投资者在持有人民币资产后能按照当地法律法规在当地外汇市场进行套期保值和外汇交易。