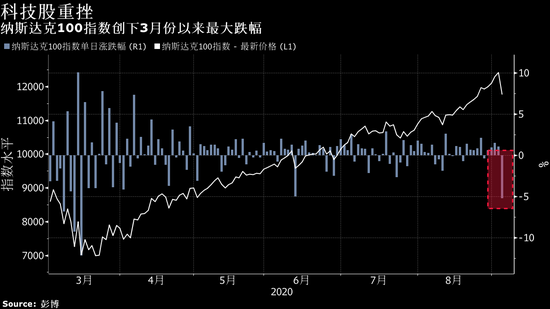

纳斯达克市场周四的暴跌,给了投资者一个有关期权市场杠杆的血淋淋的教训。

基准指数的下跌就已足够残酷,纳斯达克100指数跌幅都到了6%,合市值蒸发了约7300亿美元。而个股期货合约的下跌就更为显著了,有些在几个小时内就跌光了价值。最近几周,看跌期权和看涨期权的成交量一直在爆炸式增长--尤其是看涨期权,其中很多都是散户的小单。

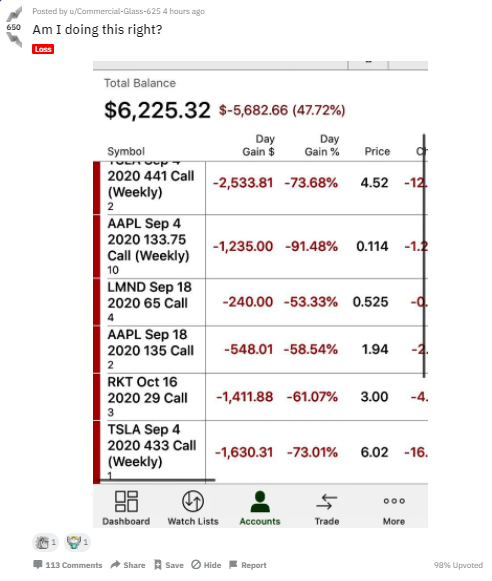

尽管在市场暴跌时期权很容易发生重大亏损,而且也有很多选准了时机的看跌期权的例子,但这次下跌对多头来说尤其恐怖。苹果公司股价下跌8%至121美元,而将于次日到期、执行价125美元的相应看涨期权暴跌了89%。特斯拉股价下跌9%至407美元,而押注该股将于周五(期权到期日)前达到500美元的看涨期权下跌了90%。还有随着Zoom Video Communications Inc.股价触及381美元,执行价420美元的相应看涨期权实际上就变得一文不值。

选错了时机的期权交易危险巨大。新手交易员对这些问题的了解程度,是华尔街的一个争论点,当小散户们8月份不停在推特上显摆自己的盈利证据时,资深交易员只是带着怀疑的态度旁观。不管小的日内投资者们之前是否预见到了风险,他们在周四之后对风险都有了更好的领悟。

“许多新手投资者可能是第一次吃亏,”Oppenheimer机构股票衍生产品负责人Alon Rosin说。“他们什么时候会栽个大跟头?就是今天了。”

期权市场中散户投资者的活动不断增多。距离到期时间还剩不到两周的个股期权的成交量现在占期权交易量的69%,与7月末的峰值75%(可追溯到2013年的高盛数据里的纪录水平)相去不远。BTIG LLC称 ,合约的短期性,是散户投资者的一个明显特征。

“散户投资者一直是短期看涨期权--1周期、1月期期权--的大买家,”BTIG首席股票和衍生品策略师Julian Emanuel在彭博电视台说。“2000年的时候没有这种现象,因为那时没有1周期期权,但是这种热情是2000年的一个重要组成部分。”