原标题:20家新三板保险中介中期业绩出炉:半数营收缩减,8家净利滑坡

作者:雷赛兰

近日,20家新三板挂牌的保险中介披露中期业绩,10家营收规模缩减,8家净利下滑,仅有6家营收和净利同比双上行。业绩下滑原因主要有二,一是疫情冲击,导致保险中介业务受损;二是“报行合一”持续发挥影响,手续费、佣金下降压力短时间内难以消除。

阴霾笼罩之下,新三板保险中介并未放弃前进,降本、增效、提质、创收成为主要调整方向。营收上,坚定寿险转型思路,维持财险市场的客户留存率,借助线上化手段,加强业务拓展,以提高营收能力;成本上,强化内控、关闭亏损子公司或分支机构。此外,政府补助与社保、房租减免等也在帮助新三板保险中介共渡难关。

值得关注的是,受益于政府补助、交易性金融资产公允价值变动损益等因素,部分保险中介净利润显著高于扣非净利。在业内看来,这些非经常性损益短期内对净利润有较大影响,但属于一次性的影响,若要提高持续盈利实力,保险中介应结合宏观环境,制定清晰战略规划,形成自身核心竞争力。

疫情冲击叠加佣金下滑压力,仅6家中介营收净利增速双上行

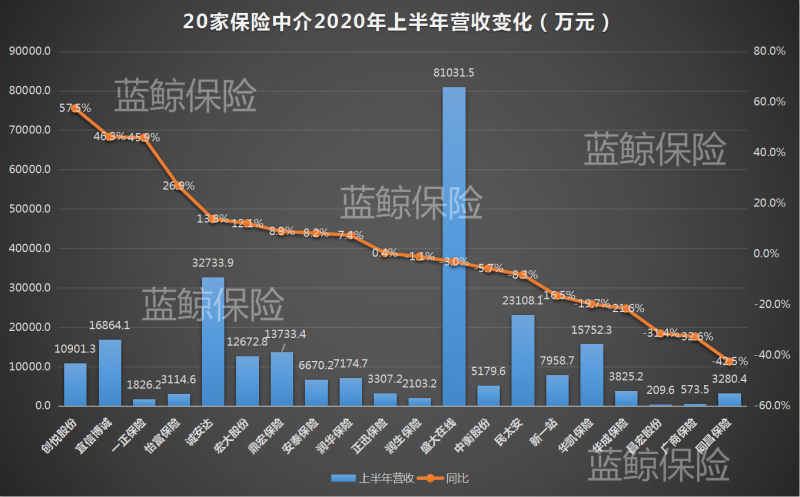

从营收看,上半年,20家保险中介中,10家营收同比出现增长,10家出现下滑。

其中,同昌保险营收缩减规模最大,降幅为42.5%;其次,广商保险、昌宏股份营收同比下滑超3成;华成保险、华凯保险、新一站降幅均超一成;此外,民太安、中衡股份、盛大在线、润生保险均出现10个百分点以下的降幅。

营收下滑,多家保险中介直指新冠疫情因素。一方面,受新冠疫情影响,消费需求出现萎缩,如汽车销售市场和环境整体不够乐观,客户购买力下降,消费更为谨慎。另一方面,疫情对中介公司展业形成阻碍,尤其是一季度冲击颇大,业务推动受到较大影响。

不仅如此,若将视角拓展更远一步来看,车险费改尚在推进中,多家保险中介坦言:“受‘报行合一’的影响,公司获得的佣金及手续费下降,行业竞争加剧,导致营收出现一定程度下滑。”事实上,近年来,已有不少保险中介主动在缩减财险代理规模,加大寿险代理业务发展,但短期内完成业务转型与切换并非易事。

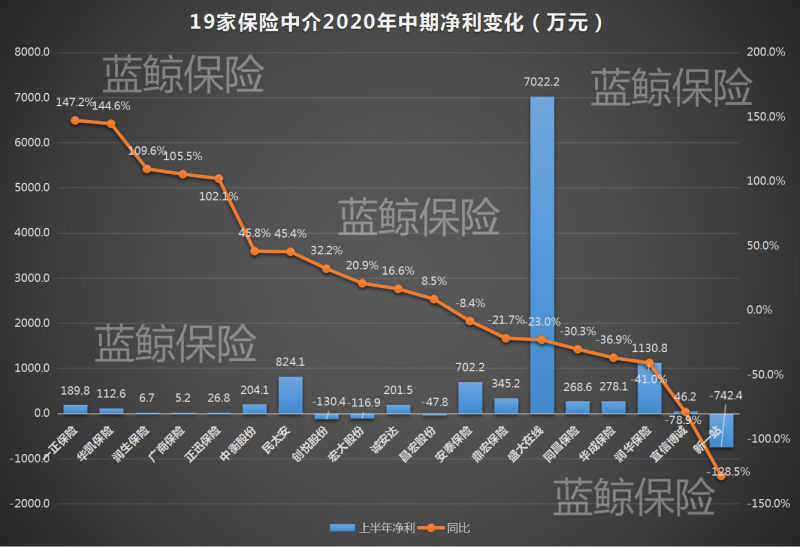

利润方面,共有12家保险中介同比为正数,8家同比为负数。

具体来看,刚于2019年挂牌成功的怡富保险,今年上半年便成以5193.5%的同比增速成为保险中介净利润增长的黑马。不过,和保险中介的行业龙头——盛大在线相比,营收规模和盈利能力还相差甚远。

还有11家中介净利润实现不同程度的增幅,其中,创悦股份、宏大股份、昌宏股份3家中介机构并未扭亏,但分别已减亏了192.5万元、147.8万元、52.3万元。

结合营收增速看,在披露中期业绩的保险中介中,仅有正迅保险、诚安达、一正保险、怡富保险、创悦股份、宏大股份6家机构,实现了营收和净利润同比的双上行。进一步看,怡富保险和诚安达维持营收和盈利稳增长趋势,一正保险、正迅保险则扭亏为盈。

再来看另8家中介机构,新一站增速垫底新三板保险中介,净亏损由去年同期的324.94万元变为742.42万元,同比下滑128.5%;宜信博诚以-78.9%的增速次之;润华保险、华成保险、同昌保险、盛大在线、鼎宏保险、安泰保险6家机构净利润也出现不同程度的下滑。

其中,新一站成为唯一一家亏损加剧,且营收下滑的保险中介。对此,新一站并未直接透露亏损加剧的原因,但表示了因疫情期间,人员出行减少导致旅行险及货运险等减少,进而导致营收下滑。

值得一提的是,今年以来,安泰保险、汇中保险、汇安保险相继撤离新三板,却没有一家保险中介机构申请挂牌。此外,众信易诚或因迟迟不履行信披义务,将被强制摘牌。

有业内人士向蓝鲸保险表示,“挂牌意愿冷淡,却相继离场,或与新三板保险中介融资难、运营成本高、业绩信披压力大有关;随着科创板、创业板注册制的实施,预计今后新三板对保险中介的吸引力将大打折扣;就算部分中介有上市意愿,但资格若不符合相关要求,也难以挂牌上市”。

政府补助增厚短期利润水平,业内:长期还需形成核心竞争力

面对外部冲击,如何扎实根基,稳中求进成为新三板保险中介要思考的问题。年内,新三板保险中介主动出击,已采取多种措施提升盈利能力。

对于新三板保险中介来说,营收与成本的变化可直接影响利润的表现,除了坚守向寿险转型布局外,“开源节流”已成为统一意识。

持续优化业务结构,加大寿险业务拓展力度,缩减财险业务或以营销活动提高财险业务的客户留存率与保险继续率的整体转型趋势仍在延续。

举例来看,华凯保险梳理经营管理流程,和重点保险公司建立合作;润生保险铺设分支机构,加大寿险保险代理销售的支持力度,寻找业务盈利点。上半年,润生保险寿险代理业务收入为1173.5万元,占营收比重由52.9%提升至55.8%;财险代理收入为929.7万元,占营收比重由去年同期的47.1%降至44.2%

业务拓展方面,优化线上出单展业系统,整合线上线下资源,和第三方科技平台结盟互惠,挖掘保险产品新市场。人力方面,提高佣金支出,吸引行业人才,增加人才黏性;强化培训,推进人才质效提升,推动公司规范经营水平,提高保单获取能力及市场认可度。

与此同时,降本增效成为另一项手段。内部管理上,保险中介以系统化工具替代传统人力,提高效率的同时,降低佣金成本。此外,砍去盈利不足的子公司、分公司也是一项止损举措。举例来看,上半年,诚安达撤并了效益不佳的分公司。

值得关注的是,蓝鲸保险梳理发现,上半年,部分保险中介净利润远优于扣非净利润。事实上,利润水平还有一项不可忽视的因素,即政府政府补助、交易性金融资产公允价值变动损益、营业外支出等非经常损益会计项目。

根据中期业绩报,一正公估、民太安等机构均提及国家相关优惠政策减轻了其公司经营压力;中衡保险则直言,净利润的大幅增长主要得益于其它收益中的政府补助的大幅增长,尤其是基地建设奖补兑现105万元。换句话来说,外部非经常性损益所带来的收入增厚了这类保险中介的利润水平。

经济学家宋清辉向蓝鲸保险提示到这种盈利模式下的风险,“严重依靠政府补助撑业绩的保险中介公司,业绩风险极高,若公司不再具备相关优惠或补助条件,不但其利润水平直接受到重挫,还可能对公司的经营发展造成巨大的负面冲击,进而影响公司的长远健康发展”。

中国精算师协会创始会员徐昱琛则向蓝鲸保险分析指出:“政府补助等非经常性损益属于短期的、一次性的影响,对于盈利来说,肯定是不能长久的。”

在徐昱琛看来,“如果保险中介想要获取持续稳定的盈利能力,应结合宏观环境,制定清晰战略规划,建立自身核心竞争力。如形成信息技术、代理人规模、中介费用谈判等优势”。