新浪财经讯 7月31日,上银核心成长混合(A:009918 C:009919)正式发行,募集期2020-07-31至 2020-09-23。业绩比较基准:中证500指数收益率*80%+中债综合全价指数收益率*20%。

该产品所称“核心成长”是指公司具有较好的财务基本面,同时其在自身所处领域有着较强的经营优势,具备较好的发展前景、盈利能力以及成长潜力。采用量化指标筛选股票样本,并可结合基本面分析研究,在考虑公司核心竞争力的前提下,对上市公司的成长属性进行精细刻画,重点关注近期具备较好成长性、成长趋势明显、成长质量良好的优质行业或公司。

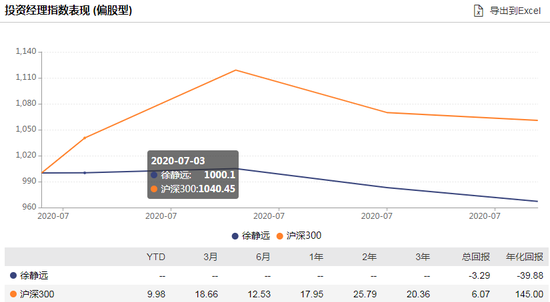

基金经理徐静远,康奈尔大学硕士研究生,特许金融分析师(CFA),金融风险管理师(FRM),4年以上投研经验。投资经理年限0.08年,历任管理基金数1只,在任管理基金数1只,在管基金总规模5.02亿元。任基金经理的公司数1家。在任产品还在建仓期。

策略:量化指标筛选股票样本+基本面研究 重点关注成长质量良好行业与公司

该产品股票投资占基金资产的比例为 60%-95%,其中投资于该产品界定的核心成长主题相关证券的比例不低于非现金基金资产的 80%。

投资策略,主要通过定量与定性结合的方法研究宏观经济周期、行业景气度变化、上市公司的基本面以及成长潜力,投资于有核心竞争力的成长型上市公司,在严格控制投资风险的前提下,追求基金资产的长期稳定增值。该产品所称“核心成长”是指公司具有较好的财务基本面,同时其在自身所处领域有着较强的经营优势,具备较好的发展前景、盈利能力以及成长潜力。核心成长为主题,将重点配置营业收入稳健、盈利质量良好、利润加速增长的优质成长型上市企业,同时关注企业的综合估值和安全边际水平。“核心”体现在公司的核心竞争力上,通过对上市公司企业规模及流动性、盈利能力、行业竞争力等多方面进行深入研究和刻画,挖掘出具有核心竞争力的公司。“成长”体现在公司持续成长能力和潜力上,从营业收入增长率、净利润增长率、PEG 指标等多维度衡量公司成长潜力,并进行横向比较选取具有持续成长优势的公司。具体行业包含但不限于:计算机、电子、通信、传媒、医药生物、国防军工、电气设备、机械设备、化工、建筑材料、轻工制造等。

大类资产配置策略,将通过“自上而下”的定量分析和定性分析相结合的方式,从宏观面、政策面、基本面和资金面等多个维度进行综合分析,确定基金资产在股票、债券及货币市场工具等各类别资产间的分配比例,并根据市场情况和各类资产风险收益特征变化,在本基金的投资范围内进行适度动态配置。

股票投资策略,采用量化指标筛选股票样本,并可结合基本面分析研究,在考虑公司核心竞争力的前提下,对上市公司的成长属性进行精细刻画,重点关注近期具备较好成长性、成长趋势明显、成长质量良好的优质行业或公司。这些行业或公司处于自身景气度较好的周期,具有内生或者外部因素驱动(如产业技术突破创新,契合政府政策导向等),符合社会经济发展趋势,具有持续成长的潜力。

债券投资策略,将在控制市场风险与流动性风险的前提下,根据不同债券类金融工具的到期收益率、流动性和市场规模等情况,并结合各债券品种之间的信用利差水平变化特征、宏观经济变化以及税收因素等的预测分析,综合运用久期策略、期限结构策略、类属资产配置策略、回购套利策略等,对各类债券金融工具进行优化配置,提高基金资产的投资收益。

基金经理:徐静远在任1产品管理总规模5.02亿 在任产品还在建仓期

徐静远,康奈尔大学硕士研究生,特许金融分析师(CFA),金融风险管理师(FRM),4年以上投研经验。历任上海东方证券资产管理有限公司量化研究员、高级量化研究员。现任上银基金基金经理。2020年7月起担任上银中证500指数增强型证券投资基金基金经理。

Wind数据显示,徐静远投资经理年限0.08年,历任管理基金数1只,在任管理基金数1只,在管基金总规模5.02亿元。任基金经理的公司数1家。

数据来源:wind 截止日期:2020-07-24

数据来源:wind 截止日期:2020-07-24风险提示:基金有风险,投资需谨慎。本文中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金经理过往业绩不代表未来产品业绩的预示或预测。