热点栏目

热点栏目摘要:

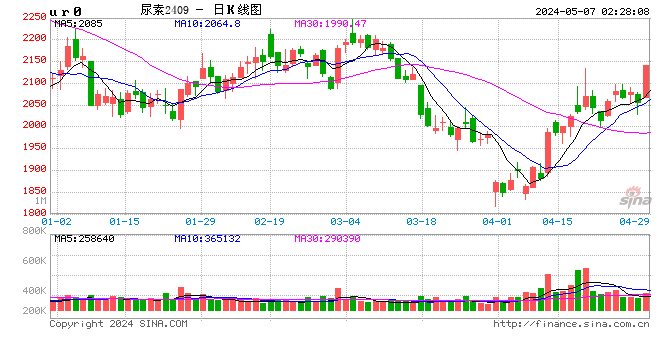

7月份尿素主力期价底部宽幅震荡,月底在印标消息频发影响下,价格波幅显著增加。

展望8月份,我们认为尿素09合约价格上行驱动亦有限。首先,印标政策变动频繁导致后续国内尿素能否顺利出口仍存在较大的不确定性,该因素的变化后续或加剧尿素价格的波动性。其次,需求端依然难言乐观,农需持续季节性转淡,工业需求也仅复合肥开工季节性走高,其他领域需求表现疲弱,对于原料尿素的提振较为有限。此外,尽管8月份依然存在部分装置检修计划,但企业利润尚可情况下,日产缩量或有限,对价格拉动亦或有限。因此,整体来看,我们认为8月份尿素供需整体依然偏弱,价格恐面临下行风险,且需持续关注印标动态。

操作上建议关注逢高沽空机会为宜,建议入场区间[1600,1640],目标区间[1530,1550],止损1670。

一、七月行情概述

7月份尿素主力期价底部宽幅震荡,月末在印标消息刺激下价格放量上扬并突破前期阶段性高点阻力创新高,但随后价格因印标出台新条款而大幅下挫,而后印度再次取消部分条款使得中国货源出口再次成为可能,价格再次拉升。整体来看受印标影响,尿素价格波幅增大。基本面角度来看,本月供需情况并未明显改善,尽管月内装置检修犹存,但开工、日产压力不减,供给端缩量相对有限,而需求方面则较为疲软,农业需求逐步转淡,工业需求支撑有限,供需整体呈现偏弱态势。此外,外盘油价以及宏观向好也一定程度上给予尿素价格提振。

展望8月份,我们认为尿素09合约价格上行驱动亦有限。首先,印标政策变动频繁导致后续国内尿素能否顺利出口仍存在较大的不确定性,该因素的变化后续或加剧尿素价格的波动性。其次,需求端依然难言乐观,农需持续季节性转淡,工业需求也仅复合肥开工季节性走高,其他领域需求表现疲弱,对于原料尿素的提振较为有限。此外,尽管8月份依然存在部分装置检修计划,但企业利润尚可情况下,日产缩量或有限,对价格拉动亦或有限。因此,整体来看,我们认为8月份尿素供需整体依然偏弱,价格恐面临下行风险,且需持续关注印标动态。操作上建议逢高沽空为宜,建议入场区间[1600,1640],目标区间[1530,1550],止损1670。

图1:尿素期货价格走势

资料来源:文华财经,海证期货

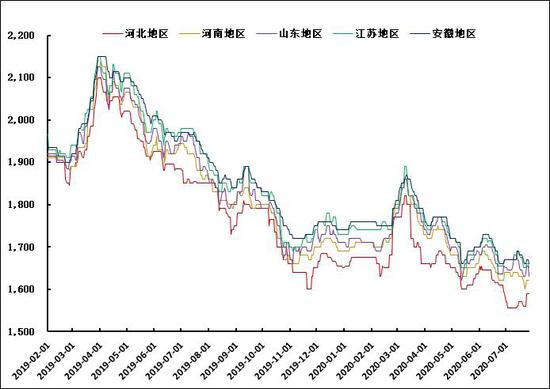

图2:尿素现货市场走势

资料来源:Wind,海证期货

二、印标不确定性犹存,后续发展仍存变数

印标近期对于尿素价格的影响较大。7月份印度连续发布两次招标。7月9日发布2020年第四次招标,2020年7月17号开标,船期到2020年8月20号。但是此次招标最终确认量仅约20万吨。市场预期印度有望再度招标,7月22日晚印度发布新一轮招标,7月30日截标,价格有效期至8月4日。在此消息刺激下,尿素价格大幅飙升并一度封于涨停板,随后两日价格继续放量拉升。但是印标的发展充满变数,月底印度政府发布新条款,投标人不得从与印度接壤的陆地边界国家将采购分包给供应链中的任何分包商,除非该分包商按照命令在印度主管当局登记。该条款对中国出口尿素进行限制,且后续转口贸易也将面临较大不确定性。该印标条款增加后,盘面尿素价格大幅下挫并封于跌停。而后印度MMTC再次发布声明,撤回第二条补充条款,这意味着接壤国家的企业虽不能直接投标,但不在对产地为接壤国家的货源设置障碍,这促使国内货源出口再次成为可能。受此消息提振,尿素盘面价格再度拉升。

整体来看,印标发展的不确定性犹存,后续如何变化仍存一定的变数,这将增加国内尿素价格的波动性,需持续关注。

三、农业需求转淡,工业需求支撑有限

从农业需求情况来看,现阶段农需逐步转淡,对尿素支撑弱化。预期8月份农需依然疲弱,下游刚需支撑较差,不利于尿素改善弱势格局。

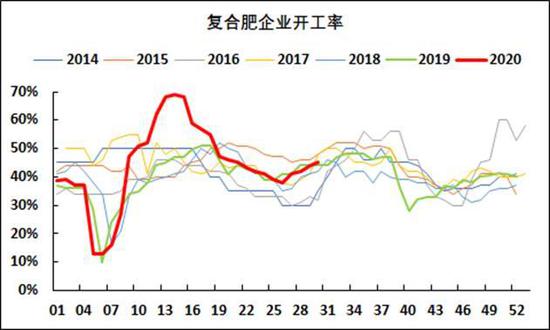

从工业需求情况来看,7月份复合肥开工呈现季节性上扬。据卓创数据显示,截止7月23日,复合肥开工率回升至45%,环比6月底增长7%。目前秋季备肥预收为主,货源下沉缓慢,短期来看复合肥需求较为分散,市场延续弱稳为主,但从季节性来看,8月份复合肥开工依然存提升空间。从现阶段市场表现来看,我们对于8月份的复合肥价格持谨慎态度,对原料尿素的支撑有限。

图3:复合肥开工季节性

资料来源:卓创资讯,海证期货

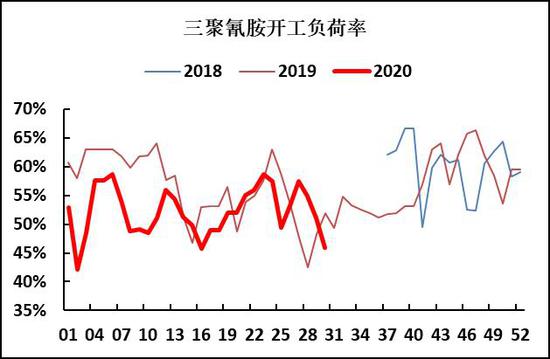

7月份三聚氰胺开工冲高回落,基本维持在5成左右运行。据卓创数据显示,截止7月24日三聚氰胺负荷约45.9%,环比6月底下降7%左右,整体来看7月份三聚氰胺负荷呈现季节性回落走势。展望8月份,从季节性运行情况来看,后续三聚氰胺开工负荷继续下探空间或有限,有望企稳回暖,但考虑到今年出口情况欠佳,料三聚氰胺开工率回升空间跟动能恐将受限,对原料价格支撑有限。

图4:三聚氰胺开工情况

资料来源:卓创资讯,海证期货

四、装置检修尚存,供给端存缩量预期

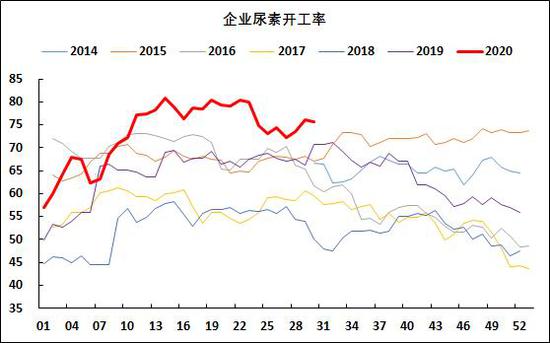

7月份国内尿素开工负荷止跌回升,涨幅相对有限。据卓创数据显示,截止7月23日尿素开工负荷约75.6%,环比上月底提升1.13%;天然气制尿素开工率约73.67%,较6月下降5.02%。分颗粒类型来看,目前小颗粒开工79.63%,中颗粒开工约75.69%,大颗粒负荷约60.1%。

本月尿素开工小幅回升,主要是由于前期停车部分装置陆续复工,加之现阶段企业利润表现尚可,主动停车意愿较低,促使开工小幅上扬。

图5:国内尿素开工率

资料来源:卓创资讯,海证期货

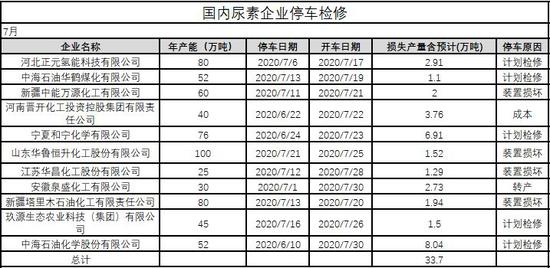

从隆重石化统计的7月份停车检修情况来看,本月装置停车检修损失量约33.7万吨。通过8月份装置停车检修计划统计情况来看,8月预计停车损失量约15.06万吨,较7月或出现明显下降。受此影响,供给端缩量提振或逐步趋于弱化,对价格支撑弱化。

表1:7月尿素检修情况

资料来源:隆众石化,海证期货

表2:8月尿素停车检修情况

资料来源:隆众石化,海证期货

展望8月份,我们认为尿素开工有望小幅回升,但提升空间预计有限。一方面,上游企业利润表现尚可令企业主动降负意愿较低;另一方面,8月份仍有部分企业面临装置检修,尽管损失量预计少于7月,但检修损失对于价格的利多支撑有限。整体来看,我们预估8月份尿素开工小幅走高的概率较大。

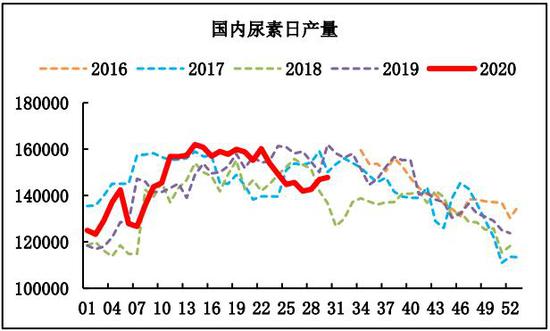

从日产情况来看,7月份日产呈现先抑后扬态势。据万德数据显示,截止7月24日,国内尿素日产约14.8万吨。对于8月份的日产预估,我们认为随着开工负荷的小幅回升,日产量有望进一步增加,但增幅或不大。

图6:国内尿素日产走势

资料来源:Wind,海证期货

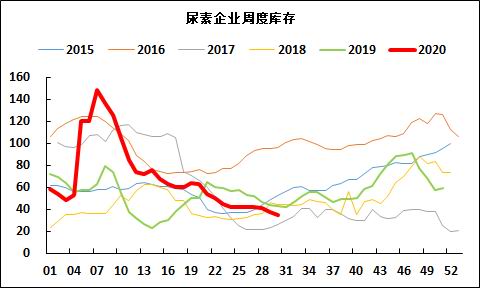

五、产业库存压力不大

7月份尿素上游企业库存继续消化,库存继续季节性下降。据卓创数据显示,7月23日尿素企业库存约34.8万吨,环比上月底库存量下降9.8万吨,库存进一步下降。分区域来看,华北尿素库存降至8.6万吨,东北地区整体库存约2.6万吨,西北尿素库存降至12.8万吨,西南尿素企业库存6.9万吨。7月份尿素库存进一步下降主要受刚需消费支撑。港口库存情况来看,月底库存略有回升。据卓创数据显示,截止7月24日,尿素港口库存约21.53万吨。

图7:尿素企业库存情况

资料来源:卓创资讯,海证期货

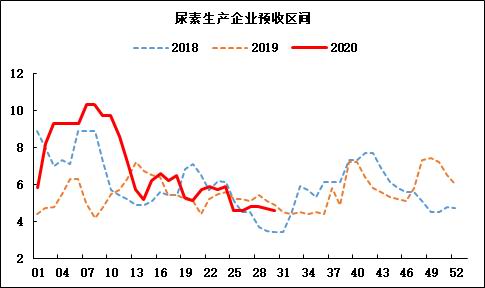

从企业预收情况来看,7月份预收天数继续下探。据卓创数据显示,截止7月23日,企业预收天数约4.6天,同比去年减少9.8%。预收天数的下降一定程度上反映现阶段国内尿素内需趋于疲弱,预收情况欠佳,新单稍显不畅。从季节性走势来看,预计8月份尿素预收有望逐步企稳,但鉴于内需较为薄弱现状,料预收提升空间有限。

图8:尿素企业预收天数

资料来源:卓创资讯,海证期货

六、后市展望及操作策略

综上所述,我们认为8月份尿素供需整体依然偏弱,尿素09合约价格上行驱动或有限,后续仍需持续关注印标发展动态。操作上建议关注逢高沽空机会,建议入场区间[1600,1640],目标区间[1530,1550],止损1670。

海证期货 常雪梅