今日直播:

建信吴尚伟、安信苏铖:聚焦国内大循环,掘金食品饮料投资下半场

招商基金王景、马龙:股市震荡,绝对收益策略带您乘风破浪

易方达石安奇、国信燕翔:乘风破浪的科创

兴证全球基金黄鼎钧:紧追热点,你跑赢大多数人了吗?

掘金大消费|广发汽车张乐(金麒麟分析师):相信均值回归的力量

掘金大消费|中信建投余海坤(金麒麟分析师):传统车风险出尽 电动智能加速变革

掘金大消费|国海医药周超泽:新疫苗、新接种率、新时代——疫苗行业深度分析

开源证券|开源传媒首席方光照:世界在变,游戏看入局、视频看变革、电影看恢复

原标题:2020年8月策略月报:关注极端估值分化后的收敛机会(国信策略)

来源:追寻价值之路

文:燕翔、许茹纯、朱成成

核心结论

2020年以来全球流动性极度宽松环境带来了权益市场的“生拔估值”行情,行情的背后更加引人关注的,是板块间走势和估值出现了高度分化甚至可以说是极端分化。板块间估值差异不断扩大,高估值股票能够持续获得超额收益,低估值策略基本完全失效。根据我们的统计,当前市场的估值分化都已演绎到极致,以75分位数与25分位数比值衡量的市场估值分化程度已经达到了97%的历史分位点,在这种极端行情下,短期内展望8月份,市场存在估值分化收敛的可能性,我们认为,估值的收敛第一步可能是板块内的估值收敛,即部分高度分化行业板块内部出现估值收敛,第二步可能是板块间的估值分化出现收敛。

2020年7月行情回顾:市场全面上涨

7月市场热情高涨,成交额大增,月初市场走出一轮快速上涨行情,虽然随后出现调整,但整体来看7月份主要指数均收获了不错的涨幅。从我们跟踪的主要指数表现来看,沪指7月份大幅收涨,上证综指涨10.9%,是2019年3月以来最大月涨幅;创业板指继续上涨,7月份收涨14.65%,创业板50也继续上涨19.15%。从市场风格来看,月初上证指数在金融地产等顺周期板块带动下快速攀升,创业板指相对走弱,随后快速赶超,整体看7月创业板指相对于上证指数的超额收益仍在扩大。其他指数中,上证50指数上涨10.44%,沪深300涨12.75%,中证500和中证1000指数分别上涨12.2%和13.01%,万得全A收涨13.06%。

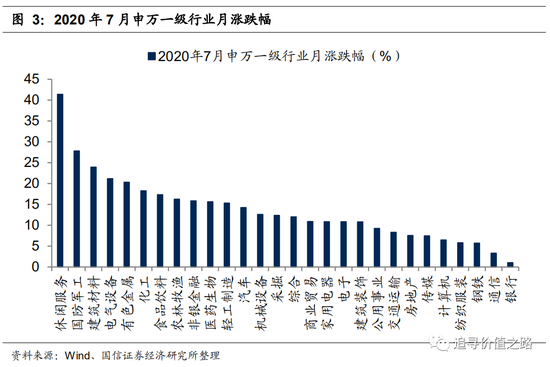

从行业表现来看,7月份28个申万一级行业指数全面上涨。其中,休闲服务板块继续强势上涨,月涨幅超过40%,远远领先于其他行业。国防军工行业收涨27.8%,仅次于休闲服务板块。在大宗商品价格持续上涨的背景下,部分顺周期行业也收获了不错的涨幅,建材、有色金属和化工行业涨幅居前。银行、通信和钢铁行业表现相对较差,7月份仅分别上涨1.02%、3.28%和5.69%。

2020年8月市场展望:关注极端估值分化后的收敛机会

2019年开始的全球流动性极度宽松环境,带来了此轮的“生拔估值”行情。以Wind全A指数为例,从2019年1月初到2020年8月初,Wind全A指数累计上涨64%,这其中,Wind全A指数的市盈率提升71%,从13.0倍提高到22.3倍。换言之,过去一年半多时间内A股市场的股价涨幅,全部都是得益于估值的提升,eps甚至是负增长的。

在“生拔估值”行情下,2020年市场一个鲜明的风格特征在于板块间估值差异在不断扩大,高估值股票能够获得超额收益,低估值策略基本失效。

过去一年里,不论是在市盈率、市净率还是市销率维度,涨幅较高股票的平均估值在行情启动点时都较高,甚至更出现了估值与收益率负向相关的关系,既组合收益率越高在启动点的平均估值也越高,收益率越低平均估值也越低,过去一年里低估值策略明显跑输大盘。

从市场整体的表现来看也是如此。以低市盈率指数相对wind全A股指数的走势作为观测低市盈率公司超额收益走势的指标,可以发现,低市盈率策略的有效性(指跑赢市场整体的超额收益)从2018年底左右至今是失效的,低市盈率组合显著跑输大盘。

这种分化行情演绎至今,也引发了市场对于估值分化的讨论与关注。如果单从总体来看,当前A股市场的估值水平并不高,根据我们统计的数据来看,截至2020年8月3日,全部A股市盈率(ttm)中位数在46.6倍(剔除负值,下同),处于历史50%左右的水平,虽然不是历史底部位置,但也绝对不算高。就算是整体涨幅相对较大的创业板指当前市盈率也仅处于历史68%的分位数水平,离2015年的高点水平仍有一定距离。

但估值的结构分化较大。我们用市盈率75分位数与25分位数的比值来衡量估值分化的程度,比值越高代表估值分化程度越大。从最新的统计数据来看,当前全部A股市盈率75分位数与25分位数的比值已经上升到了3.6倍,处于历史分位数97%的位置,十分接近于2015年的历史最高水平。创业板内部该比值也达到了2.6倍,处于历史分位数90%的位置。

从板块间的相对估值看,科技医药板块与市场整体的估值差距已接近或超过了2015年的高点。具体来看,今年以来计算机板块市盈率中位数与市场整体市盈率中位数比值最高超过了2,击穿了2015年高点时的上限,创历史最高水平,虽然近期有所下降,但当前仍有1.8倍,处于历史分位数94%的极高水平。医药生物板块的相对估值也已经超过了2015年行情的水平,历史分位数在97%,十分接近历史最高位置。通信板块当前相对市盈率水平在1.6倍,处于历史92%分位数水平。

从板块内的估值分化来看,如果以板块内市盈率75分位数与25分位数的比值作为衡量标准,当前绝大部分申万一级行业估值分化水平当前已经位于历史分位数50%以上的位置,过半数行业当前内部估值分化程度历史分位数超过了80%,其中,房地产、医药生物及农林牧渔等行业内部估值分化程度与历史最高水平仅一步之遥。

这种估值分化差异不断扩大的行情背后,反映的是两个重要的远期预期,可以概括为:第一,科技独立自主+券商直接融资;第二,全球永续低利率+消费龙头永续稳定增长。从财务估值模型上说,“永续低利率+永续稳定增长”,对应的是理论上不收敛的无限估值,所以在依靠估值提升的行情中,远期空间非常重要。

但不论是从市场整体、板块间还是板块内多个角度来看,当前市场的估值分化都已演绎到极致,在这种极端行情下,短期内市场或许存在估值分化收敛的可能性,一是部分高度分化行业板块内部或许会出现估值收敛,二是板块间估值差异较大,同样存在估值收敛的动力与可能性。

国信策略:关注极端估值分化后的收敛机会

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。