来源:岳读债市

基本结论

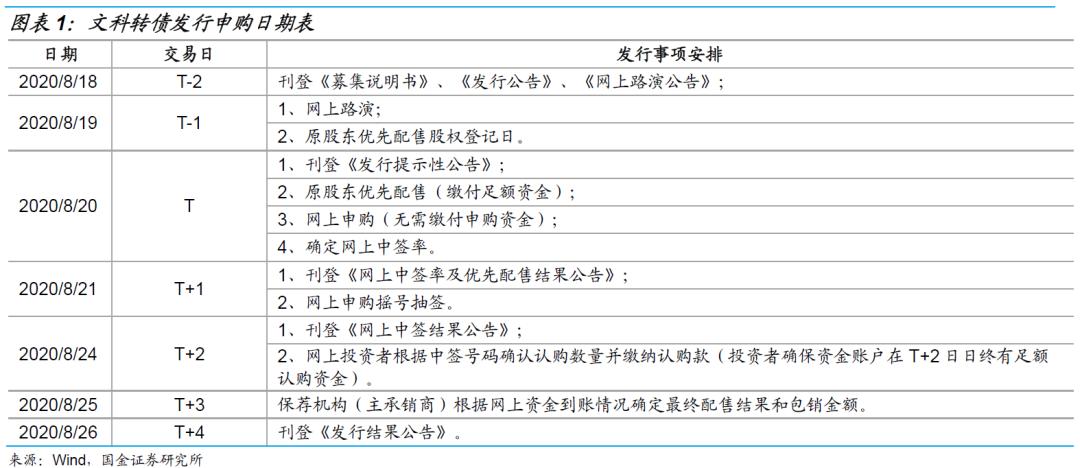

事件:8月17日晚,文科园林发布公告,将于2020年8月20日发行9.5亿元可转债,对此我们进行简要分析,结论如下:

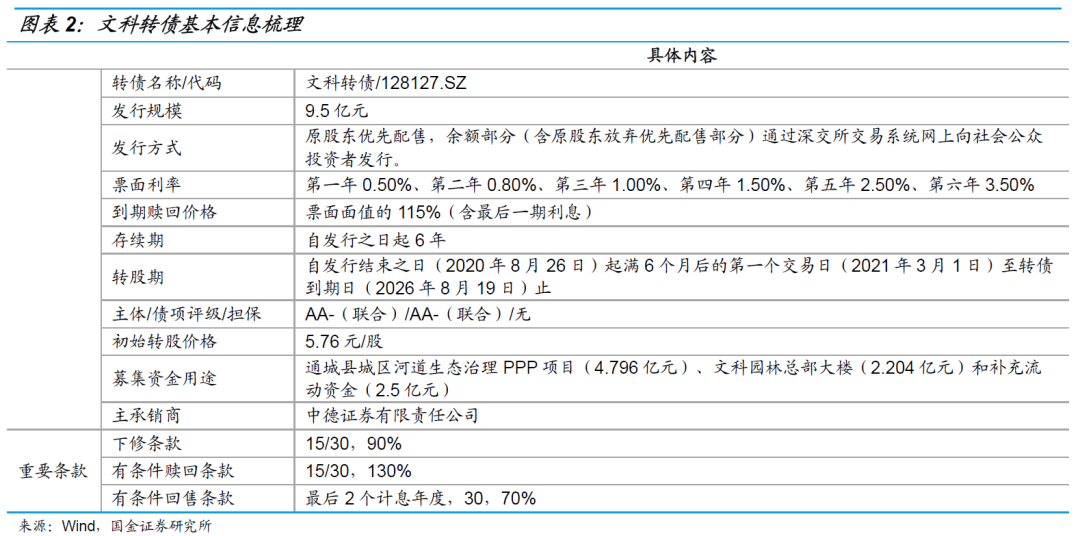

当前债底估值(全价)为82.67元,YTM为3.34%。文科转债期限为6年,债项评级为AA-(联合),票面面值为100元,票面利率第一年至第六年分别为0.50%/0.80%/1.00%/1.50%/2.50%/3.50%。到期赎回价格为票面面值的115%(含最后一期利息),按照中债6年期AA-企业债到期收益率(2020/8/17)6.75%作为贴现率估算,纯债价值为82.67元,纯债对应的YTM为3.34%,债底保护一般。

当前平价为100.69元,下修条款对投资者较友好。转股期为自发行结束之日(2020年8月26日)起满6个月后的第一个交易日(2021年3月1日)至转债到期日(2026年8月19日)止,初始转股价5.76元/股,正股文科园林8月17日的收盘价为5.80元,对应转债平价为100.69元。文科转债的下修条款为:15/30,90%,有条件赎回条款为:15/30,130%,有条件回售条款为:最后2个计息年度,30,70%,下修条款对投资者较友好。

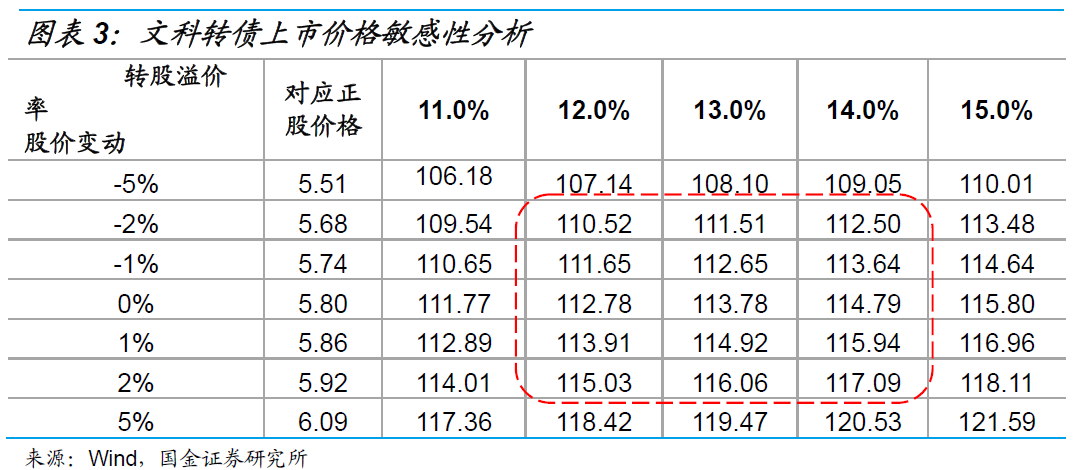

预计文科转债上市首日价格在110.52~117.09元之间。按文科园林最新收盘价测算,当前转债平价为100.69元,略高于面值。综合可比标的,预计上市首日转股溢价率在13%左右,对应的上市价格在110.52~117.09元区间。

预计原股东优先配售比例为71.33%。文科园林的主要股东包括深圳市文科控股有限公司以及自然人李从文、赵文凤等,最新持股比例分别为20.77%、16.45%和6.04%。李从文和赵文凤夫妇为夫妻关系,共同为公司的控股股东和实际控制人。截至目前,暂无股东承诺参与此次优先配售,假设前十大股东80%参与优先配售,其他股东中有60%参与优先配售,预计原股东优先配售比例为71.33%。

预计中签率为0.0039%~0.0054%。文科转债发行总额为9.5亿元,预计原股东优先配售比例为71.33%,剩余网上投资者可申购金额为2.72亿元,预计网上有效申购户数中枢为600万户,平均单户申购金额为100万元,预计网上中签率在0.0039%~0.0054%之间。

整体来看,文科转债当前平价略高于面值,下修条款较宽松,具有一定的吸引力。文科园林是优质的生态环保工程商,资产负债率较低,目前在手订单充足,且合同项目质量较高,受益于基建扩容,全年业绩有望实现较好增长。预计本次转债打新收益可观,建议积极参与一级申购。

风险提示:房地产及环保行业政策波动、市场竞争加剧、客户集中度高、股权质押率高等。

8月17日晚,深圳文科园林股份有限公司(以下简称“文科园林”)发布公告,将于2020年8月20日发行9.5亿元可转债,此次募集资金扣除发行费用后将用于通城县城区河道生态治理PPP项目(4.796亿元)、文科园林总部大楼(2.204亿元)和补充流动资金(2.5亿元)。以下我们对文科转债的申购价值进行简要分析,以供投资者参考。

一、文科转债基本要素分析

当前债底估值(全价)为82.67元,YTM为3.34%。文科转债期限为6年,债项评级为AA-(联合),票面面值为100元,票面利率第一年至第六年分别为0.50%/0.80%/1.00%/1.50%/2.50%/3.50%。到期赎回价格为票面面值的115%(含最后一期利息),按照中债6年期AA-企业债到期收益率(2020/8/17)6.75%作为贴现率估算,纯债价值为82.67元,纯债对应的YTM为3.34%,债底保护一般。

当前平价为100.69元,下修条款对投资者较友好。转股期为自发行结束之日(2020年8月26日)起满6个月后的第一个交易日(2021年3月1日)至转债到期日(2026年8月19日)止,初始转股价5.76元/股,正股文科园林8月17日的收盘价为5.80元,对应转债平价为100.69元。文科转债的下修条款为:15/30,90%,有条件赎回条款为:15/30,130%,有条件回售条款为:最后2个计息年度,30,70%,下修条款对投资者较友好。

总股本稀释率为32.17%。若按文科转债初始转股价计算,转债发行对总股本和流通盘的稀释率分别为32.17%和40.38%,对股本造成较大的摊薄压力。

二、投资申购建议

预计文科转债上市首日价格在110.52~117.09元之间。按文科园林最新收盘价测算,当前转债平价为100.69元,略高于面值。

1)参照平价和评级可比标的新春转债、瀛通转债和华通转债,当前转股溢价率分别为11.16%、18.70%和17.14%;

2)参照同属建筑板块的铁汉转债、洪涛转债和亚泰转债,当前转股溢价率分别为35.06%、2.41%和2.91%;

3)参考近期上市的苏试转债、紫银转债和联诚转债,上市首日转股溢价率分别为16.57%、14.07%和13.58%;

4)正股估值当前处于2017年以来50%分位,低于同业岭南股份和花王股份,股价弹性一般;

综合可比标的,预计上市首日转股溢价率在13%左右,对应的上市价格在110.52~117.09元区间。

预计原股东优先配售比例为71.33%。文科园林的主要股东包括深圳市文科控股有限公司以及自然人李从文、赵文凤等,最新持股比例分别为20.77%、16.45%和6.04%。李从文和赵文凤夫妇为夫妻关系,共同为公司的控股股东和实际控制人。截至目前,暂无股东承诺参与此次优先配售,假设前十大股东80%参与优先配售,其他股东中有60%参与优先配售,预计原股东优先配售比例为71.33%。

预计中签率为0.0039%~0.0054%。文科转债发行总额为9.5亿元,预计原股东优先配售比例为71.33%,剩余网上投资者可申购金额为2.72亿元,预计网上有效申购户数中枢为600万户,平均单户申购金额为100万元,预计网上中签率在0.0039%~0.0054%之间。

整体来看,文科转债当前平价略高于面值,下修条款较宽松,具有一定的吸引力。文科园林是优质的生态环保工程商,资产负债率较低,目前在手订单充足,且合同项目质量较高,受益于基建扩容,全年业绩有望实现较好增长。预计本次转债打新收益可观,建议积极参与一级申购。

三、正股基本面分析

文科园林的主营业务为生态工程施工和景观设计,下游客户包括各级政府部门及其基础设施建设投资主体、房地产开发商等。公司于2015年上市,截止 2020年8月18日,公司股权质押率为45%,其中大股东股权质押比超过90%,质押程度较高。

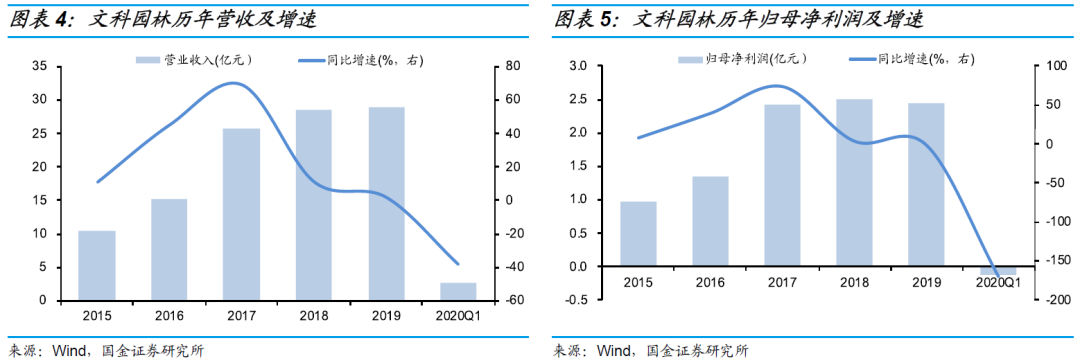

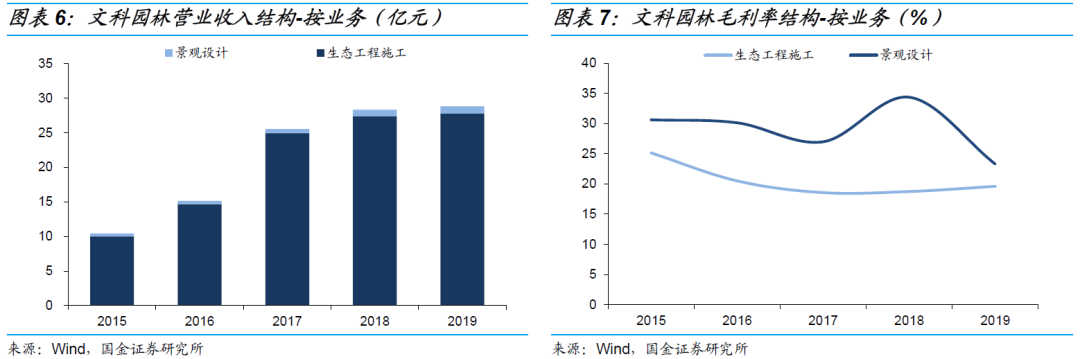

营收和盈利增速大幅回落。2019年公司分别实现营收和归母净利润28.99亿元和2.45亿元,同比变动1.73%和-1.78%,增速分别较上年下滑9.33pct和5.05pct。近两年业绩增速下滑幅度较大主要由于2018年起产业政策收紧致生态环保行业整体竞争加剧、增长放缓。受疫情影响,一季度项目开工时间延迟,2020Q1公司营收同比减少38.44%,归母净利润亏损1200万元,公司二季度已全面复工,预计全年能实现正增长。盈利能力方面,2019公司毛利率为19.68%,净利率为8.46%,均处于行业中上水平,整体盈利能力较强。增长放缓、竞争加剧,

生态工程是公司的核心业务。公司在资质、品牌、业务实施能力和服务质量方面均处于行业高端水平,多次被评为行业优秀企业,大量项目被评为行业内优秀示范项目,在全国具有一定的品牌知名度和市场影响力。公司目前已在全国30余个省市开展经营活动,业务覆盖全国,具备跨区域经营优势。公司业务分为生态工程、景观设计两大板块,其中生态工程是公司的核心收入来源,2019年生态工程和景观设计业务的营收占比分别为96.13%和3.57%。

充足订单支撑全年业绩有望实现增长。受国家“去杠杆”、“稳杠杆”的经济政策影响,2018年后PPP政府项目加强规范管理、政府负债规模控制进一步严格,生态环保行业受到较大冲击。为实现稳健发展,公司将工程项目业务的开拓重点放在回款有保障,付款进度良好的项目方向上,对受政策影响较大的业务进行了主动控制,因此公司业务合同没有大规模扩张,但合同项目质量较高,回款保障程度高。2020年上半年,公司新签合同236个,总金额6.09亿元,截至2020Q2,公司累计签约未完工订单66.06亿元,是2019年全年营收的2.28倍,在手订单充足,为全年业绩增长提供有力支撑。

战略布局教文旅业务。公司在原有园林传统业务、环境综合治理业务基础上,进一步开拓水环境治理、生态业务和文旅等业务类型。2019年公司在武汉投资建成面积达700亩的生态田园研学基地,并收购武汉学知悟达国际旅行社有限公司,以基地硬件与收购的专业研学旅行业务公司软实力相结合,推动K12实践研学事业的发展。教文旅业务今年受到疫情的影响较大,预计未来1-2年会有较大的发展,有望成为公司新的利润增长点。

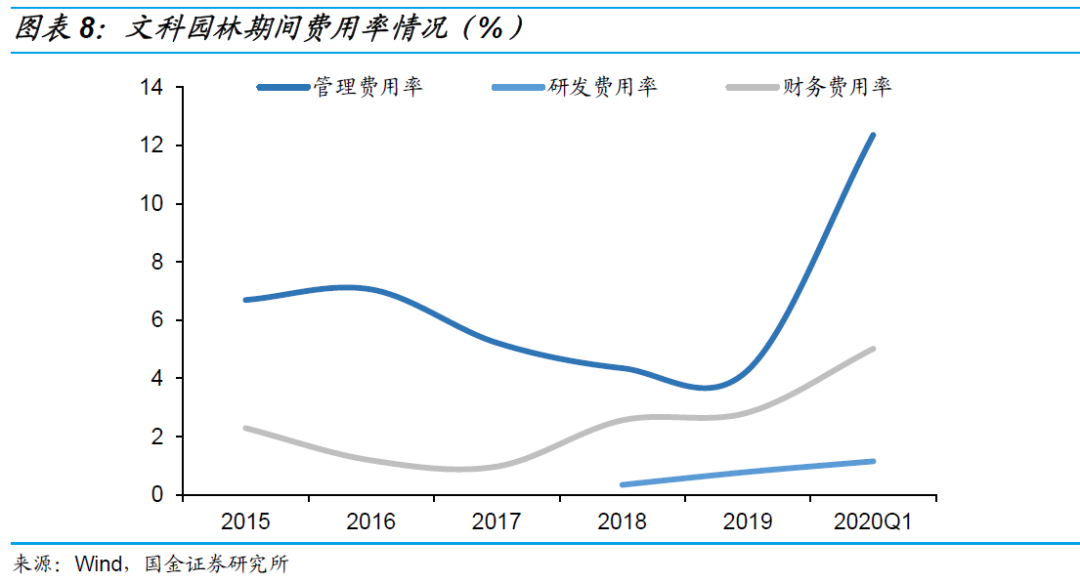

受疫情影响,2020年一季度期间费用率大幅提高。公司期间费用以管理费用为主,2017-2019年公司的管理费用率为4.73% /4.37%/4.29%,呈小幅下降趋势;财务费用率为0.97%/2.56%/2.83%,呈上升趋势,整体成本管控能力较好。一季度公司营收下滑幅度较大,而费用呈现刚性,导致期间费用率大幅抬升。

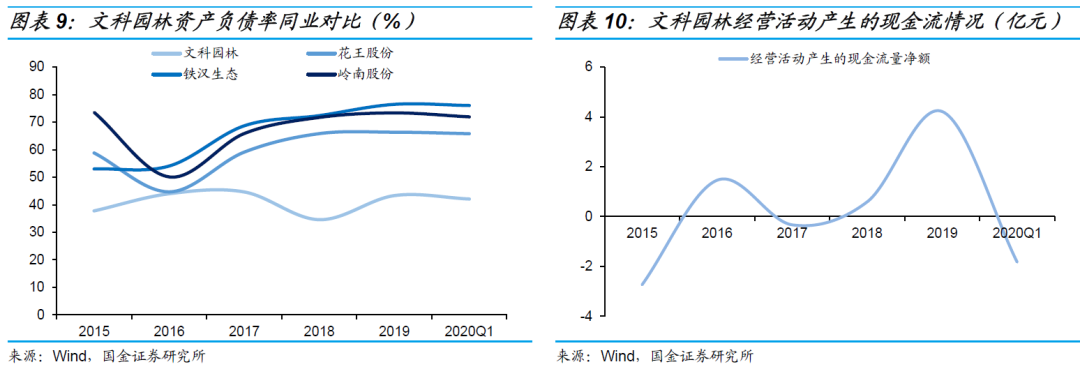

资本负债结构优于同业,现金流波动幅度大。截止2020Q1,公司的资本负债率为42.07%,多年控制在较低水平,显著优于同业。现金流方面,2019年公司经营活动产生的现金流净额大幅改善,达到4.22亿元,为同期净利润的1.72倍。2020Q1经营活动现金流净额再度转负,为-1.83亿元。

四、风险提示

房地产及环保行业政策波动、市场竞争加剧、客户集中度高、股权质押率高等。