原标题:撕掉 P2P 的标签,陆金所 IPO 还有什么故事可讲?

来源:动点科技

作者:郑惠敏

7 月下旬,有传闻称陆金所被最早将于今年年内上市。8 月 10 日,陆金所被传秘密递交赴美上市申请。当事人一贯的不予置评没能抑制外界的好奇心,关于此次 IPO 的各种猜测已经甚嚣尘上。

为什么是现在?

陆金所最早创立于 2011 年 9 月,于 2012 年 3 月正式上线运营,虽然起步比拍拍贷晚了 5 年,这家背靠大树的网络借贷平台还是站上了互联网金融的东风,一跃而起成为了国内知名的 “P2P 大王”。尽管有悖于平安集团董事长马明哲最初类资产证券化平台的构想,陆金所仍快速崛起,其业务规模甚至在 2015 年超越了美国老牌 P2P 平台 Lending Club。

而之后,与 P2P 若即若离的尴尬关系和时不时 “被上市” 的传闻成为了笼罩在陆金所身上解不开的两个谜团。

早在 2014 年 5 月,陆金所就被传将以 1000 亿元估值分拆上市,可消息随后被 CEO 计葵生否认。

2015 年末,计葵生表示陆金所最快于 2016 年下半年启动在港交所上市,且得到了平安集团 CFO 姚波的证实,之后又被爆或于 2017 年一季度递交赴港上市申请。但后来上市一事似乎一度被搁置。

直到 2018 年,多家金融科技公司掀起赴美上市潮,经历 C 轮融资的陆金所也身价暴涨,估值一度达到 394 亿美元,上市一事又被拿到台面上讨论,且传得有鼻子有眼,“2018 年上半年在港交所上市,最高募集资金 50 亿美元。” 可当年直到汇付天下港交所敲钟成为移动支付第一股,点牛、微贷网、品钛、360 金融等公司赴美 IPO 尘埃落定了,陆金所仍然没有要上市的苗头。

究其原因,与国内对互联网金融的政策逐渐收紧是分不开的。2015 年 3 月,许是提早觉察出监管动向,陆金所磨刀霍霍向自己,开始主动剥离 P2P 业务,直到 2016 年年底,P2P 业务由陆金服独立运营。此后,长期野蛮生长的 P2P 行业进入声势浩大的暴雷潮,其中不乏百亿级头部平台中招。到 2019 年 7 月,陆金服也彻底退出了 P2P 业务。

此外,陆金所代销资管计划 2017 年、2018 年连续多次踩雷逾期项目引发大规模投诉和集体维权,对陆金所乃至平安集团的商誉都造成了较大的损害。直到 2019 年 8 月,仍有暴雷资管项目投资人前往平安总部拉横幅维权。此时上市,显然不是明智的选择。

时间来到 2020 年,P2P 行业风险出清,平台全面清退,陆金所开始转型提供金融资产交易信息服务,并拿下一块重量级金融牌照——平安消费金融公司获准开业,在金融版图上,陆金所终于有新故事可以讲了。

也有业内分析人士向动点科技表示,陆金所此时上市的另一重原因在于风投持有时间太长,急于变现退出。

为什么是美国?

就在京东数科进入科创板上市辅导期、蚂蚁集团官宣谋求 A+H 同步上市,TechFin 巨头第一股呼之欲出的节点,陆金所却被传出递交赴美上市申请。业内普遍猜测选择美国上市是为了服务陆金所国际化的发展战略,有知情人士透露,陆金所的许多投资者和债权人都在纽约。

可在美国资本市场门槛渐高、境内上市政策放宽、科创板制度设计逐渐完善的大环境下,中概股回归已成为大趋势。

并且,2017 年~2019 年期间集中赴美上市的一批金融科技股表现并不好,除了先在国内被立案后被纳斯达克停牌的点牛金融之外,小到爱鸿森、大到拍拍贷、趣店、品钛在内的 10 多家金融科技股都已跌破发行价、市值缩水严重,当中更有一半以上的公司股价跌至 1 美元以下,走到了退市的边缘。国外投资者对于互联网金融显然已经不再看好了,即使陆金所已然退出了这块业务,恐怕短时间内也无法改变资本市场的认知。

表面上看,平安集团这棵大树下的陆金所就像一只反射弧超长的鸟儿,做什么都慢了一拍。在金融科技概念股的红利期因为各种原因错失了机会,而同类企业在西方资本市场遇冷时它却颤巍巍地准备试水。

对此,经济学家、新金融专家余丰慧教授有着不同的观点。

“虽然眼下美国对中概股加紧审查,美国财政部长也表示,不符合美国会计准则的中国企业 2022 起将被退市。但实际上这是一个最基本的要求,因为美国的会计准则实质上也是国际通用的规则,要求赴美上市的中国企业遵守这种会计准则合情合理,无论是从公司法和会计法角度出发,都应该严格执行。如果不符合规定,对于公司来说永远都是个隐患。

而且近年来,港交所 A 股化的倾向加强,香港金融中心的地位逐渐下降,所以港交所上市的影响力也会下降。实际上今年选择到美国华尔街上市的公司去年同期多了好几倍。因此我认为像陆金所这样的金融科技公司到美国上市反而是一个机会。

“总的来说,陆金所到华尔街上市,并不是一个被动的选择,反而可能倒逼公司把自己信息披露做真实,使财报等更符合国际会计规则的要求,或者说更加规范,可以促进公司内部治理上一个新台阶。”

募集资金怎么用?

知情人士透露,陆金所此次 IPO 计划募集资金 20 亿美元。虽与先前传言的 50 亿美元相差较大,但这个数字依然让今年之前上市的十几家金融科技公司望尘莫及。

其中,只有 2017 年上市的趣店、拍拍贷、乐信、融 360 募集资金超过 1 亿美元。彼时,金融创新的风口还没有过去,西方资本市场对来自中国的互联网金融企业尚有青眼。到了 2018 年,即使是号称金融科技巨头第一股的 360 金融,当年的 IPO 规模也只有 5100 万美元。

IPO 募集到的资金怎么用?拍拍贷、融 360、趣店在当时的招股书中基本都提到了研发运营、市场拓展、投资并购等方面。这些用途对业务版图无限扩张的对陆金所来说当然也必不可少,只是除了这些,陆金所恐怕还有另一重考虑。

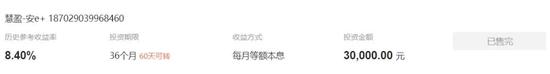

虽然名义上已彻底退出了 P2P 业务,陆金所仍没有完成存量业务的消化,点开陆金所官网网贷一栏,仍有年化收益 8.4%,投资期限 3 年的超长标的显示已售罄,但未全部到期。

按照网贷定期产品的规则,借款人的还款日期不会提前,要完成存量清理,平台只有与出借人协商提前兑付。在以往退出平台的所谓兑付方案中多为打折兑付等另出借人普遍难以接受的方案,且多数出具方案的平台也并没能如约兑付,最终以非法吸存等原因被立案。

虽然在出借人的想象中,平安集团的背景如同令人心安的信用背书,陆金所必不至沦落到经侦介入的境地,但实际上,陆金所处境的确有点尴尬。

上述行业人士指出,拿平安集团的钱去填补陆金所的亏空,从法理上讲不通,且很有可能被小股东投诉,“最好的办法还是陆金所自己消化掉,这样问题最小。”

这样一来,不免有人猜测,陆金所是不是要用 IPO 募集到的资金去兑付 P2P 出借人的出借资金。

在国内,拿上市募集资金去还债这条路基本是被堵死了,早在 2016 年 6 月,中国证监会就明确规定 “募集配套资金不能用于补充上市公司和标的资产流动资金、偿还债务”。

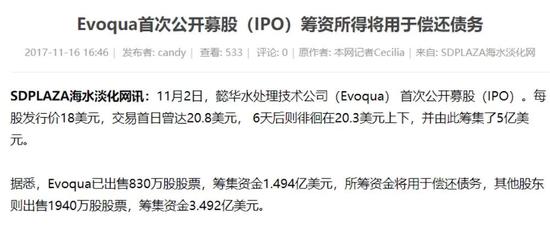

而美国证监会对于这块的规定还不明朗,且有过美股上市公司将所筹资金将用于偿还债务的先例。

2020 年,陆金所 9 岁了,除了处理好跟 P2P 剪不断理还乱的诡异关系,也该思考怎么凭借金融科技向资本市场讲出新故事了。