原标题:恒天财富踩雷 揭“中植系”危局

来源:财经无忌

恒天财富似乎流年不利,近些年一直处在风口浪尖上。今年,恒天财富再次踩雷,嘉信壹号和贰号私募基金到期,投资者等待三年半后,不仅没有拿到半分钱的收益,本金也只拿回六成。

其背后的原因是该基金标的天翔环境暂停上市,公司大股东邓亲华、邓翔父子俩从2018年上半年开始违规占用公司资金,截止今年5月底,天翔环境的金融机构借款累计将逾期约37.4亿元。

恒天财富此番再次踩雷的背后预示了什么?恒天财富是否如投资者投诉的那般“明股实债”,虚假包装产品?

代销套路下

标的选择成致命伤

除了近期踩雷的嘉兴壹号和贰号,近几年恒天财富多次踩雷,往前回溯:

今年3月,2017年代销的私募股权产品《盛世景新机遇并购股权3号基金》,目前产品对标的四家公司无一成功IPO或并购,到期无法兑付。

今年1月,2015年代销的大成创新资本管理公司发行并管理的《岁兰千里并购专项资管计划》到期无法兑付。

2019年8月,2014年代销的辅仁药业并购基金《金元惠理开药并购二期》和《金元百利开药并购三期》,300多名投资者6年还未退出。

2018年,金融去杠杆的压力下,产品频频爆雷,旗下基金入手长生生物一个季度亏损1亿。

2017年,*ST天马与恒天融泽合资设立并购基金,后恒天融泽要求*ST天马支付9.57亿元欠款。

2015年,恒天财富为乐视发行规模超3亿的《恒天财富稳益十二号乐视基金》系列产品,用于向乐视发放贷款。

相继踩雷的背后,镜头拉至众多投资者,维权不停,控诉不断:

2020年3月,投资人表示:“曾接受过恒天财富理财顾问的多次推荐和高收益承诺,不料产品成立后,宣称的跟投金额由5000万变成到手的合伙协议里仅剩的100万。”

2019年8月,多位投资人向媒体爆料称:“恒天财富在销售辅仁药业并购基金时,把高风险的股权投资品种包装成低风险的债权投资品种误导投资人,涉嫌合同欺诈,误导、虚假宣传。”

2018年12月,上百名投资者爆料称:“《岁兰千里资管计划》将股权投资产品宣传成固收产品。”

如果说投资者带不理智情绪,那么镜头转至恒天财富曾经的工作人员:

其一,曾在恒天财富工作两年的理财顾问在接受《国际金融报》采访时称,“恒天财富几乎90%的产品都宣传说是固定收益产品,他们一直是这个套路。”

其二,根据采访,自称曾在恒天财富工作过的网友通过网络论坛爆料称,“很多股权、并购之类的高风险产品,打包成固定收益产品卖给客户,很多投资人不懂,会被忽悠买到高风险的产品。”

流水的产品,铁打的套路。这种“名‘固收’实‘股权’”掩盖真相的套路,在很大程度上为公司提高了产品销量。

在市场上很多活跃的融资主体风险很高,主流金融机构不会去做,但其给出十分可观的中间费用,很多私募和第三方机构会去做。但是,他们本身不是资金的提供者,一旦出现问题,遭殃被割的还是众多投资者。

踩雷不断,投资者维权不止,然而看清套路后,终局能挽回多少损失不得而知。

穿透股权后

中植系坐镇

其实,恒天财富远不是看上去的那么简单。

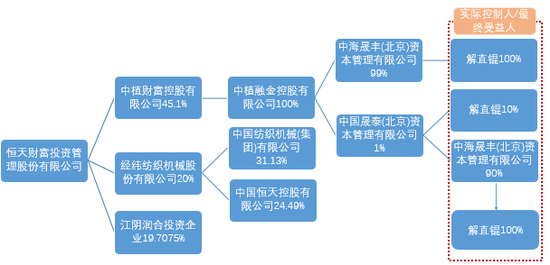

将恒天财富的股权穿透到底层,可以看到:恒天财富的最终受益人是解直锟,通过中植财富其持有恒天财富45.1%的股权,为恒天财富的第一大股东。

恒天财富股权穿透结构图

那么解直锟何许人?大家可能不熟悉,但看到毛阿敏的老公、解植春(汇金公司原执行董事)的弟弟这样的标签应该知道。作为中植系的掌门人,其公司与本人一样“低调如谜”——资本市场潜行者。

在毛阿敏凭借一曲《思念》红遍大街小巷之际,解直锟还只是个大兴安岭五营区印刷厂的一名工人,当时印刷厂出现亏损,解直锟因能力突出被任命为厂长并进行承包。

1989年,媒体曝出毛阿敏偷税漏税。社会舆论排山倒海而来,她不仅人气跌至谷底,精神也一度濒临崩溃。走投无路之下,选择出国。

而此时,在五营区,解直锟正一边听着毛阿敏的《迷路的女孩》,一边倒卖红松木,攒着第一桶金。

很快,1995年,解直锟就在黑龙江成立了中植企业集团。占据天时地利的优势,中植依托当地的林业资源迅速发展壮大,而当时房地产一度掀起热潮,公司也将业务拓展至地产开发领域。随后,中植开始走出五营区,逐步在全国遍地开花。

或许是此前的经历,解直锟比很多人更加见多识广,思维也更加开放。在地产业务落地生根之后,2001年,解直锟开始尝试进军金融产业。

解直锟非常有远见,2002年,战略重组哈尔滨国际信托投资公司,成立中融信托。由此,中融信托成为“中植系”版图中的核心造血中枢。

根据解直锟老家的邻居介绍,解直锟原名解植锟,转战金融业后,因木克金,担心“植”字不利,故而改名。

或许缘分天注定。是年,毛阿敏回国后两年,在一次工商界举办的酒会上,朋友把毛阿敏介绍给解直锟。初次相识,解直锟的沉稳和博识就给她留下深刻的印象,不到一年,他们闪婚,婚后育有一儿一女。

毛阿敏与老公解直锟

毛阿敏与老公解直锟2008年,国家投资四万亿元发展房地产和基建来拉动GDP。货币体量的大幅增长,也直接造就了拥有巨量财富的高净值客户。

是年,中植集团顺势而为,缩减基础产业,侧重金融投资业务,中融信托除了大量发行房地产信托和地方政府项目外,还建立了财富管理中心。

站对风口,猪也能起飞。在此后,大家看到的是孙宏斌、王健林在房地产市场上叱咤风云,而相较前台的风光无限,运转资金链背后的中融虽说默默提供服务,但也赚的盆满钵满。

2009年,中融的信托资产管理首次突破1000亿元人民币,而从无到有的中融信托财富管理中心发行产品年规模达到14亿元。

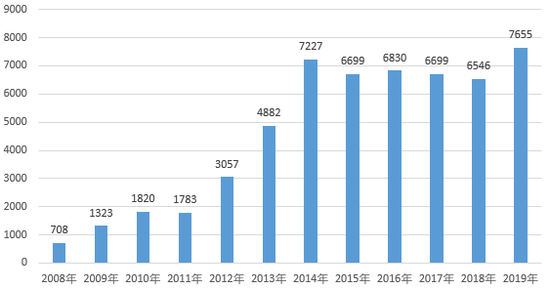

2008-2019年中融信托的资产管理规模(单位:亿元)

2008-2019年中融信托的资产管理规模(单位:亿元)为了提高中融信托的市场认可度,2010年,解直锟非常识时务地把第一大股东的交椅转让给央企经纬纺织,由此,中融信托获得国资背景,完美地从地方信托华丽转身为“国”字军。

砥砺前行

面对高净值人群高涨的理财热情和庞大的需求,2011年,中融信托第一财富中心整体转制,成立恒天财富。

从正规军进入无人区的做法,引起了市场的质疑。经常有客户到财富中心考察后,虽说买的是中融产品,但看到的门牌却是第三方,有些客户就跑掉了。

是年,在一片质疑声中,恒天财富砥砺前行,与国内43家信托公司合作,让客户认可恒天财富新业态的可行性,悄然间,公司发行产品近百亿规模。

恒天财富这一步走了三年,但无疑是开拓性的创举。信托公司不能搞营销,而第三方代销信托公司的产品可以公开宣传和营销,一旦达成销售,信托公司也可以直接掌握客户资源。

这一商业模式的成功,离不开解直锟敏锐的市场嗅觉和魄力。同时,财富管理中心强大的募资能力,成为中植系进行资本操作的造血中枢。

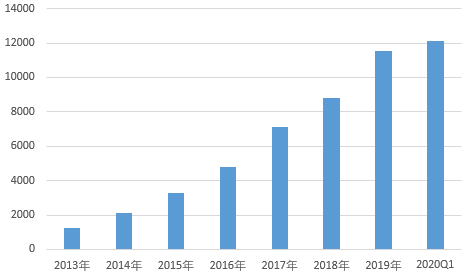

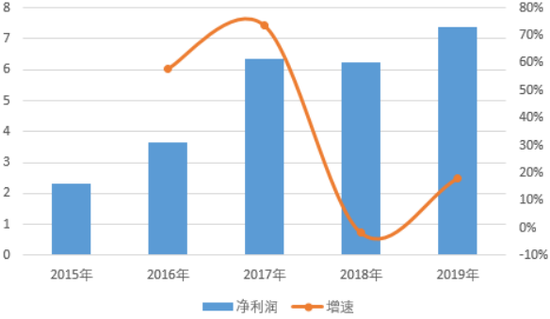

恒天财富近些年发展迅速,资产配置规模逐年增加,截止2020年一季度末资产配置规模突破12000亿元。与之相对应的是,恒天财富净利润整体上行。

2013-2020年恒天财富资产配置规模(累计值,单位:亿元)

2013-2020年恒天财富资产配置规模(累计值,单位:亿元) 2015-2019年恒天财富的净利润变动(单位:亿元,%)

2015-2019年恒天财富的净利润变动(单位:亿元,%)由此,中植系在信托、财富管理两大板块源源不断的输血下,开始“PE+上市公司”资本游戏模式。

玩法一:受让上市公司股权或参与定增,成为二股东、三股东,掌握话语权,方便资本腾挪。

玩法二:以PE基金布局热门的未上市资产,将资产注入上市公司,做高市值后再质押或减持离场。

恰逢2014年重启IPO,并购重组形成大潮流,给中植的玩法提供最完美的天时。中植集团从当初的小树,成长为一片树林,在A股市场上铺展开盘根错节的资本版图。

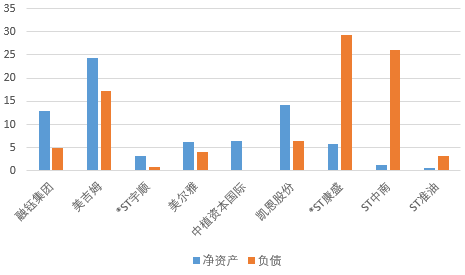

截止今年2月,中植系持股占比超过5%的上市公司多达26家,其中,实际控制的公司有融钰集团、美吉姆、*ST宇顺、ST准油、美尔雅、中植资本国际、康盛股份、ST中南、凯恩股份等9家。

回归再战

暗示隐忧

除了恒天财富,中植系下的新湖财富因代销的北信瑞丰资产睿信长盈2号专项资产管理计划退出问题,被投资人诉至法庭。

造血中枢频频踩雷,正映射出中植系投资端的问题。中植系为实现金融资产的证券化,将旗下多个租赁、保理资产注入上市公司,与此同时,第三方理财机构现身租赁、保理业务的筹资端。

有知情人士表示,“委贷产品由四大财富管理公司代销,‘中植系’四大财富公司90%的募资都流向了中植系自己的项目。”

早在2016年,江苏证监局对中植资本进行过现场检查,发现其子公司出资额、基金托管等不符合规定。

今年5月上旬,北京证监局联合江苏证监局将对中植系四大财富公司进行现场检查,以了解其真实规模和风险情况。

随后,中植集团发布声明,称“监管机构的检查是针对企业的普遍常规检查,并非专项调查”。

但随后,《财新》的一篇报道称:中植系的证券资产已面临近千亿的浮亏。

一石激起千层浪。市场虽然早已试图揭开中植资本帝国的神秘面纱,但也一直无法观其全貌,只能用“万亿级”来形容。而,如今中植集团作为民营企业,伴随着归隐四年的掌门人解直锟一反常态高调回归,也同样引来市场的纷纷猜疑。

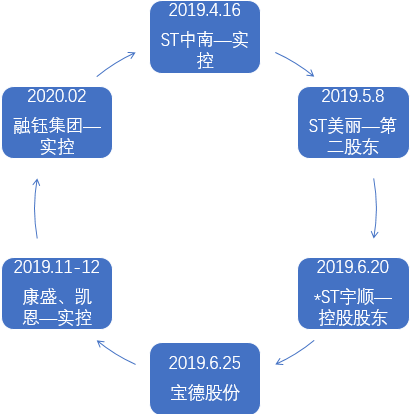

回归后的解直锟一反以往低调的风格,在全国各地奔波,与地方政府寻求合作,项目均为“中植系”在资本市场上重点涉猎的矿产、传媒、汽车、金融等产业。2019年开始,中植系在资本市场上操作“一路高歌”,完成6家上市公司的股权实控。

2019年初解直锟回归后资本市场操作事件

2019年初解直锟回归后资本市场操作事件而,其背后实则是中植系由债权人向股东的身份转变,被迫的意味更强,股权实则均为抵债。由于中植系前期“PE+上市公司”的玩法,所选目标公司的经营业绩不佳,在资本潮流过去后,这一模式玩不转了,也为目前的困境埋下雷线。

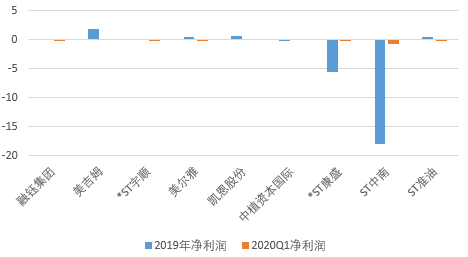

目前,控股9家公司中,四家戴帽ST,三家公司的负债规模高于净资产,其中6家上市公司今年一季度经营亏损。

截止2020年一季度末中植系实控上市公司的净资产和负债规模(单位:亿元)

截止2020年一季度末中植系实控上市公司的净资产和负债规模(单位:亿元) 2019-2020年中植系实控上市公司的净利润规模(单位:亿元)

2019-2020年中植系实控上市公司的净利润规模(单位:亿元)很显然,中植系投资端的上市公司,在盈利甚至回本都很困难的情况下,一旦PE在规定时间内无法退出,中植系的资金危机就会爆发。

在前期,中植系可以通过潜藏关联公司,相互接盘,只要融资端不出现问题,出现的风险资产就可以在中植集团内部的公司之间相互转移。但是,自2018年起,第三方财富管理行业屡次爆出负面消息,资本监管日渐趋严,中植系内部的关联交易无法在“黑箱”内转移腾挪,逐渐透明化成为必然趋势。

而如今,解直锟的回归也在一定程度上印证了中植系的资金出现了问题。

融资端和投资端相伴而生。当初,“PE+上市公司”的超级玩家中植系在投资端把触角伸的有多远,如今的危局覆盖面就有多广。

解直锟的回归意在“重新梳理财富公司以及资产管理公司的脉络”。但是,显然投资端的“窟窿”太多,叠加这波疫情对募资端的影响,融资端风险的化解目前还看不清终局。