热点栏目

热点栏目原标题:为了刺激经济美联储会继续让美元贬值?非也,美联储核心任务是维护美元霸主地位,警惕美元反扑

作为一种全球储备货币,美联储需要平衡好美元在国内和全球经济目标中的作用。

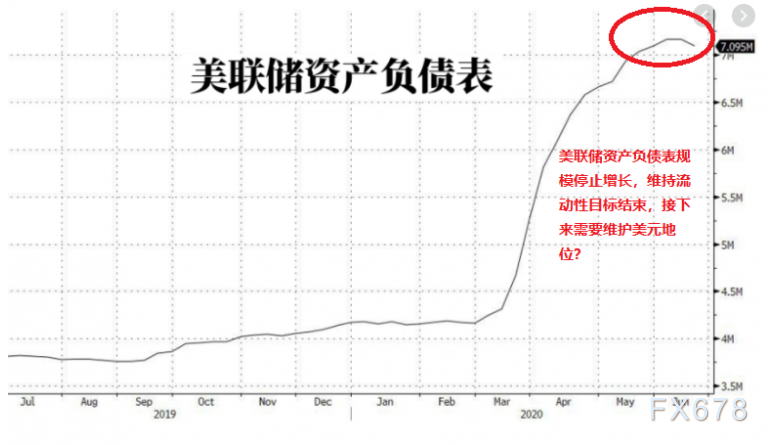

自从疫情爆发以来,美联储向市场投放了大量的美元以缓解全球范围内的流动性危机。随着市场逐步的消化了疫情危机的影响,市场上充斥着大量廉价的美元,这使得美元自4年高位一度跌至逾两年低点。

美联储此前暗示至少在相当长的一段时间内将维持超宽松的货币政策,同时随着此前美国实际利率自二战以来第三次跌至负值区域,这令市场押注美元将会进一步贬值,且美国的实际利率还将进一步降低,而未来欧元等货币将逐渐成为其替代品。

但是市场忽略的一点是美元作为美国维持全球霸主地位的关键工具,相比于维持通胀和就业稳定两大全球央行都适用的政策目标,维护美元的地位才是美联储最核心的任务。

事实上7月纪要已经显示,在市场都在押注美联储将会调整利率指引之际,美联储却用模糊的态度淡化了市场的这一预期,同时一直备受关注的收益率曲线控制也基本不在美联储考量的范围,但是与此同时美联储却又继续强调经济前景仍面临压力,需要额外的刺激来支撑经济。

总体而言,美联储通过巨量宽松解决了全球范围内的流动性问题,并在一定程度上支撑了国内经济之后,接下来的目标就是捍卫美元的地位,因为近期市场持续押注美元走低,在一定程度上降低了美元资产的吸引力。因此未来一段时间内美元和美债收益率可能会逐步走高,这将打击被视作是美元替代品的欧元以及黄金。

市场正在大量押注美元走低

特里芬悖论是指当一个国家的货币同时作为国际储备货币时,有可能造成国内短期经济目标和国际长期经济目标的利益冲突。它要求发行货币的央行在发行储备货币时进行痛苦的权衡,同时服务于两个相互竞争的受众和市场。

从新闻头条和权威人士的言论来看,美元汇率即将直接跌至零。这种确信感很有趣,因为没有一个国家是通过货币贬值而繁荣起来的。相反,货币持续性的贬值从历史上看往往会导致一个国家的解体和崩溃。这种动态变化——贬值导致衰退和崩溃——并不完全是秘密。

所以那些宣称美元灭亡的人都在说美国正在有意识的选择自杀,这一切都是为了提振美国股市。随着股市屡创新高,亿万富翁阶层和想成为亿万富翁的人成为主要赢家,美国股市现在不过是一个信号机制和加速财富不平等的手段。

更进一步说,那些预测美元崩溃的人在预测,不仅美国在选择自杀,亿万富翁们也会选择自杀,因为如果美元贬值,他们的财富值多少钱?同时他们认为,这将导致美国经济崩溃的债务危机进一步加剧。

储备货币无法同时服务好本国和全球经济

但是持这部分观点的人似乎忽略了这样一个情况:所有其他法定货币的发行者也在忙着让他们的货币贬值,同时也是通过同样的机制:无休止的印刷新货币,这些资金最终也会流向股市和一些已经十分富有的公司。

当印刷的钞票的数额超过了实际生产力数万亿美元的时候,最终会摧毁超额发行货币的购买力。因此美联储有必要将利率维持在接近于零的水平,这样政府就可以源源不断地提供数万亿美元的资金,用于刺激经济和其他赠品。

但这并不是所有的动态因素。对货币的需求基于许多因素:收益率(发行央行支付的利率)是其中之一,以该货币计价的全球债务数额是另一个,全球贸易需求是第三个。

最终,每种货币都是其经济弹性、适应性和创新能力的衍生品合约。每一种货币都是一种社会结构,它反映了发行经济体内部社会契约的安全性,以及货币在全球市场上的可感知安全性。

当然,这两者是相关的,但它们也有冲突。这就是特里芬悖论,简而言之,矛盾之处在于,每一家既扮演全球角色又扮演国内角色的央行都在为两个相互竞争的受众服务:国内经济和全球经济。

但是没有办法同时为两者服务。国内出口商希望本币贬值,而外国所有者希望该货币升值。

美联储的核心目标有别于一般央行的维持通胀和就业稳定,而是保证美元霸主地位

美元上涨的原因和其他任何东西上涨的原因是一样的:稀缺性和需求。如果美联储过度发行美元,稀缺性价值就会下降。如果非国内借款人接受以美元计价的贷款,那么对于美元的需求就会上升,因为这种债务必须以美元偿还并最终偿还。

美联储不断重复的命令都是关于国内经济的:保持对通货膨胀(金发女郎:既不过热也不过冷)和国内就业(如果失业率飙升,工资暴跌,将会导致债务违约)的控制。

但美联储的一个控制任务是维持美元的全球霸主地位。对于那些不懂美元运作规律的人而言,他们是难以理解与维持美元作为唯一必要的储备货币的地位相比,美国国内经济(和股市)只是个配角。

为了维持作为全球唯一重要储备货币的霸主地位,美联储必须平衡稀缺和需求。这场大流行说明了美联储的双重角色,即作为美国央行和全球储备货币央行的相互矛盾的要求。

为了防止国内经济和股市崩溃,美联储印制了3万亿美元的钞票,并以洪水的形式释放出来,在某种程度上提高了所有资产的账面价格。

和全球其他央行一样,美联储打开了惊人的信贷额度——回购,同时与其他央行货币互换,这使得流入市场的美元总量超过了全球的需求量。这是为了避免美元飙升扼杀全球股市反弹,美联储将股市反弹视为全球经济正在复苏的一个重要信号机制。

美元的过度供给是为了通过消除稀缺来抑制美元的价值——它没有影响需求,而需求一直没有减弱。既然这种一次性的紧急反应已经完成了它的任务,美联储就必须转而捍卫美元的价值。

毫无头绪的专家们绝对确信,美联储将把债券收益率压低至零,甚至更低。这种说法之所以愚蠢,是因为专家们只关注美联储的次要任务,而忽略了它的主要指令:保持美元的霸权地位。推动利率负增长,让美元充斥全球经济,肯定会减少稀缺和需求,所以这些不会发生。

相反,美国国债收益率将开始上升——可能是断断续续的,但长期而言将开始上升。美联储不会向全球经济过度供应美元;他们将开始限制超额发行,不是公开的,而是关起门来。

稀缺性和需求都将上升,推动美元走高。不要费心去问为什么或怎么做,只要看着收益率不断上升,尽管每个金融权威人士都在桌子上敲打零收益率甚至负收益率。