来源:彭博Bloomberg

原标题:中资美元债6-8月发行量创同期新高 到期压力不减下火爆势头料延续

本文首发于彭博终端

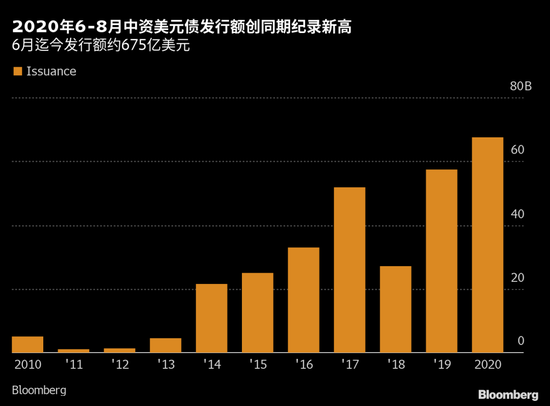

曾在疫情及美元荒冲击下沉寂的中资美元债市场,近月又迎来发行爆发期。彭博数据显示,6月迄今的发行额超670亿美元,已创自1986年有数据以来的同期最高。

分析人士指出,今年4-5月受美元流动性骤然收紧和风险情绪变化的影响,不少中资企业推迟了此前发债的计划;随着美元流动性逐渐修复,存量发行需求从6月开始集中爆发,推升了这几个月的发行规模;考虑到2021年庞大的到期规模,预计未来几个月仍将看到大量中资美元债发行人进入市场。

“今年上半年中资美元债的发行量减少,所以6月之后发行量激增符合预期。”彭博行业研究亚洲固定收益分析师Timothy Tan表示,他本来预计发行量会更多。

中国发改委发言人孟玮本月在新闻发布会上曾表示,近期中资企业外债发行规模回升,主要原因包括主要发达国家持续量化宽松,美元流动性快速释放,海外资金加速回流新兴市场。同时投资者避险情绪进一步修复。

此外,政策鼓励也对企业的美元债发行推波助澜。今年3月中国外汇局将全口径跨境融资宏观审慎调节参数由1上调至1.25,意味着企业向境外融资最多可以借其净资产的2.5倍,向境外融资的空间较之前扩大了25%,官方预计对企业支持力度可能达几百亿美元;4月外汇局深圳分局还表示,部分高新技术企业可不限资产规模,在额度内借入外债;这些举措提高了境内公司发行外债的天花板。

随着美元流动性松弛和需求恢复,中资美元债的收益率亦出现了回落,令此前畏于偏高负债成本的发行人重新入市。彭博巴克莱亚洲(除日本外)中资投资级美元债指数显示利差正迈向连四个月收窄,自5月来累计收窄近80个基点。

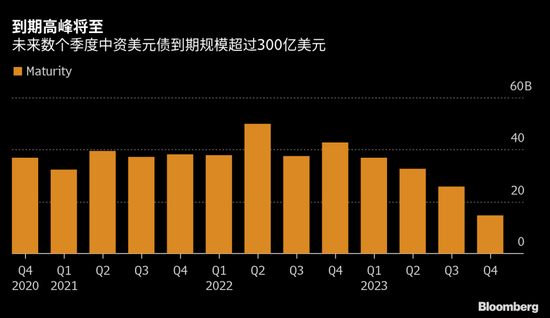

展望后市,彭博数据显示,年内仍有约450亿美元中资美元债到期,更大的再融资压力则在未来2-3年,近8300亿美元的存量中资美元债中超过一半将在2023年底前到期。随着疫情后的经济重启,中资美元债发行人的再融资压力不容小觑。

“预计未来三个月中资美元债的发行将非常火热,”Timothy Tan指出,许多高收益的中资美元债需要在2021年进行再融资,未来3个月将是发行窗口期。

高盛资产管理在最近的一份报告中表示,预计在中国经济复苏的带动下,亚洲2020年将实现经济增长,亚洲高收益美元债违约风险较低,且将提供“超额收益”。

而投资级中资美元债更是备受投资者的青睐,本周腾讯音乐娱乐3亿美元5年期债券获得超过44亿美元认购,上周中国建银投资5亿美元10年期债券获得超过36亿美元认购。