热点栏目

热点栏目主要逻辑:

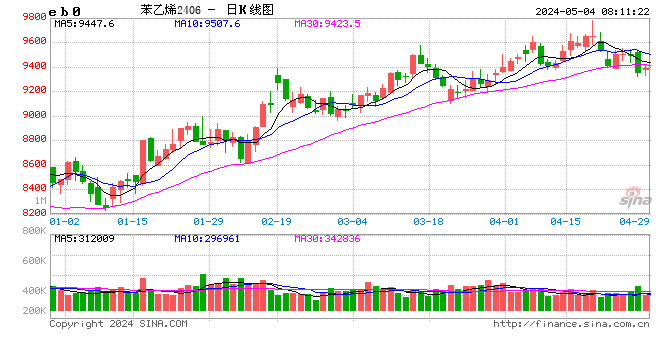

1)2020年四季度前后仍有一定新增产能,9月35万吨、11月110万吨,长期供应充裕。

2)近期苯乙烯生产利润尚可,预期未来2个月内开工将保持高位,中短期供应充裕。

3)下游利润高企,接近满负荷开工,需求难以进一步提高。

4)进口稳定,预期港口库存维持高位。

交易策略:单边做空EB2101合约

策略周期:中长期

风险:

1)原油大幅上涨。

2)成本上涨,苯乙烯生产亏损扩大,计划外停车增加,供应下降。

一、计划新增产能预示苯乙烯长期供应过剩

图表:苯乙烯计划新增产能

来源:新湖期货、隆众资讯

若新增产能按计划投产,2020年和2021年新增产能分别为345万吨和600万吨,相应产能增速将达到37%和47%。至2021年年底,苯乙烯产能将达到1874万吨,是2019年年底的2倍。

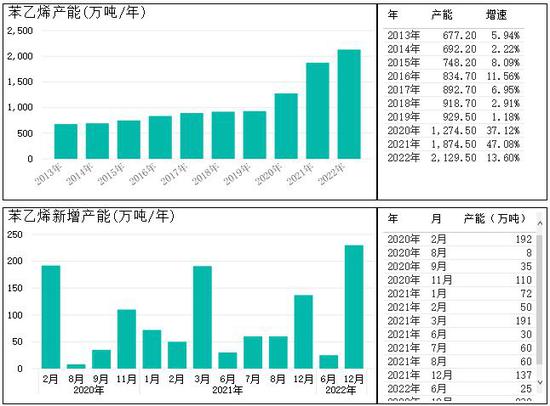

二、下游计划新增产能远不及苯乙烯新增产能

图表:苯乙烯下游计划新增产能

来源:新湖期货、隆众资讯

与苯乙烯新增产能相比,2020年苯乙烯下游ABS、PS、EPS新增产能折合对苯乙烯需求的增速仅为5.67%,2021年为16.77%。数量方面,近三年苯乙烯产能过剩量分别为2019年短缺256万吨、2020年过剩22万吨、2021年过剩412万吨。因此苯乙烯国内供需在2020年达到平衡,而在2021年大幅过剩,因此苯乙烯产期将处于供应过剩的状态。

三、当前苯乙烯生产亏损不足以使大量装置停车

图表:苯乙烯非一体化装置生产利润

来源:新湖期货、隆众资讯

苯乙烯生产成本近期保持高位,变化不大,相应苯乙烯利润保持在亏损300元左右。利润是以边际成本计算得出,在成本计算中加工费为1200元,行业内也有认为加工费为600元至800元计算,因此在当前利润水平下,可以认为国内苯乙烯生产企业均未亏损。

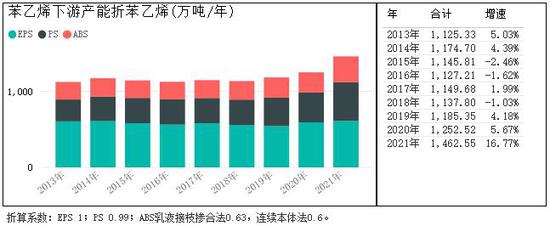

图表:苯乙烯检修产能损失

来源:新湖期货、隆众资讯

在苯乙烯生产未亏损的情况下,生产企业检修在未来一段时间内处于较低水平。按当前检修计划,在今年产能大幅增加的情况下,8月和9月检修日均产能损失不及去年同期水平,更远的10月至12月检修产能损失也不及去年同期水平,但预期远期有未公布的检修计划。就目前情况可以认为,至少9月的供应非常充裕,预期开工率将保持在85%左右的高位。

近期有部分生产商因供应过剩问题停产或延长检修时间,产能合计80万吨,对供应影响暂时有限,关注是否有更多厂商计划外停车。

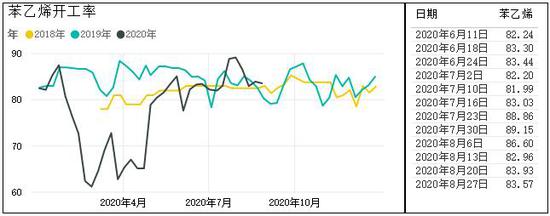

图表:苯乙烯开工率

来源:新湖期货、隆众资讯

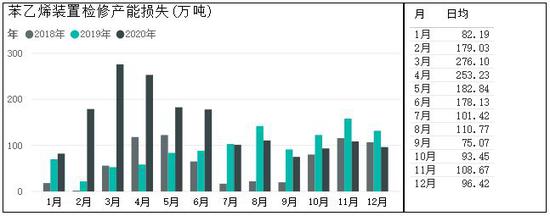

四、下游开工将保持高位但增量有限

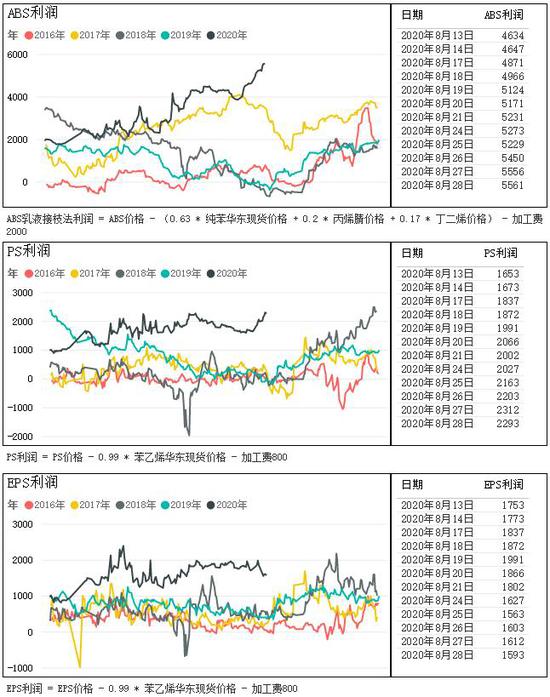

图表:苯乙烯主要下游生产利润

来源:新湖期货、Wind资讯

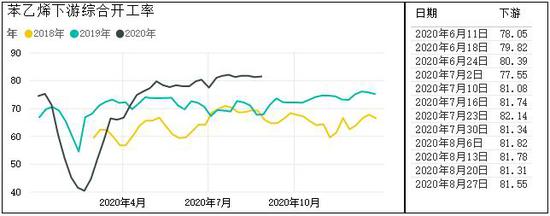

图表:苯乙烯下游综合开工率

来源:新湖期货

由于下游利润高企,三大下游利润远超往年同期水平,在过去3个月,下游开工保持在很高或满负荷开工水平,并且预期未来苯乙烯下游仍将维持高开工。由于下游已经接近满负荷开工,因此对苯乙烯的需求量无法进一步增加,苯乙烯的供需情况只能通过生产端调节。

五、生产进口供应稳定,库存难去

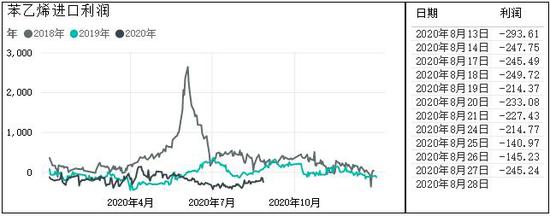

图表:苯乙烯进口利润

来源:新湖期货、卓创资讯

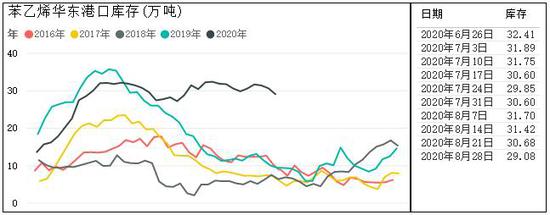

图表:苯乙烯华东港口库存

来源:新湖期货、卓创资讯

苯乙烯CFR中国主港价格近期小幅下滑,相应进口利润小幅提升,苯乙烯进口由前期亏损350元左右上升至亏损200元左右,预期未来进口量将保持稳定或小幅增加,到港量反应出未来苯乙烯进口稳中有升。

国内苯乙烯供应稳定充裕且到港量稳中有升的情况下,华东苯乙烯港口库存保持在很高水平,远超往年同期水平,预期未来库存仍将保持高位难以去库。

新湖期货2队 王博艺