原标题:蚂蚁金服股权被贱卖,投资华夏基金亏损?投资人起诉春华资本、平安信托

蚂蚁金服即将IPO,这让早年投资其中的风投们终于等到收获季节,这其中就包括了早年投资其中的平安信托·秋实信托计划,然而,平安信托·秋实信托计划的投资人却指出该信托计划管理人春华资本有贱卖蚂蚁金服股权之嫌。

向《红周刊》记者报料的信托投资人表示,其初始投资100万元,几年时间过去,最终收到的本金+收益却仅有105万元。目前,该投资人已向深圳福田区法院起诉平安信托和春华资本。

投资人质疑春华资本贱卖蚂蚁金服股权

作为独角兽中的一哥,蚂蚁金服即将IPO,这让很多早年投资其中的风投终于迎来收获季。然而,在涉及蚂蚁金服即将IPO的诸多信息中,经济学家胡祖六却上了热搜。有投资人指责自已投资的平安信托·秋实信托计划管理人春华资本,涉嫌低价把蚂蚁金服的股权转让给合伙人胡祖六的关联方。

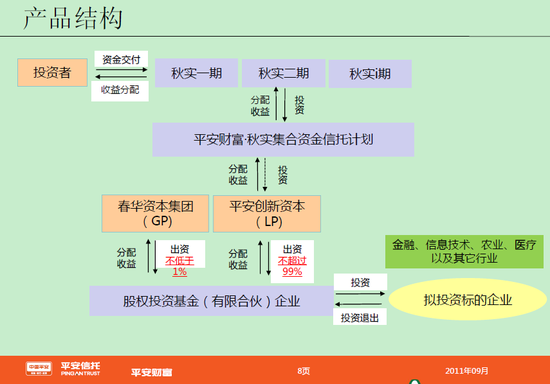

投资人何先生向《红周刊》记者报料,平安信托在2011年9月成立了“平安财富·秋实集合资金信托计划”,并指定胡祖六团队的春华资本为管理人。信托资金通过平安创新资本投资有限公司入股春华(天津)股权投资合伙企业(有限合伙),占比99%;春华天津(有限合伙)的执行事务合伙人为春华明德(天津)股权投资管理合伙企业(有限合伙),持股1%。

2015年5月,春华天津(有限合伙)出资约2亿入股春华景信(天津)投资中心(有限合伙)、持股22.22%,而春华景信(有限合伙)又投资于蚂蚁科技集团有限公司(更名前为蚂蚁金服)、占比0.47%。折算后,春华天津持有蚂蚁科技集团股本约0.1%。

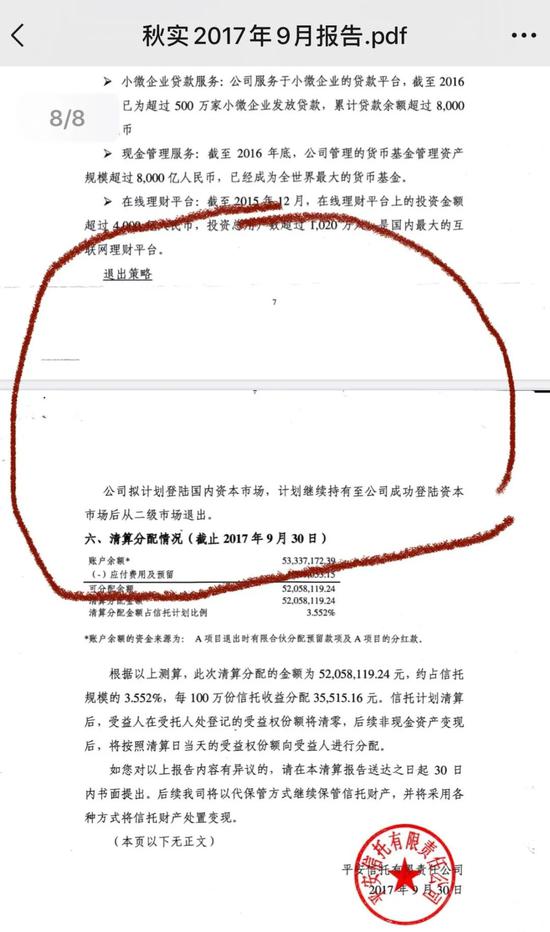

平安财富·秋实集合信托计划的存续期为6年。据何先生提供的材料显示,在2017年9月底时,平安信托向全体投资人提出将清算信托计划,对于持有的蚂蚁科技股权退出策略为:“公司拟登陆A股资本市场,计划继续持有至公司完成A股IPO后从二级市场退出”。然而在2018年12月底时,平安信托又向投资人表示,“经与合伙管理人的沟通谈判,管理人最终与一家投资机构达成一致,由该投资机构受让合伙企业所持有的A项目和C项目(C项目即蚂蚁科技) ”。

因蚂蚁金服大概率会IPO,如此处理方式引起了投资人担忧。2019 年4 月,平安信托在回复投资人质疑时称,蚂蚁科技项目“本次退出将收回4.49亿元,约为2亿元投资成本的2.24倍”。然而蚂蚁金服的IPO招股书却显示,2018年7月时,蚂蚁金服的估值已达9600亿元,或以此估值测算,即便将信托计划持有的股权转让,理论上总收益超过4.5亿元。

资料显示,当年平安创新资本退出时,由春华秋实(天津)股权投资管理有限公司接盘了春华天津(有限合伙)的股权。据天眼查APP,春华秋实的股权穿透后为胡元满、胡祖五(今年8月底,胡祖五退出、王学清成为新股东)。投资者告知《红周刊》记者,胡元满、胡祖五为胡祖六的亲属。而《红周刊》记者查询相关资料获悉,王学清曾是春华基金的执行董事,在春华基金负责指定和执行企业战略、政府和公共关系,以及建立企业在国内外的战略合作关系。

最终,该信托计划于2019年正式清算。何先生透露,100万每份额收益仅3万元左右。“后来投资人反对态度很强烈,管理人又退回了2万多元的申赎和管理费用,最终仅105万元。”何先生表示。

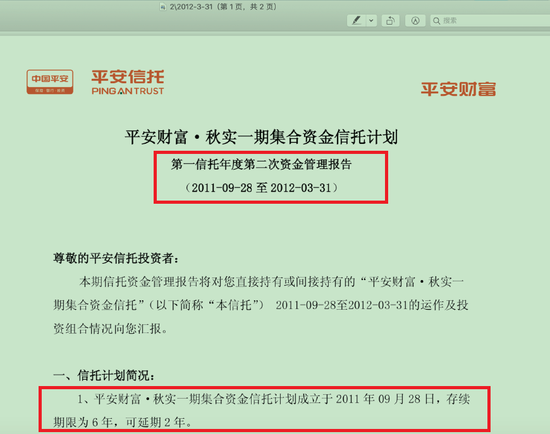

2012年前的季报中,信托计划存续期为6+2年;

但其后存续期修改为72个月

投资人提供的资料显示,按照信托合同约定,6年到期后,如标的未能全部变现,受托人和基金管理人也决定延期两年。投资人向《红周刊》记者表示,2017年信托计划即将期满时,蚂蚁金服还未IPO,理应延期,“但从2013年起,季报中对存续期的表述从6+2年变成了72个月。”

对华夏基金股权投资亏损?

投资标的很优秀,为何最终收益如此之差?这是何先生等诸多投资人一直存在的疑问。

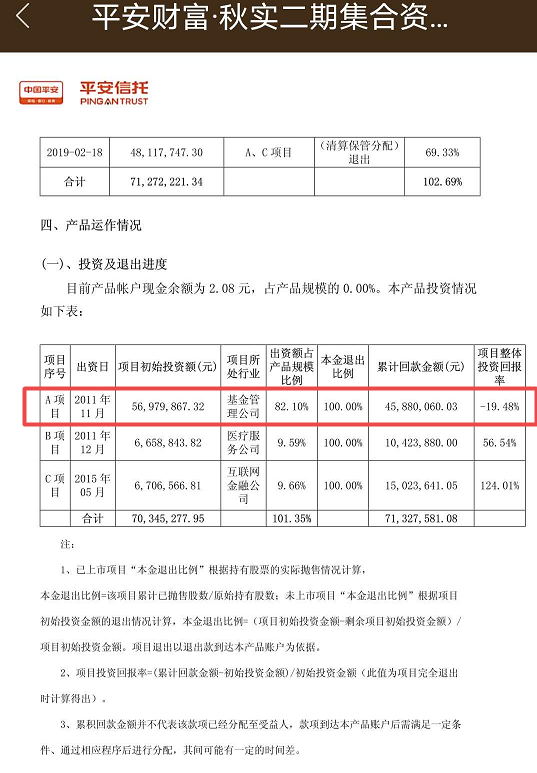

就投资标的而言,秋实信托计划重仓标的均有着不错的基本面和社会美誉度。投资人出示的清算报告等材料显示,信托计划持有A、B、C三个标的:A为华夏基金,占信托计划的投资比例为82%;B项目为一个高端医院项目,2015年实现退出。清算报告显示,该项目的整体收益率约57%;C项目为蚂蚁金服,投资占比近10%。天眼查APP也佐证华夏基金的第三大股东为天津海鹏科技咨询有限公司——该公司目前的第三大股东为春华秋实(天津)股权投资合伙企业(有限合伙)。

“信托计划的本金和收益总共105万元,其中对蚂蚁金服的投资收益为124%,如果真的如此,这意味着对绝对重仓标的华夏基金的投资很可能是亏损的。”何先生透露,信托计划持有的华夏基金股权,有约1/3在2015年通过转让实现退出,剩余股权和蚂蚁金服股权在到期后一同清算。在他看来,华夏基金的营收情况一直不错,在业内居于前列,即便从绝对收益的角度,最终如此微薄的收益是缺乏一定说服力的。

据Wind,2014年~2018年,华夏基金的营收分别为36亿元、42亿元、41亿元、39亿元、37亿元,净利润分别为12亿元、14亿元、15亿元、14亿元、11亿元。此外,平安信托于2019年2月发动给投资人的信披报告也显示,截至2018年底,合伙企业持有的华夏基金股权累计收到分红约1.52亿元。

经济学家胡祖六与平安信托前董事长曾是高盛同事

对于受托人的责任,何先生认为“平安信托也有失职之处”,在对管理人的前期尽调未勤勉尽责、投中未能审慎管理。

《红周刊》记者了解到,春华资本与平安信托的高层也存在交集。信托计划发行之时,平安信托的时任董事长兼CEO为童恺,他与春华资本董事长兼创始人胡祖六曾供职于美国高盛集团。互联网公开信息显示,童恺任高盛集团(亚洲)有限公司金融机构集团执行董事,胡祖六则曾任高盛集团大中华区主席及合伙人。2004年,童恺便出任平安信托董事长,直到2014年后调任平安海外控股的董事长兼CEO。

早在2014年,就曾有投资人指出,平安信托和春华资本的合作似有“送人情”嫌疑。彼时《21世纪经济报道》刊文指出,早在2009年,中国平安宣布收购深发展的过程中,时任职高盛的胡祖六出力颇多,其后胡祖六建立春华资本,平安信托发行了秋实信托计划,协助募资20多亿元;此外,信托计划合同中约定对单一标的的投资占比不得超过30%,但春华资本却将80%的资金投向华夏基金股权,这一点被当时的投资人所质疑。

《红周刊》记者获悉,投资人除了一方面起诉春华资本外,还向监管层发出了投诉信,要求平安信托和春华天津承担相应的民事责任。目前这一诉讼,深圳市福田区法院正在审理中。

对于投资人的质疑,春华资本官网在8月28日也刊登了《公开声明》,称“春华始终勤勉尽责,根据合同和法律履行义务和职责,维护投资者的合法权益。春华从未从事、并坚决反对输送不当利益的关联交易、向投资者作出回报承诺等违法、违规行为”。同时,该声明还指出信托投资人非春华客户,其陈述情节严重失实。

然而,事件真相究竟如何,深圳市福田区法院的审理结果可能会给出相应答案。