原标题:解读非农新逻辑,黄金非农日能否“牛抬头”?

大家好,我是金十交易学院的杰明助教。

明天就是9月非农的数据公布了,我们先看一看疫情之后的美国非农数据变化。

图源 | 金十数据中心

图源 | 金十数据中心疫情之后美国非农就业人数均大于预期。非农就业人数的不断好转意味着美国经济的稳步复苏,通胀预期不断上升。必须要承认的是,尽管被感染人数仍在上升,但经济数据已经告诉我们,美国经济已经开始强劲地复苏了。

至于本次非农的数据,我会继续维持大于预期的判断。

注意到周四美联储在杰克逊霍尔央行会议中,宣布了2项新政策:除了修改通胀的“止盈目标”,还发言表示“容忍就业过热”,也就是修改“失业率目标。”

也就是说,允许失业率在更低的水平,和通胀率在较高的水平下,依然维持宽松的货币政策,给市场继续续命。

非农与黄金的新逻辑

如果还是维持着非农大于预期就是利空黄金的二元思维,那就是犯了经验主义的错误。

首先我们从基本面的角度入手,去分析商品的影响属性:商品属性(经济增速与通胀)与金融属性(对冲放水与货币贬值)。

对于黄金等贵金属而言,多了避险的属性(对冲不确定性波动或经济下行等风险),少了库存端的影响(铜、原油等大宗商品受库存的影响尤为明显)

而影响黄金白银和其他大宗商品的最重要最根本的逻辑,是通胀。

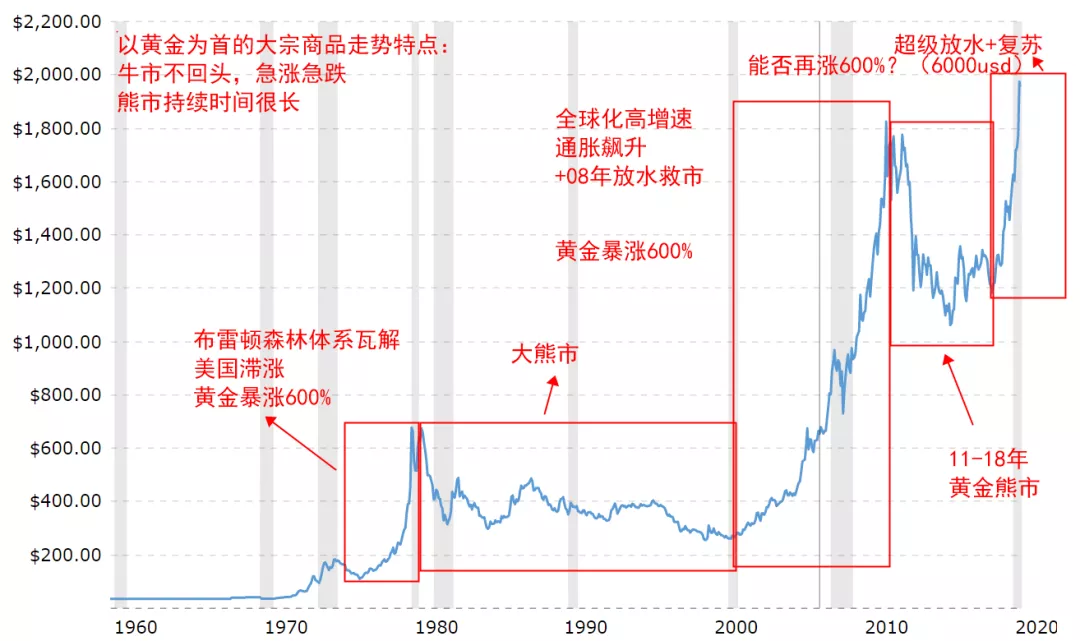

黄金60年历史走势图

图源 " macrotrend

很多人进入市场的年限并不长,在黄金的一小段震荡熊市中就觉得看到黄金的全貌。其实不回头的大涨大跌才是大宗商品在趋势中的常态。

在过去11年到19年期间,通胀不断下滑,美联储的货币政策逐渐常态化,步入加息周期,对于黄金的影响因素只剩下了避险功能,也就是上面说到的对冲不确定性波动或经济下行等风险。

11-19年,通胀不断震荡下滑

图源 " 智堡

11-19年,美联储利率逐渐正常化

图源 " 金十数据中心

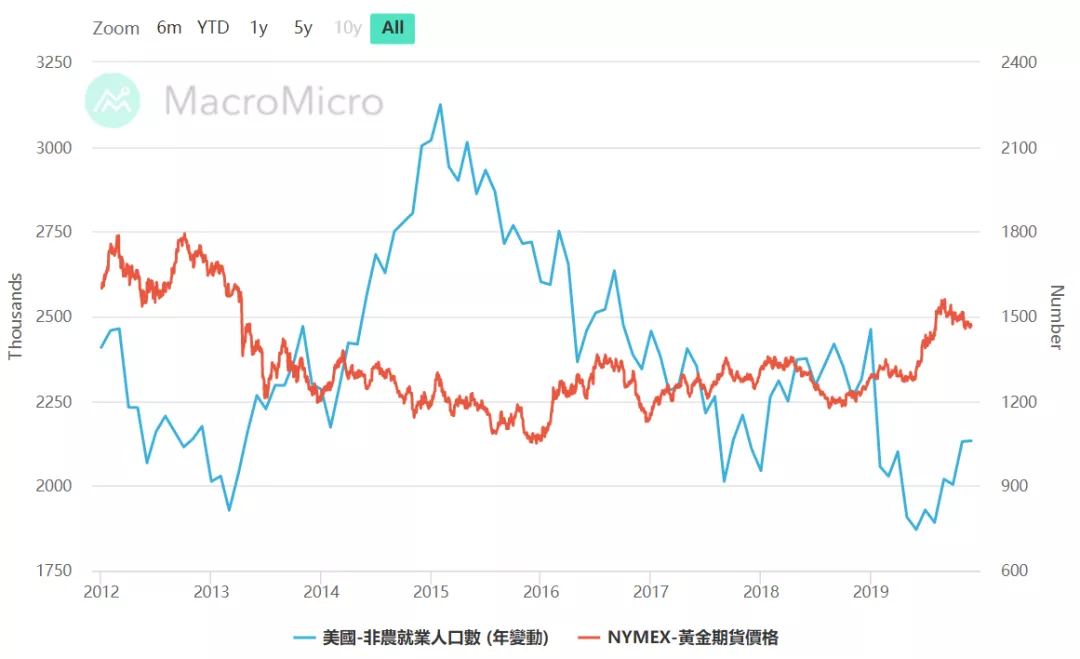

11年-19年非农人数与黄金整体呈弱负相关关系

图源 " 财经m平方

避险这一因素在过去十年占了主导,这也是很多人形成死思维的原因。经济数据好,股市上行,美元上行,避险需求减少,黄金下跌。

但是,疫情的到来与非常规的货币政策,把这一切逆转了。

非常规的货币政策带来了经济的强劲复苏,通胀预期重新主导了商品的影响。因此会看到经济数据不断好转,美股与商品通胀的情况。类似的情况在2009与2011年同样发生过。

2009年-2011年

非农与黄金正相关变动

图源 " 财经m平方

通胀目标调整:美联储的新政解读

比起非农数据,对近期黄金的一个更重磅的影响是上周四的美联储新政。

对于很多普通人来说只是一个普通的星期四。但对于交易者来说,杰克逊霍尔央行年会,着实爆出了一个大新闻。

其中最重要的鲍威尔发言表示,允许调整通胀目标。在合适的时候允许调整成大于2%或者小于2%,这样让平均通胀预期仍然落在2%范围内。

为什么这样的一个目标修改能够作为鸽派的解读?

原因就是联储的政策制定会参考通胀目标。当实际通胀接近目标通胀2%时,市场就会担忧联储的货币政策转向:由宽松的政策转向收紧。

如果把通胀目标往上调,那么则表明联储允许的通胀容忍程度增加,通胀预期的上升还会有极大的空间。

翻译成白话就是,美联储把通胀多头的“止盈目标”往上调了。作为一名交易者深知,修改止盈位,只会改变你对你的盈利金额的预期。对你实时持仓净值不会发生任何变化。

可是,市场就是喜欢这样的“自我安慰”式谎言,就如同无数面对盈利贪婪的交易者一样。

通胀保值债券ETF的走势

反映了通胀预期的变动

通胀预期并无回落,说明黄金近期的震荡主要受到美元的短线回调影响。我和Ben哥也是近期在线课程的知识星球中,分享到美元短线反转信号。

不过,投机巨鳄索罗斯说过,“经济就是人类的一场充满谎言的荒诞连续剧。你要做到的就是识破其假象,并投入其中。”

作为一名交易者,亦是如此。当市场的通胀预期真的因为修改了“止盈目标”而成功续命,即便现在通胀低迷,也会加入这一场假象游戏。

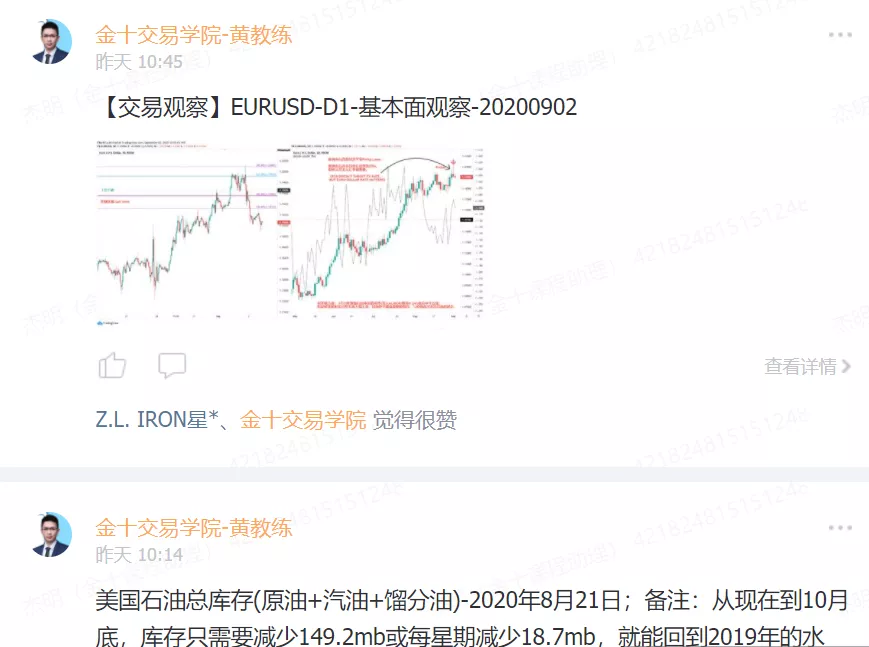

关键技术形态

黄金日线图

图源 " tradingview

我在前期多次文章和直播内容中讲过,黄金多头一定要关注这一条关键趋势线。多次拐点下影线不跌破+3月疫情以来至今的基本面信号没有改变,这一条重要的趋势线属于技术面+基本面的共振。

在基本面因素不太可能发生大变,美联储政策不太可能转向的情况下,该趋势线的支撑力量依旧会非常强。

截至发稿,黄金再次打在该趋势线上。美盘以及明天非农黄金能否在该趋势线上有所动作,我们拭目以待。

周五晚,我会现场直播与大家分享我的非农交易思路,欢迎各位朋友的到场。