热点栏目

热点栏目来源:期货日报

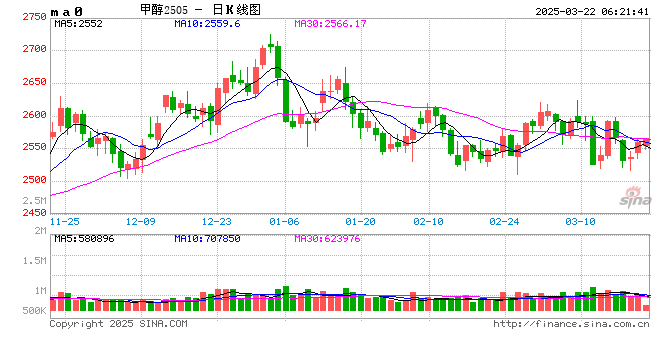

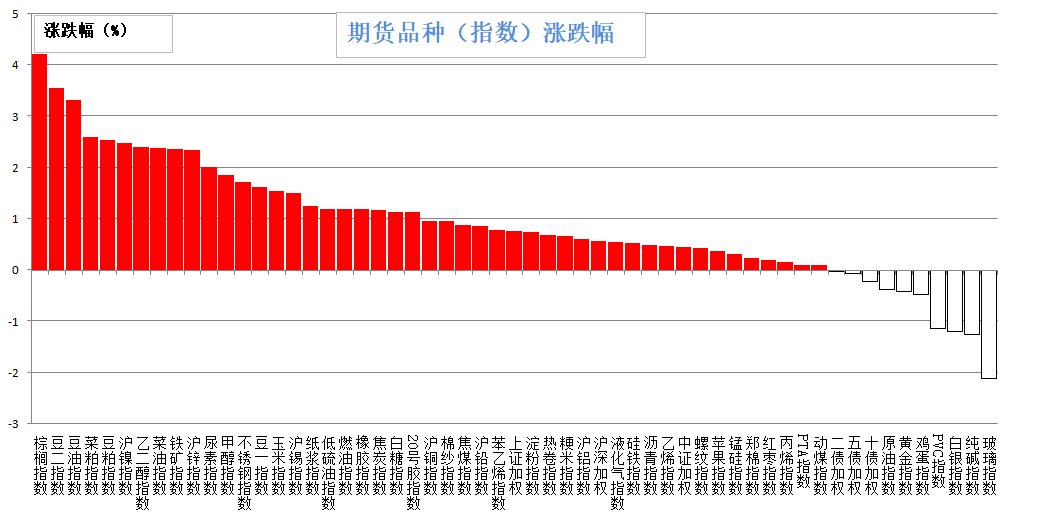

昨晚国内夜盘期货收盘,多数品种收涨。郑醇涨超3%,棕榈涨超2%,郑棉、焦炭等涨逾1%,豆二、郑油等小幅上涨;纯碱跌超2%,玻璃跌超1%,菜粕、PVC等小幅下跌。

OPEC再次下调全球原油需求预期和疫情导致需求减弱的担忧不减,但美元走弱、股市上涨的支撑较强。WTI 10月原油期货收跌0.2%,报37.26美元/桶,上周累跌6.1%。布伦特11月原油期货收跌0.22美元,跌幅大约0.6%,报39.61美元/桶,上周累跌6.6%。

OPEC月报称,8月OPEC原油产量增加76万桶至2405万桶/日,沙特产量增加47.5万桶/日至889.2万桶/日。OPEC月报将2020年全球原油需求增速预期从-906万桶/日调整至-946万桶/日。

截至今日凌晨收盘,美股标普500指数涨1.27%;欧洲Stoxx50指数涨0.08%;美元指数跌0.19%;WTI原油跌0.35%;Brent原油跌0.78%;伦铜涨0.96%;黄金涨0.87%;美豆涨0.10%;美豆粕跌1.05%;美豆油涨1.66%;美糖跌1.34%;美棉涨2.82%;棕榈油大涨2.9%;CRB指数涨0.06%,BDI指数涨1.18%。

昨日,油脂油料板块成为市场上“最亮的星”,涨幅榜的前八名中相关品种占了六席。其中,棕榈油主力合约2101以4.24%的涨幅领涨商品市场,收报6096元/吨,豆二期货主力合约2011上涨3.61%,收报3678元/吨,豆油期货主力合约2101上涨3.31%,收报6998元/吨,豆粕期货主力合约2101上涨2.77%,收于3118元/吨。菜籽粕期货、菜籽油主力合约分别上涨2.59%、2.55%,收报2557元/吨、8806元/吨。

USDA9月报告利多推动油脂油料板块上涨

“本周一,油脂、粕类大幅上涨的原因主要在于USDA9月报告偏多以及资金推动。”国泰君安期货分析师刘佳伟对期货日报记者表示,一方面,上周四公布的MPOB报告显示,8月马来棕榈油库存水平不及预期,导致棕榈油期价止跌回升;另一方面,上周六凌晨USDA9月报告下调美豆单产和库存。此外,市场传言我国可能将粮食储备写入下一个五年计划,以及天气炒作因素再起,资金做多热情较高。

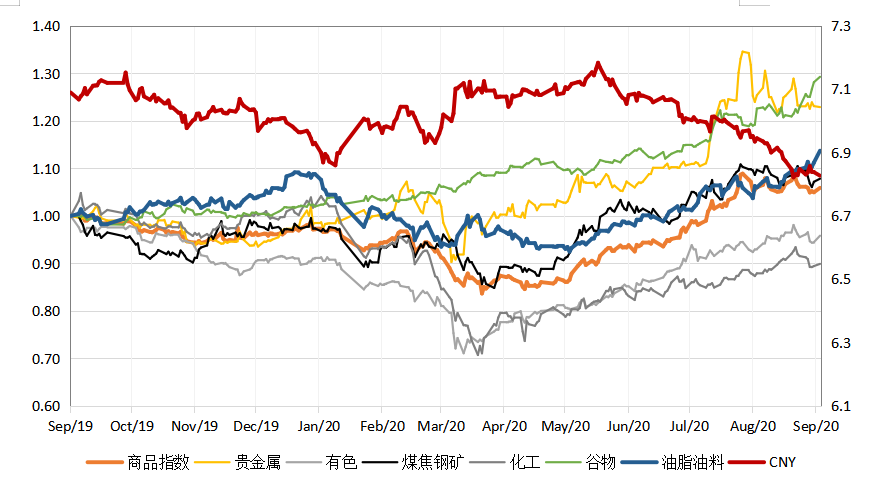

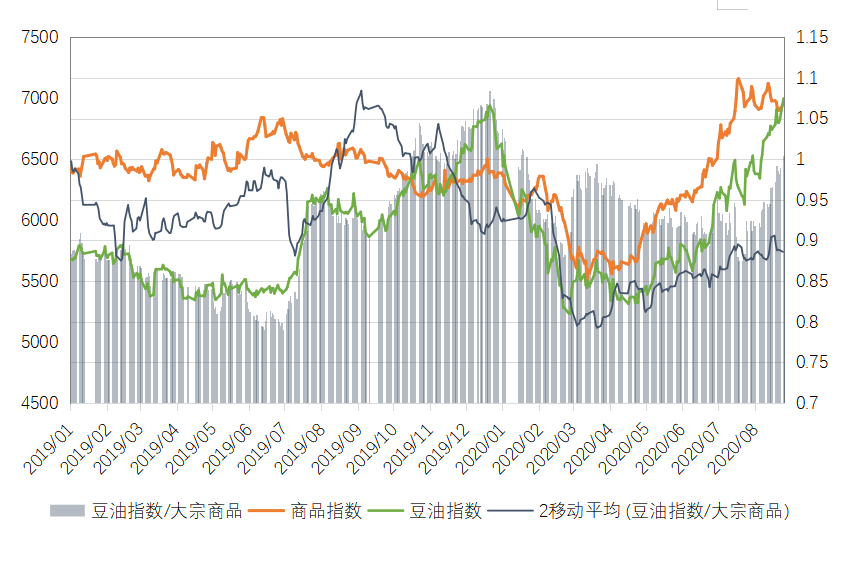

事实上,今年5月初以来,三大油脂品种就持续上涨,中间经过几次小幅回调,最近一次的回调行情出现在8月底,近期又重新向上走高。“我们用油脂指数/大宗商品指数来衡量油脂行情的α,可以发现,今年以来,油脂的α并不强,这与去年有本质的区别——去年7月份以后非洲猪瘟导致豆粕需求极差,油厂开机率被迫降低导致豆油走强,然后是10月份以后棕榈油的故事。”鲁证期货研究所植物油首席分析师史恒昱说,今年5月份以后,国内市场也展开了一波对棕榈油减产预期的讨论,但是从节奏和幅度上看,棕榈油的上涨并没有大幅跑赢大宗商品普涨的β。此外,豆油和棕榈油对大宗商品指数的比值也并没有出现显著的上涨。

“因此,市场一直在交易的是棕榈油减产、豆油收储、通胀预期、进口菜籽少等油脂的利多因素,除了进口菜籽少以外,可能都不是驱动价格持续单边上涨的核心原因。上涨的主要驱动在于外围,以及从宏观配置角度买入油脂的投机资金的直接推动。”史恒昱说。

在他看来,本周一棕榈油期价的大幅上涨是资金在豆棕价差偏高后从豆油到棕榈油的迁徙造成的,向上的逻辑跟之前豆油的上涨基本没有差别,但事实上棕榈油自身的基本面没有太大的变化。

“5月初棕榈油开始上涨,5月底之后菜油表现强势,近期豆油也在棕榈油的带动下不断走强。棕榈油上涨可以分为两个阶段:第一个阶段(5月初—6月中旬)的主要驱动因素是产地出口好转和国内外宏观氛围的好转;第二个阶段(7月中旬—8月中旬)主要驱动是产地减产、需求持续偏好以及国内库存低、期货持续贴水现货等因素导致期货盘面走势偏强。此外,受中加关系紧张、菜油仓单不足、货权集中、期货大幅贴水现货等因素导致菜油走势强势,对油脂整体的上涨行情也有提振。另外,近几个月豆油消费偏好、豆油收储传闻等也导致豆油库存回升速度不及预期,对价格也有提振,而8月中旬以来美豆持续上涨也提振豆油进口成本。”刘佳伟说。

“8月份以后,油脂对大宗商品指数的相对强弱持续走强,与之前相比出现了比较大的变化。在合并了蛋白的油脂油料市场整体对大宗商品指数估值偏低的情况下,5月份以后进口大豆供给和压榨开机率持续处于高位对粕类形成的压力显然大于消费端更强劲的油脂,所以油粕比上涨是市场的选择,是造成油脂被作为主要做多标的实现单边持续上涨的关键原因。”史恒昱说。

大豆压榨放缓、需求增加

与油脂品种的“一路高歌猛进”相比,油料近期的涨势也较为突出。

“近期豆粕上涨主要受美豆上涨提振,在巴西大豆库存偏低、报价坚挺以及国内豆粕消费偏好、进口大豆的政策环境较好、人民币升值导致贸易商进口积极性较高等背景下,8月中旬以来美豆出口较好,且美豆部分产区出现干旱导致美豆优良率连续下调,市场预估9月USDA报告将下调美豆单产预估,资金做多热情较高,此外,近几日市场开始担忧拉尼娜天气影响南美大豆播种,美豆注入天气升水,导致价格强势突破1000整数关口。菜粕来看,目前处于水产的季节性消费旺季,近期现货提货量较好,国内菜粕库存持续回落,尤其是颗粒粕库存下降较快,导致菜粕供应压力减轻,基本面也有所改善。”刘佳伟说。

长江期货分析师韦蕾表示,9月USDA报告如期下调美豆产量和库存,不过市场交易点集中在中国购买增加将令美豆库存收紧程度超过9月USDA预估,受此影响,美豆主力价格攀升至1000美分高位,也带动连盘豆粕01合约突破3100元/吨。“韦蕾认为,美盘即将面临收割压力,但南美播种季来临,现阶段大豆的炒作题材更多转向中国需求和拉尼娜对南美产量的不利,预计美豆维持震荡偏强走势,继续提升国内豆粕成本;此外国内9—10月进口大豆季节性减少,大豆压榨有望放缓,而养殖需求确定性增长,豆粕高库存预计去化,整体豆粕期货底部支撑强劲,关注产区天气、中美贸易关系。”她说。

据了解,国外方面,由于美国产区天气干旱,USDA9月报告下调美豆的单产,同时调高了美陈豆出口及压榨预估导致陈豆库存下降幅度超过此前预期,令美豆库存下滑超预期,其中美豆单产预估51.9蒲,低于上月53.3蒲,高于上年47.4蒲;产量43.13亿蒲,低于上月44.25亿蒲,但高于上年35.52亿蒲;期末4.60亿蒲,低于预期4.61亿蒲和上月6.10亿蒲以及上年5.75亿蒲。

“随着美豆11合约涨至1000美分高位,价格面临着预期兑现以及寻求新的交易点。目前来看,美豆实现丰产仍是大概率事件,9月下旬将逐步上市,收割压力会抑制价格,但中国强劲需求以及拉尼娜天气炒作也会支撑价格,截至9月3日当周,2020/2021年度美豆累计出口2988万吨,完成66.5%,出口中国1547万吨,占美豆出口52%,较前一周增195万吨。另外现在市场炒作拉尼娜天气,拉尼娜年份通常意味着巴西南部和阿根廷北部在生长季会出现天气问题。当前巴西大豆库存见底,国内供应高度依赖美国市场,如果南美大豆产量再出现不利,将继续推动美豆去库存,预计美豆维持振荡偏强走势。”韦蕾说。

国内方面,在韦蕾看来,豆粕供应压力有望缓解。8月大豆压榨量增加而下游提货放缓,豆粕库存增加至114万吨高位,但9—10月大豆到港会季节性下滑,9月份进口大豆预计到港901.2万吨,10月份850万吨,11月预估800万吨,低于7—8月的1000万吨水平,预计9—10月大豆压榨会放缓,而且美豆成本抬升,进口利润恶化也不利于国内远期买船。需求方面,国家政策支持生猪复产和高利润刺激,规模企业积极补栏,生猪产能逐步恢复;同时,肉鸡、蛋禽、生猪养殖利润较好,蛋禽肉禽存栏维持高位,饲料需求呈现增长态势。根据中国饲料工业信息网数据,2020年7月,饲料总产量2190万吨,环比增长7.3%,同比增长16.0%;7月份猪饲料产量701万吨,环比增长10.3%,同比增长36.8%。蛋禽和肉禽饲料产量分别为281万吨和795万吨,环比分别增长2.0%和2.7%,同比增长12.8%和9.6%。根据天下粮仓的数据,测算8月豆粕表观消费680万吨,同比增加13%,在大豆压榨放缓而需求增加背景下,预计9—10月豆粕库存逐步去化。

油脂品种的涨势能否延续?

在刘佳伟看来,油脂近期市场分歧较大,驱动油脂上涨的基本面因素有所弱化,目前提振价格的因素更多的体现在市场情绪上,预计油脂继续上涨空间不大,不建议继续追多油脂,但做空的时间点可能还需等待,四季度之后可能存在趋势性做空的机会,建议后期油脂走势重点关注棕榈油供需基本面、油脂油料资金情绪、宏观氛围和原油走势。

“从棕榈油供需来看,目前产地和国内库存均处于偏低水平,对价格有支撑,但棕榈油产量有逐渐恢复的迹象,而主要进口国印度疫情较为严重、油脂库存也有所回升,预计对产地出口有所拖累,棕榈油产地供需基本面边际转弱。从大周期来看,本轮棕榈油价格上涨始于2019年10月初,且本轮棕榈油价格上涨类似于2015—2016年的上涨行情,上一轮棕榈油上涨周期为一年,如果按照此轮上涨周期也为一年来推算,预计棕榈油强弱的转换时间点已经逐渐临近。”刘佳伟说。

“最近这段时间,市场有两个新的变化,一是美豆居然在接近收获的时候开始了天气炒作,造成粕类开始大幅走高;二是人民币持续升值的速率有所放缓,这可能会造成大宗商品市场的上涨短期内失去之前一直延续过来的支撑。后者更多地可以被归纳为宏观风险,短期内商品大幅向下的概率和空间都不太大。”史恒昱说,像昨日这样蛋白和油脂双双大涨的情况出现,会导致盘面榨利快速提高,这种情况恐怕不可持续。油粕比的跷跷板效应会在榨利上涨到一定程度后发挥作用,限制油脂和粕二者其一的涨幅。在当下,按基本面的相对强弱排序的话,菜油>棕榈油>豆油,可能是一个比较合理的状态。