原标题:A股排队800天未果后转战H股,威海银行赴港上市获证监会核准

作者:刘晨光

又一家城商行有望登陆港股。

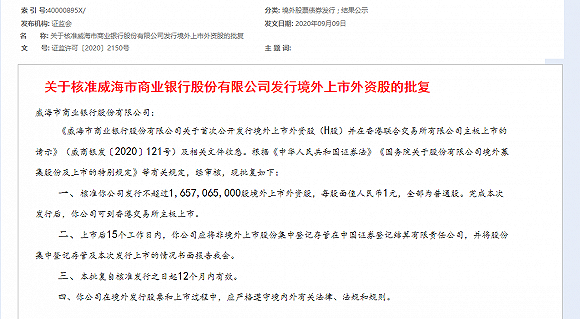

日前,证监会发布《关于核准威海市商业银行股份有限公司发行境外上市外资股的批复》显示,核准威海市商业银行股份有限公司(下称威海银行)发行不超过约16.57亿股境外上市外资股,每股面值1元,全部为普通股。完成本次发行后,威海银行可到香港交易所主板上市。批复自核准发行之日起12个月内有效。

今年4月,威海银行向香港联交所提交了IPO招股书,目前正在等待聆讯,具体登陆时间尚未确定。华泰金融控股(香港)有限公司、中国国际金融香港证券有限公司及招银国际融资有限公司为该行联席保荐人。

公开资料显示,威海市商业银行成立于1997年,现在有济南、天津、青岛、烟台、德州、临沂、济宁、潍坊、东营等70多家分支机构。按截至2018年12月31日的核心一级资本来计,威海银行在中国银行业协会公布的“中国银行业100强”榜单中排名第80位。

根据威海银行招股说明书申请版本,山东高速集团有限公司、威海市财政局、山东高速及齐鲁交通分别直接持有该行约33.20%、18.50%、13.96%及11.39%的股份。

招股书显示,控股股东山东高速集团有限公司分别由山东省国资委、山东国惠投资有限公司(山东省国资委全资附属公司)及山东省社会保障基金理事会直接持有70%、20%及10%的权益。其直接及间接持有威海银行约47.16%的股本。

东方金诚关于威海银行的信用评级报告显示,山东高速集团正在与威海银行第四大股东齐鲁交通实施合并,合并完成后,山东高速集团作为合并后继续存续其资产规模、业务范围及资本实力等将得到提升,对该行直接及间接持股比例将增加至58.54%。

事实上,威海银行最初拟计划A股挂牌上市,并先后于2016年4月8日和2018年1月9日在证监会官网披露了招股说明书。不过,事情进展并不顺利。

2018年8月,威海银行的IPO审查显示为终止。从首次报送申报稿开始计算时间直到终止审查,威海商业银行排队长达800多天,最终未能如愿。

根据8月31日中国货币网上披露的威海银行上半年业绩指标情况,截至今年6月末,威海银行的资产总额为2550.94亿元。威海银行上半年实现净利润9.26亿元,同比增长了16.9%。

资产质量方面,截至今年6月末,威海银行的贷款总额为1072.81亿元,不良贷款余额为19.2亿元,不良贷款率为1.79%,较年初下降 0.03 个百分点。从行业分布来看,该行不良贷款主要集中在制造业及批发零售业,上述行业不良贷款余额合计17.19亿元,占不良贷款余额的 89.52%。不良贷款拨备覆盖率率为151.82%,较去年底的147.33%有所提升,但仍靠近150%的红线。

截至今年6月末,威海银行的资本充足率为14.39%,一级资本充足率为10.65%,核心一级资本充足率为8.87%,较年初均有所下滑。

理财业务上,非保本理财在结构占比有所上升。根据上述东方金诚的信用评级报告,截至 2020年6月末,该行非保本理财产品发行余额为257.17 亿元,较年初增长 27.79%。该行募集的理财资金最终投向利率债、商业性金融债券以及 AA 及以上信用债券。目前该行发行的非保本理财产品主要为非净值型理财产品,非净值化产品余额占比约 75%。理财业务整体仍面临新老产品转化、投资者教育以及系统支撑建设等压力。

就4月份公布的招股书情况来看,威海银行还没有公布最新的资金使用途径,不过一旦上市成功,也必然对其资本充足率方面有很大的补充,东方金诚也在信用评级报告中表示,“募集资金在扣除发行费用后全部用于补充资本金。”

今年以来港股上市的银行只有渤海银行一例,该行于今年7月实现港股IPO。除了威海银行之外,新疆汇和银行和东莞农商行也向港交所提交了IPO招股书,目前均处于聆讯状态。